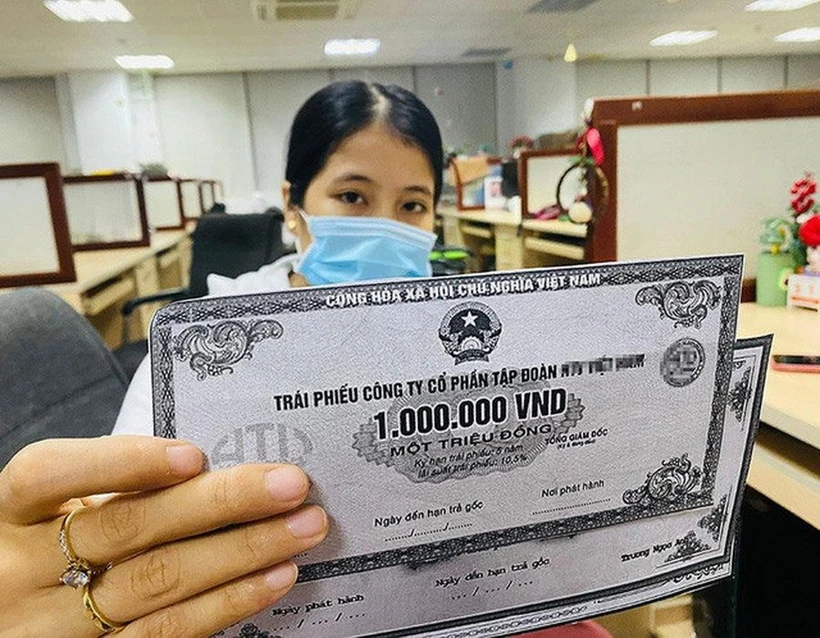

รัฐมนตรีช่วยว่าการกระทรวงการคลังเผยว่า ตลาดตราสารหนี้ภาคเอกชนเริ่มมีเสถียรภาพ ความเชื่อมั่นของนักลงทุนมีเสถียรภาพมากขึ้น และธุรกิจที่ออกตราสารหนี้และนักลงทุนได้กลับเข้าสู่ตลาดแล้ว

เพื่อบรรลุเป้าหมายการเติบโตที่สูงในปีนี้และในช่วงปี 2569-2573 การปลดล็อกตลาดทุนถือเป็นทางออกที่สำคัญอย่างยิ่งในการลดแรงกดดันด้านอุปทานทุนสำหรับระบบธนาคาร โดยเฉพาะตลาดพันธบัตรขององค์กรซึ่งเป็นช่องทางในการจัดหาเงินทุนระยะกลางและระยะยาวให้กับเศรษฐกิจ คาดว่าจะฟื้นตัวได้อย่างแข็งแกร่งภายหลังช่วงการปรับโครงสร้างเมื่อเร็วๆ นี้

การฟื้นตัวจากภาวะซบเซา

ตามสถิติของสถาบันจัดอันดับเครดิต FiinRatings ในปี 2567 ตลาดพันธบัตรขององค์กรในเวียดนามจะมีการฟื้นตัวอย่างแข็งแกร่งหลังช่วงการปรับโครงสร้างในปี 2566 โดยจะมีมูลค่าถึง 1.26 ล้านพันล้านดอง คิดเป็น 11.2% ของงบประมาณภายในประเทศทั้งหมด (GDP)

มูลค่ารวมของการออกหุ้นกู้ขององค์กรในปีนี้อยู่ที่ 443,700 พันล้านดอง เพิ่มขึ้นร้อยละ 26.8 จากปีก่อน กิจกรรมการออกหุ้นกู้มีการเคลื่อนไหวมากที่สุดในไตรมาสที่ 3 และ 4 ของปี 2567 สะท้อนให้เห็นถึงความต้องการเงินทุนที่เพิ่มขึ้นของธุรกิจในบริบทของการฟื้นตัวทางเศรษฐกิจ

ที่น่าสังเกตคือ อัตราส่วนพันธบัตรที่มีปัญหา (รวมชำระล่าช้าและปรับโครงสร้างหนี้) ลดลงเหลือ 3.5% ต่ำกว่าระดับ 15.3% ในปี 2566 อย่างมีนัยสำคัญ แสดงให้เห็นว่าความสามารถทางการเงินของผู้ออกพันธบัตรค่อยๆ ปรับปรุงดีขึ้น

นายเหงียน ดึ๊ก จี รองรัฐมนตรีว่าการกระทรวงการคลัง กล่าวว่า การฟื้นตัวล่าสุดของตลาดพันธบัตรขององค์กรต่างๆ ถือเป็นสัญญาณเชิงบวกสำหรับตลาดทุนของเวียดนาม ตลาดมีการปรับตัวและปรับเปลี่ยนให้ดีขึ้นเพื่อตอบสนองความต้องการการพัฒนาใหม่

“ปัจจุบันตลาดตราสารหนี้ภาคเอกชนเริ่มมีเสถียรภาพมากขึ้น ความเชื่อมั่นของนักลงทุนดีขึ้น และธุรกิจการออกตราสารหนี้และนักลงทุนก็กลับมาลงทุนในตลาดอีกครั้ง สิ่งนี้แสดงให้เห็นว่ากฎระเบียบใหม่ได้รับการกำหนดไว้ชัดเจนยิ่งขึ้น ซึ่งเป็นการวางรากฐานสำหรับตลาดพันธบัตรขององค์กรในปี 2568 และปีต่อๆ ไป" รองรัฐมนตรีเหงียน ดึ๊ก ชี กล่าว

ในความเป็นจริง ตลาดพันธบัตรขององค์กรได้ฟื้นตัวอย่างมีนัยสำคัญหลังจากที่หน่วยงานจัดการได้ดำเนินการแก้ไขอย่างต่อเนื่อง โดยเฉพาะอย่างยิ่งระบบการซื้อขายพันธบัตรขององค์กรรายบุคคลจะนำไปปฏิบัติที่ตลาดหลักทรัพย์ฮานอย (กรกฎาคม 2566)

นอกจากนี้ พระราชกฤษฎีกา 08/2023/ND-CP (แก้ไข เพิ่มเติม และระงับการบังคับใช้มาตราต่างๆ หลายมาตราในพระราชกฤษฎีกาว่าด้วยการควบคุมการเสนอขายและการซื้อขายหุ้นกู้รายบุคคลในตลาดภายในประเทศและการเสนอขายหุ้นกู้ของบริษัทในตลาดต่างประเทศ) และกฎหมายหลักทรัพย์ที่แก้ไขเพิ่มเติม (2024) ซึ่งมีผลบังคับใช้ตั้งแต่วันที่ 1 มกราคม 2025 ยังคงเพิ่มความโปร่งใสและมีประสิทธิภาพ ตลอดจนเพิ่มความเข้มงวดในการกำกับดูแลและการจัดการการละเมิดในตลาดพันธบัตรอย่างเคร่งครัดอีกด้วย

นายเหงียน ตู๋ อันห์ ผู้อำนวยการศูนย์ข้อมูล การวิเคราะห์ และคาดการณ์เศรษฐกิจ (คณะกรรมการเศรษฐกิจกลาง) กล่าวในงาน Vietnam Bond and Credit Forum เมื่อเร็ว ๆ นี้ว่า ตลาดพันธบัตรขององค์กรในเวียดนามเพิ่งผ่านช่วงที่ผันผวนอย่างมาก และจุดดีก็คือ กรอบทางกฎหมายสำหรับพันธบัตรขององค์กรได้รับการปรับปรุงให้ดีขึ้นอย่างมีนัยสำคัญ

ที่น่าสังเกตคือ พ.ร.บ.หลักทรัพย์ฉบับใหม่ ซึ่งมีผลบังคับใช้ตั้งแต่ต้นปี 2568 ได้ทำหน้าที่ในการปกป้องผลประโยชน์ของผู้ลงทุนได้ดีขึ้น โดยมีข้อกำหนดที่สูงขึ้นในการตรวจสอบข้อมูล การจัดอันดับเครดิต ฯลฯ จึงช่วยเพิ่มความน่าเชื่อถือของพันธบัตรขององค์กรและลดความเสี่ยงสำหรับผู้ลงทุน ถือเป็นรากฐานที่สำคัญเพื่อให้ตลาดสามารถพัฒนาได้อย่างแข็งแรงและยั่งยืน

สำหรับผู้ออกรายบุคคล กฎระเบียบใหม่ยังกำหนดให้ต้องมีการจัดอันดับเครดิต การค้ำประกันจากธนาคาร หรือหลักประกันด้วย สิ่งเหล่านี้จะช่วยเสริมสร้างความเชื่อมั่นของนักลงทุนในตลาดนี้

แม้แต่ภาคธุรกิจอสังหาริมทรัพย์ แม้ว่าแรงกดดันต่อพันธบัตรที่จะครบกำหนดจะยังคงสูง แต่ก็ได้เห็นการพัฒนาในเชิงบวกมากขึ้นเช่นกัน

นายเดือง ดึ๊ก เฮียว กรรมการและนักวิเคราะห์อาวุโสของ Vietnam Investment Credit Rating Joint Stock Company (VIS Rating) กล่าวว่า ความเสี่ยงในการรีไฟแนนซ์พันธบัตรอสังหาริมทรัพย์มีแนวโน้มลดลง เนื่องจากนักลงทุนค่อยๆ ฟื้นฟูความสามารถในการเข้าถึงแหล่งเงินทุนใหม่ๆ ของตน ปัจจัยดังกล่าวมาจาก 2 แหล่งหลัก ได้แก่ สินเชื่อจากธนาคารและการออกพันธบัตรใหม่ในปี 2568 โดยการฟื้นตัวนี้ขับเคลื่อนหลักจากการเปลี่ยนแปลงในกรอบกฎหมายและกฎระเบียบใหม่ที่ออกภายใต้กฎหมายหลักทรัพย์ที่แก้ไขเพิ่มเติม

การแยกกิจกรรมการลงทุนของธนาคาร

แม้ว่าจะมีการพัฒนาเชิงบวกมากมาย แต่ตลาดพันธบัตรของเวียดนามยังคงถือว่ายังไม่พัฒนาถึงศักยภาพและสถานะอย่างเต็มที่ อีกทั้งไม่สามารถส่งเสริมช่องทางเงินทุนระยะยาวสำหรับธุรกิจได้ ข้อบกพร่องที่ใหญ่ที่สุดประการหนึ่งของตลาดนี้ในปัจจุบันคือความไม่สมดุลในโครงสร้างการออกหลักทรัพย์เมื่อธนาคารยังคงครองตลาดอยู่

ตามข้อมูล FiinRatings ในปี 2567 กลุ่มสถาบันสินเชื่อจะยังคงรักษาบทบาทผู้นำด้วยสัดส่วน 69% ของมูลค่าการออกสินเชื่อทั้งหมด ซึ่งเพิ่มขึ้นอย่างมากเมื่อเทียบกับอัตรา 56% ในปีก่อนหน้า รองลงมาคือกลุ่มอสังหาริมทรัพย์ 19% และกลุ่มอุตสาหกรรมการผลิตที่เพียง 3% เท่านั้น

ในเดือนมกราคม พ.ศ. 2568 ข้อมูลจากสมาคมตลาดพันธบัตรเวียดนามบันทึกการออกพันธบัตรต่อสาธารณะ 4 ครั้ง มูลค่ารวม 5,554 พันล้านดอง ปริมาณการออกทั้งหมดนั้นเป็นของกลุ่มธนาคารและหลักทรัพย์ โดยมีหลักทรัพย์อยู่เพียง 3 แสนล้านดองเท่านั้น

สิ่งนี้แสดงถึงความไม่สมดุลอย่างร้ายแรง เมื่อตลาดพันธบัตรซึ่งคาดว่าจะช่วยแบ่งเบาภาระของระบบสินเชื่อ กลับกลายเป็นช่องทางให้ธนาคารกู้ยืมเงินแล้วปล่อยกู้ให้กับธุรกิจแทน กลุ่มผู้ประกอบการภาคการผลิตที่มีความต้องการทุนจำนวนมากเป็นกลุ่มที่ออกพันธบัตรน้อยที่สุดในปัจจุบัน

ตามที่รองศาสตราจารย์ ดร. Nguyen Huu Huan ผู้เชี่ยวชาญด้านการเงินและการธนาคาร กล่าวว่าสาเหตุของสถานการณ์นี้เกิดจากทั้งธุรกิจและปัจจัยเชิงเป้าหมายอื่นๆ บริษัทเวียดนามส่วนใหญ่เป็นบริษัทขนาดเล็กและขนาดกลางซึ่งมีศักยภาพในการบริหารจัดการที่อ่อนแอ ส่งผลให้โอกาสในการเข้าถึงตลาดทุนมีจำกัดมาก

“เมื่อวิสาหกิจขนาดกลางและขนาดย่อมประสบปัญหาในการเข้าถึงตลาดตราสารหนี้ พวกเขาต้องกู้เงินจากธนาคารด้วยอัตราดอกเบี้ยที่สูง แทนที่จะปล่อยให้ธุรกิจระดมทุนจากนักลงทุนโดยตรง ธนาคารจะใช้ตลาดพันธบัตรเพื่อระดมทุนระยะกลางและระยะยาวแล้วจึงปล่อยกู้ให้กับธุรกิจ สิ่งนี้นำไปสู่ความเสี่ยงในการสร้างการผูกขาดแบบกลุ่มและรักษาอัตราดอกเบี้ยที่สูงในตลาดการเงิน” รองศาสตราจารย์ ดร.เหงียน ฮู่ ฮวน กล่าว

“ความบิดเบือน” ในโครงสร้างการออกหลักทรัพย์ยังคงต้องใช้เวลาอีกมากเพื่อให้ตลาดควบคุมตัวเองและหาทางแก้ไขจากหน่วยงานบริหารจัดการ อย่างไรก็ตามการเพิ่มความโปร่งใสในการออกและการซื้อขาย ในเวลาเดียวกัน การส่งเสริมให้ธุรกิจใช้พันธบัตรเป็นช่องทางระดมทุนระยะยาวจะเป็นวิธีแก้ปัญหาเฉพาะหน้าเพื่อส่งเสริมการพัฒนาตลาดที่แข็งแรงยิ่งขึ้น

เพื่อให้แน่ใจว่าการพัฒนาตลาดมีสุขภาพดีและมีเสถียรภาพมากขึ้น นายเหงียน ตู อันห์ ผู้อำนวยการศูนย์ข้อมูลเศรษฐกิจ การวิเคราะห์และคาดการณ์ กล่าวว่า ในระยะกลางและระยะยาว จำเป็นต้องพิจารณาปรับปรุงระบบกฎหมายสำหรับกิจกรรมการธนาคารเพื่อการลงทุนให้สมบูรณ์แบบ การแยกความแตกต่างระหว่างธนาคารเพื่อการลงทุนและธนาคารพาณิชย์เป็นปัจจัยสำคัญในการจำกัดความเสี่ยงจากการแพร่กระจายของตลาดทุนไปสู่ตลาดเงิน นี่ถือเป็นขั้นตอนที่จำเป็นเพื่อให้มั่นใจถึงเสถียรภาพของระบบการเงิน โดยเฉพาะอย่างยิ่งในบริบทที่เศรษฐกิจกำลังก้าวสู่ระยะการพัฒนาที่แข็งแกร่งยิ่งขึ้น

โดยเฉพาะอย่างยิ่งในช่วงปี 2568-2573 แนวโน้มการลงทุนภาครัฐครั้งใหญ่ในโครงการสำคัญต่างๆ จะทำให้เกิดความต้องการเงินทุนจำนวนมหาศาล ซึ่งจำเป็นที่ผู้รับจ้างต้องสามารถระดมทรัพยากรทางการเงินจำนวนมากได้ นโยบายส่งเสริมให้วิสาหกิจในประเทศไม่ว่าจะเป็นของรัฐหรือเอกชนเข้ามามีส่วนร่วมในโครงการต่างๆ เหล่านี้ จะเป็นการเปิดโอกาสสำคัญในการฟื้นฟูตลาดพันธบัตรขององค์กร

“ถือเป็นโอกาสที่ดีในการฟื้นฟูตลาดพันธบัตรขององค์กร” ฉันคิดว่ามีความจำเป็นที่จะต้องพิจารณาการสร้างนโยบายเพื่อช่วยเหลือธุรกิจที่ได้รับการเสนอราคาโครงการเพื่อให้สามารถระดมทุนในตลาดตราสารหนี้ขององค์กรได้ สิ่งนี้ช่วยลดแรงกดดันต่องบประมาณแผ่นดินและลดภาระของระบบธนาคารเมื่อต้องจัดหาทุนระยะกลางและระยะยาวให้กับเศรษฐกิจ โดยส่งเสริมการเติบโตทางเศรษฐกิจอย่างยั่งยืน” นายเหงียน ตู อันห์ เสนอ

นอกจากนี้ เพื่อให้บรรลุเป้าหมายขนาดตลาด 20% ของ GDP ภายในปี 2568 ตามที่รัฐบาลกำหนด ตลาดตราสารหนี้ภาคเอกชนยังมีจุดติดขัดอีกมากที่ต้องแก้ไข โดยการปรับปรุงกรอบกฎหมายให้สมบูรณ์แบบ; ความโปร่งใสของข้อมูล; นำเครดิตเรตติ้งมาประยุกต์ใช้อย่างกว้างขวางยิ่งขึ้น การมีกลยุทธ์เพื่อดึงดูดนักลงทุนสถาบันเข้ามามีส่วนร่วมมากขึ้น...จะเป็นประเด็นสำคัญในการส่งเสริมการพัฒนาตลาดนี้อย่างยั่งยืนในอนาคตอันใกล้นี้

แหล่งที่มา

การแสดงความคิดเห็น (0)