今年に入ってから4本のグリーンボンドが発行され、グリーンボンド、ソーシャルボンド、サステナブルボンドの復活が見られました。

今年に入ってから4本のグリーンボンドが発行され、グリーンボンド、ソーシャルボンド、サステナブルボンドの復活が見られました。

より多様化された債券発行構造

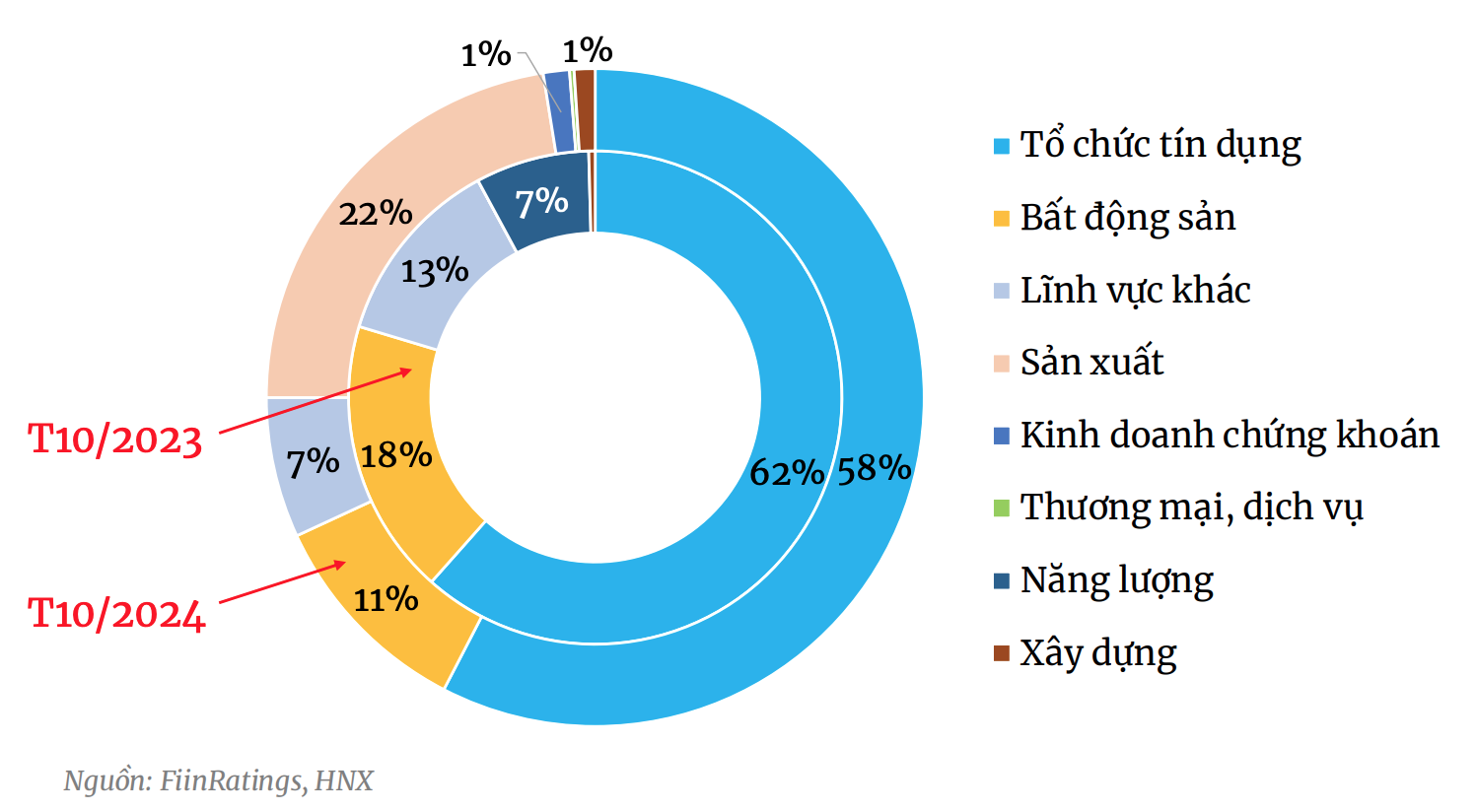

FiinRatingsの2024年10月のプライマリー債券市場レポートによると、2024年10月の発行額は信用機関の債券発行規模の減速により前月に比べて大幅に減少し、発行件数は38件で33兆VNDとなり、前月比41.4%減となったが、前年同期比では1.6%増加した。

今月は今年7月以来、発行額が最も低い月となった。これは主に、2024年第3四半期末の国家銀行の安全比率を満たすために先月大量発行を行った後、市場をリードする業界グループである信用機関の減速によるものである。今年の最初の10か月間で、市場全体の総発行額は約348兆ドンに達し、昨年の同時期と比べて約60%増加した。

過去1ヶ月間で、産業別の発展構造がより多様化していることが注目される。信用機関の債券は、前月の80%超と比較して58%に減少しました。

|

| 2024年10月のプライマリーマーケットにおける発行構造 |

業界構造の観点から見ると、信用機関グループが依然として発行額の最も高い割合を占めています。しかし、10月は他の多くの業界グループが高額の債券を発行し、業界構造が比較的多様化したため、この割合は前月に比べて大幅に減少しました。 10月に多額の債券を発行した非銀行企業としては、ビンファスト(6兆ドン)、ビンホームズ(2兆ドン)、ベトジェット(2兆ドン)などがある。

2024年10月の社債買い戻しは約17.5兆ドンに達し、前月比14.5%減少した。 2024年の最終期間における満期圧力は54.4兆円に達し、非金融企業、特に不動産および製造業に集中するでしょう。

10月には非金融事業グループの買収額が倍増したが、銀行が依然として10月の価値の72%を占めた。

年初から4つのグリーンボンドが発行された

FiinRatinsgの報告書によると、証券法改正案が可決・施行されれば、担保や支払い保証の要件が市場への債券供給に大きな影響を与えるだろうという。

しかし、法改正案では、現状、「信用機関による保証」のみが記載されており、国際機関による保証については触れられていない。一方、市場ではCGIF(アジア開発銀行の信託基金)やGuarantCo(PIDGグループの信用保証部門)など、高い信用格付けを持つ国際機関によるグリーンボンドが多数発行され、成功している。

年初から2024年11月20日までに、国際資本市場協会(ICMA)のグリーン原則に基づいて発行されたグリーンボンドは4件で、総額は68億7000万ドンとなり、この期間の総発行額の約2%を占めた。これらの債券はすべて、グリーンボンドフレームワークに基づいてFiinRatingsを含む独立機関によって認定されています。

昨年10月、IDI多国籍投資開発公社(水産物部門)が発行した1兆ドンの債券の支払いがGuarantCoによって保証された。これは非金融企業が発行する初のグリーンボンドでもあります。

ベトナムは2016年から2023年にかけて、約11億米ドル(約27兆ベトナムドン)相当のグリーンボンド、ソーシャルボンド、サステナブルボンドを発行した。このグループの非銀行機関が発行した債券は現在、EVNFinance(1兆7,250億ドン)、BIDV(2兆5,000億ドン)、Vinpearl(4億2,500万米ドル)、BIM Land(1億100万米ドル)の発行で控えめな残高となっており、総市場価値の1.8%を占めており、タイ、マレーシア、フィリピンなどの地域諸国の5~7%を大幅に下回っています。

2024年には4つのグリーンボンドが発行され、市場ではグリーンボンド、ソーシャルボンド、サステナブルボンドの復活が見込まれます。

ベトナムではグリーンボンドとグリーンクレジットを分類する枠組みを策定中だが、最近発行されたグリーンボンドの取引は、当初の基本的法的枠組みと、特に市場参加者の自主的な参加により、より活発になっている。実際、最近のグリーンボンド取引は、社債市場の商品品質の向上に徐々に貢献していることを示していると、FiinRatingsは評価した。

[広告2]

出典: https://baodautu.vn/tin-hieu-soi-dong-tro-lai-cua-trai-phieu-xanh-d230581.html

コメント (0)