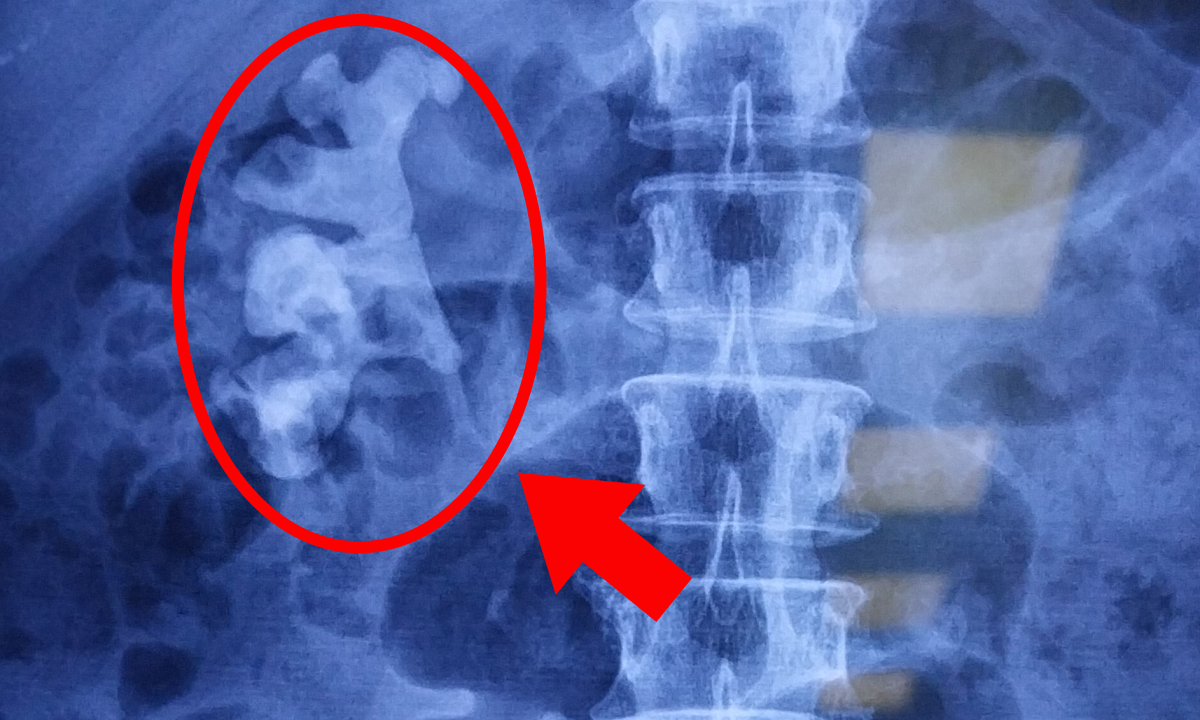

多くの銀行の第1四半期の保険収入は、長年にわたる継続的な高成長の後、前年同期のわずか50%にとどまった。

今年第1四半期の銀行グループの財務状況は、利益率の鈍化と不良債権の増加に加え、近年「金の卵」とみなされてきた保険部門の衰退も影響している。

振幅の点では、インターナショナル銀行(VIB)とティエンフォン銀行(TPB)の減少幅が最も大きかった。今年第1四半期、TPバンクのビジネスサービス、保険サービス、コンサルティングサービスからの収益は1,160億ドン以上を記録し、昨年の同時期に比べて半分に減少した。同様に、VIBの保険手数料収入も2022年第1四半期の2,140億ベトナムドンから1,180億ベトナムドンへと約50%減少した。

独占契約を結んでいないにもかかわらず保険業務でトップの銀行であるMBも、今年第1四半期に10%以上の収益減少を記録した。同銀行は生命保険と損害保険の両方の分野でMIC(MBが68.37%を保有)とMB Ageas Life(61%)の2つの保険会社を直接所有している。

規模は小さいものの、シーバンクのこの事業分野での減少も50%以上を記録しました。この銀行の保険代理店サービスによる収益は、昨年の同時期の約500億ドンに対し、今年第1四半期はわずか220億ドンを超えたに過ぎない。

他にも数行の銀行が保険販売について独占契約を結んでいるが、第1四半期のこの部門の収益の詳細は明らかにしていない。

多くの銀行のサービス収入が前年同期より減少している理由の一つは、保険部門の衰退である。

株式市場に上場され取引されている27の銀行のうち、今年第1四半期に純サービス利益が減少した銀行は11行で、その中には保険収入が減少した銀行、MBB、シーバンク、VIBも含まれている。

MBのサービス活動による純利益は、昨年の同時期の1兆1000億ドンに対し、今年最初の3か月間でわずか7000億ドン近くにとどまった。ベトコムバンク、シーバンク、サコムバンクが47~57%の減少でトップとなった。 NCBはサービス活動で純損失を出している唯一の銀行です。

TPバンクは、保険部門の急激な落ち込みにもかかわらず、決済サービスやその他の活動による収益のおかげで、同期間と比較して純サービス利益が36%増加したことを記録しました。同様に、VPBank、VietinBank、SHB、BIDV、HDBank などの他の銀行でも、第 1 四半期にサービス活動が活発でした。

バンカシュアランスは、銀行と保険という2つの用語を組み合わせたもので、近年、銀行にとっての「金鉱」と考えられています。この種のクロスセルにより、保険会社は銀行の大量の顧客ファイルを活用し、拡張コストを最小限に抑えることができます。一方、銀行は、保険を購入する顧客を利用して他のサービスを宣伝し、収益を増やしています。

2022年上半期には、バンカシュアランスチャネルを通じた保険料収入だけで、保険会社の新規収入全体の41%を占めました。この比率はまもなく新規利用収益全体の 50% に達すると予測されており、銀行が代理店を上回り、保険会社の主な収益源となることが期待されます。

しかし、銀行という「金の卵」も多くの問題点を明らかにしている。

数千億ドンの初期費用に加え、高い手数料率は銀行が保険会社に対して満たさなければならない販売プレッシャー(KPI)です。このプレッシャーは、保険コンサルティングを行う人々、つまり窓口担当者や信用担当者に伝わります。

昨年、銀行融資には保険加入が必須という現実が多くの人から報告されました。顧客の中には、誤ったアドバイスを受けたために「投資貯蓄」商品を装った保険にお金を使ってしまったという人もいる。

今年初め、銀行を通じた保険販売で多くの問題が生じたため、一部の銀行は保険販売KPIの名称を削除し、代わりに別の名称で呼んだり、手数料KPIに含めたりしました。

市場トップのプライベートバンクでは、生命保険の販売目標の代わりに、信用商品、事業ローン、消費者ローン、保険販売の手数料から算出される「純手数料収入」の目標が採用されています。別の民間銀行では、「保険販売手数料」の対象を「金融コンサルティング手数料」に変更した。

ミン・ソン

[広告2]

ソースリンク

![[写真] 空軍、4月30日の記念日に向けて活発な訓練を実施](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/15/16fdec3e42734691954b853c00a7ce01)

![[写真] 建造物やシンボルを通して見る、国家統一50周年を迎えたホーチミン市](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/15/a224d0b8e489457f889bdb1eee7fa7b4)

コメント (0)