Recientemente, una empresa envió una consulta al Departamento Provincial de Impuestos de Bac Ninh con el siguiente contenido: "Mi empresa opera en el sector de la construcción e instalación, especializada en la construcción de proyectos de capital con presupuesto estatal. De acuerdo con las normas de exención y reducción de impuestos del Decreto 44/ND-CP, de 30 de junio de 2023, el valor del volumen de construcción e instalación realizado entre el 1 de julio de 2023 y el 31 de diciembre de 2023 debe emitirse en una factura con IVA del 8%.

Al ejecutar contratos de construcción con inversores, emitimos facturas por el valor de la construcción con IVA del 8%. En este volumen, hemos firmado un contrato con otra unidad para el suministro e instalación de trabajos de aluminio y vidrio (puertas con marco de aluminio y vidrio). Entonces me gustaría preguntar al pagar el volumen al proveedor de instalación de aluminio y vidrio, ¿esa parte me emitirá una factura con IVA al 8% o al 10%?

Otro contribuyente también envió una pregunta al Departamento de Impuestos de la provincia de Bac Ninh preguntando: "Vendemos toallas húmedas, ¿la tasa del impuesto al valor agregado es del 8% o del 10%?"

Con las preguntas anteriores, la autoridad tributaria tuvo entonces respuestas e instrucciones para que los contribuyentes se basen en la normativa vigente y las políticas de reducción de impuestos emitidas por el Gobierno, y comparen con productos y bienes específicos de la empresa para su implementación.

Los anteriores son sólo algunos casos específicos que muestran que todavía existen dificultades en la implementación real de la política de reducción del IVA.

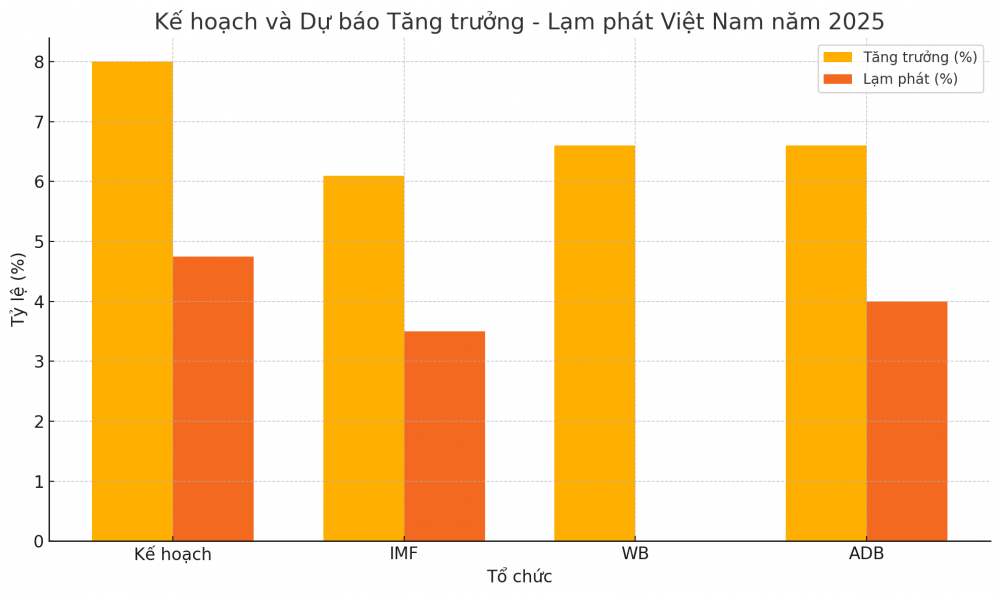

Recientemente, al comentar sobre la reducción del impuesto al valor agregado para los primeros 6 meses de 2024, después de consultar a varias empresas y expertos, VCCI comentó que la situación macroeconómica de Vietnam en 2023 enfrentará muchas dificultades y desafíos. Se prevé que la tasa de crecimiento económico en 2023 sea algo superior al 5%.

Se espera que esta difícil situación continúe a principios de 2024, cuando la economía mundial aún no se ha recuperado y la economía nacional aún enfrenta muchos problemas. Por lo tanto, flexibilizar la política fiscal, continuando con la reducción del impuesto al valor agregado en este momento, es extremadamente necesario, ya que contribuye a apoyar a las empresas para que recuperen el impulso de crecimiento y creen empleo.

La medida de reducción del IVA se ha implementado en 2022 y 2023 y ha tenido muchos impactos positivos para las empresas y la economía, ayudando especialmente a aumentar el consumo interno en el contexto de pedidos de exportación difíciles.

Sin embargo, según VCCI, las empresas encuentran muchas dificultades a la hora de aplicar esta política, derivadas principalmente de la clasificación de qué bienes están sujetos al impuesto del 10% y cuáles tienen su impuesto reducido al 8%.

Si bien el Gobierno emitió el Decreto 15/2022/ND-CP y el Decreto 44/2023/ND-CP para guiar la implementación, en realidad, la clasificación de bienes y servicios en diferentes tasas impositivas todavía es confusa.

Muchas empresas consultan el Apéndice de los Decretos 15 y 44, pero no se atreven a confirmar si sus bienes y servicios están sujetos a una tasa impositiva del 10% o del 8%. Muchas empresas consultan a las autoridades fiscales y aduaneras, pero estas no se atreven a confirmarlo por temor a equivocarse.

Muchas empresas tienen que contratar contables adicionales para ajustar las facturas y los libros a las nuevas tasas impositivas. "Hay negocios que reportan que negocian la compra y venta de bienes, acuerdan con los clientes cantidad, calidad y precio pero no acuerdan la tasa de impuesto del 8% o 10%, por lo que no pueden firmar el contrato", dijo VCCI.

Con base en la realidad antes mencionada, VCCI propuso que el organismo redactor considere la opción de reducir el impuesto al valor agregado para todo tipo de bienes y servicios del 10% al 8%.

[anuncio_2]

Fuente

![[Foto] Clausura de la XI Conferencia del XIII Comité Central del Partido Comunista de Vietnam](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/12/114b57fe6e9b4814a5ddfacf6dfe5b7f)

![[Foto] Superando todas las dificultades, acelerando el progreso de la construcción del Proyecto de Expansión de la Central Hidroeléctrica de Hoa Binh](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/12/bff04b551e98484c84d74c8faa3526e0)

Kommentar (0)