Die Zahl der uneinbringlichen Forderungen stieg sprunghaft an

Laut dem geprüften Halbjahresfinanzbericht 2023 beliefen sich die Gesamtaktiva der An Binh Commercial Joint Stock Bank (ABBank – Code ABB) zum 30. Juni auf 154.449 Milliarden VND, was einem Anstieg von fast 19 % im Vergleich zum Jahresanfang entspricht. Davon beliefen sich die ausstehenden Kundenkredite am Ende des zweiten Quartals auf über 84.020 Milliarden VND, was einem leichten Anstieg von 2,4 % gegenüber dem Jahresanfang entspricht.

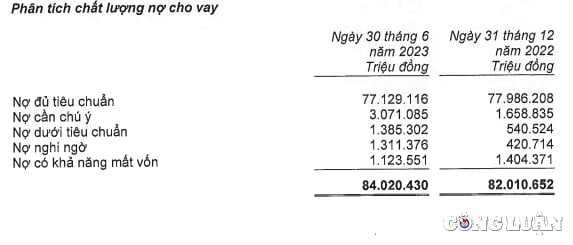

Insbesondere hat die Kreditqualität der ABBank deutlich abgenommen. Zum 30. Juni beliefen sich die gesamten uneinbringlichen Forderungen in der Bilanz der Bank auf 3.820 Milliarden VND. Dies entspricht einem Anstieg um fast 1.455 Milliarden VND und einem Zuwachs von 61,5 % im Vergleich zum Jahresanfang. Auch der Anteil uneinbringlicher Forderungen an den gesamten ausstehenden Kundenkrediten erhöhte sich von 2,88 % zu Jahresbeginn auf 4,55 %.

Analyse der Kreditqualität der ABBank (Quelle: Geprüfter Halbjahresabschluss 2023)

In der Schuldenstruktur der ABBank stiegen die Schulden der Gruppe 3 (nicht standardmäßige Schulden) am Ende des zweiten Quartals im Vergleich zum Jahresbeginn um das 2,5-fache auf 1.385 Milliarden VND. Die Schulden der Gruppe 4 (zweifelhafte Schulden) stiegen ebenfalls um das 3,1-fache auf 1.311 Milliarden VND. Andererseits beliefen sich die Schulden der Gruppe 5 (Schulden mit potenziellem Kapitalverlust) auf 1.124 Milliarden VND, was einem Rückgang von 20 % gegenüber dem Jahresanfang entspricht.

ABBank ist Mitglied des Ökosystems eines branchenübergreifenden Konzerns aus den Bereichen Immobilien, Energie, Fertigung usw. unter der Leitung des Geschäftsmanns VVT (ursprünglich aus Thai Binh). Vor 2018 war er oberster Leiter des Vorstands der Bank. Im April 2018 gab er diese Position auf und übergab sie seinem Schwager, Herrn Dao Manh Khang, um den Bestimmungen des geänderten und ergänzten Gesetzes über Kreditinstitute nachzukommen.

Vor einem Jahrzehnt, unter dem Vorstandsvorsitzenden der VVT, betrug das Verhältnis der uneinbringlichen Forderungen zum Kundenkreditsaldo der ABBank zeitweise bis zu 7,63 %. Nach langjährigen Umstrukturierungsmaßnahmen war diese Quote vor der oben genannten Übertragung unter 3 % gefallen. Die Kreditqualität der Bank wurde streng gemanagt, bevor sie ab 2022 deutliche Anzeichen einer Verschlechterung zeigte.

Das Verhältnis der uneinbringlichen Forderungen zu den Kundenkreditsalden der ABBank stieg Ende 2022 auf 2,88 %, bevor es bis zum Ende des zweiten Quartals weiter auf 4,55 % anstieg. Dies ist zugleich die höchste Quote uneinbringlicher Forderungen der Bank seit 2014.

Auf der Jahreshauptversammlung der Aktionäre im Jahr 2023 erklärte der Vorstandsvorsitzende Dao Manh Khang, dass die ABBank im Zeitraum 2021–2025 eine Umstrukturierung im Zusammenhang mit der Begleichung uneinbringlicher Forderungen durchführen werde. Dies zeigt, dass die uneinbringlichen Forderungen den Führungsetagen dieser Bank erneut Kopfzerbrechen bereiten.

Gewinne brechen ein

Aufgrund der steigenden uneinbringlichen Forderungen war die ABBank gezwungen, ihre Rückstellungen zu erhöhen, was zu deutlichen Gewinneinbußen führte. In den ersten sechs Monaten des Jahres war die Kreditrisikorückstellung der Bank viermal so hoch wie im Vorjahr, was fast 815 Milliarden VND entspricht. Der Erläuterung zufolge steht die erhöhte Rückstellung im Einklang mit dem Rundschreiben 11/2021/TT-NHNN und wird den Banken helfen, in der kommenden Zeit proaktiver mit Risiken umzugehen.

Infolgedessen verzeichnete die ABBank in den ersten sechs Monaten des Jahres einen Vorsteuergewinn von fast 679 Milliarden VND, was einem Rückgang von 59 % gegenüber dem ersten Halbjahr des Vorjahres entspricht. Allein im zweiten Quartal belief sich der Vorsteuergewinn der ABBank auf 67 Milliarden VND, was einem Rückgang von 94 % gegenüber dem gleichen Zeitraum entspricht. Mit diesem Ergebnis hat die Bank nach der ersten Jahreshälfte erst knapp ein Viertel des Weges geschafft.

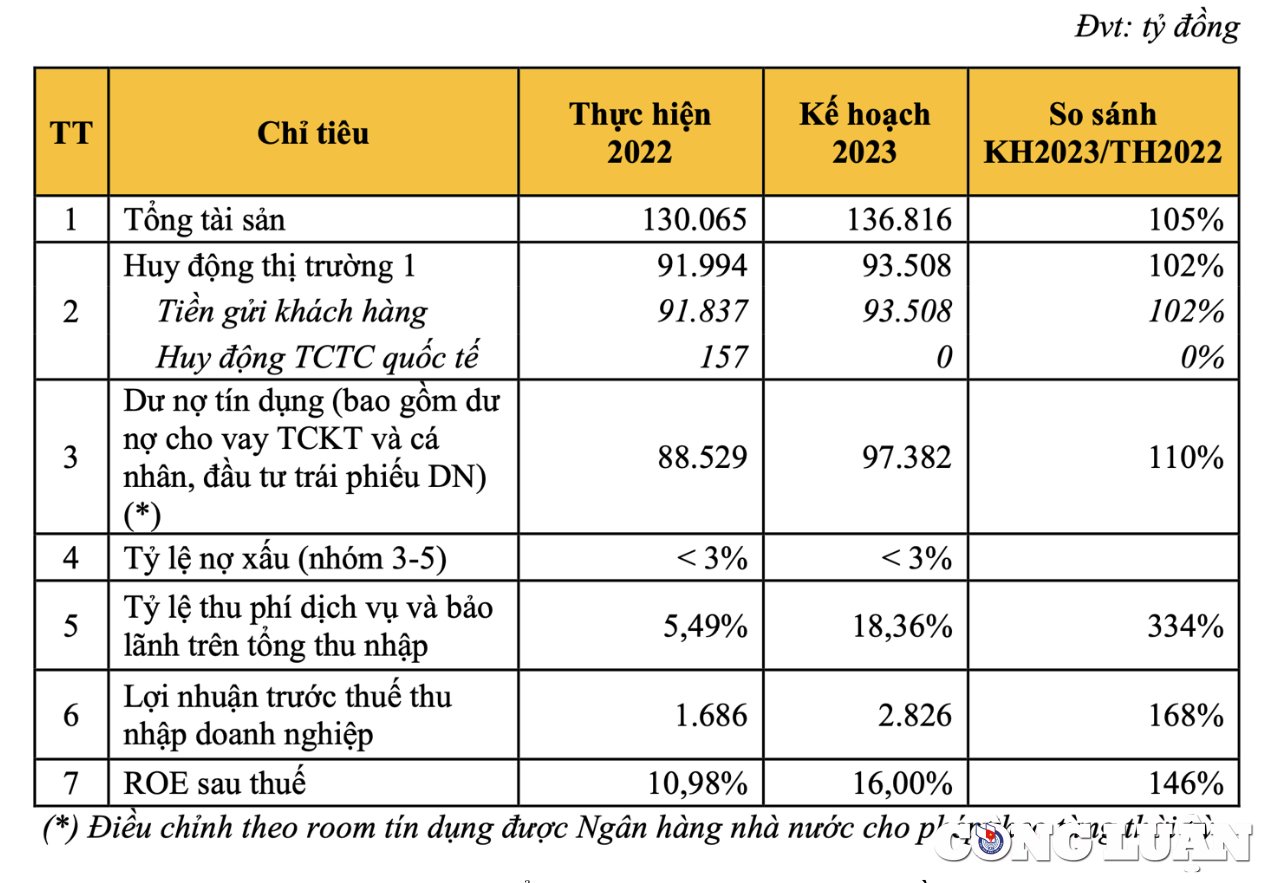

Nach einer Phase kontinuierlichen Wachstums von 2013 bis 2022 besteht für die ABBank also die Gefahr, ihren Plan für 2023 zu brechen. In diesem Jahr hatte sich die Bank das ehrgeizige Ziel gesetzt, einen Vorsteuergewinn von 2.826 Milliarden VND zu erzielen, was einer Steigerung von 68 % gegenüber 2022 entspricht. Der Druck durch rasch steigende uneinbringliche Forderungen rückt dieses Ziel jedoch in weite Ferne, und es könnte sogar zu einem negativen Wachstum kommen.

Im Jahr 2023 strebt die ABBank eine Bilanzsumme von 136.816 Milliarden VND an, was einem Anstieg von 5 % gegenüber 2022 entspricht; Der ausstehende Kreditsaldo erreichte 97.382 Milliarden VND, ein Anstieg von 10 % im Vergleich zu 2022; Die Mobilisierung von Einzelkunden und Wirtschaftsorganisationen erreichte 93.508 Milliarden VND, ein Plus von 2 % gegenüber 2022. Das Kreditwachstum wird gemäß der Genehmigung der Staatsbank von Vietnam (SBV) angepasst und der Anteil uneinbringlicher Forderungen an den gesamten ausstehenden Schulden wird auf unter 3 % kontrolliert.

Um das Gewinnziel für 2023 zu erreichen, werde sich die ABBank nach eigenen Angaben auf die Lösung von drei Hauptzielen konzentrieren. Erstens soll der Umfang um mindestens 10 % erhöht werden, wobei dem Einzelhandelssegment und den Schwerpunktbereichen entsprechend der Ausrichtung der Regierung Vorrang eingeräumt wird. Steigerung der Betriebseffizienz durch: Erhöhung der Einnahmen aus Kernaktivitäten, nicht kreditbezogenen Aktivitäten und Servicegebühren; Kontrollieren und optimieren Sie die Betriebskosten streng und minimieren Sie die Risiko-Eventualkosten. Stärkung der Kapazitäten zum Eintreiben und Bearbeiten uneinbringlicher Forderungen.

Kontinuierlich Anleihen leihen

Im vergangenen August gab die An Binh Commercial Joint Stock Bank (ABBank – Code ABB) Anleihen im Wert von 6.000 Milliarden VND mit einem Nennwert von 100 Millionen VND/Anleihe aus. Es handelt sich um nicht konvertierbare Anleihen ohne Optionsscheine und ohne Sicherheiten. Anleihelaufzeit von 1-5 Jahren, Ausgabezeitraum vom 1. August bis 31. Dezember 2023.

Der Anleihebetrag wird einmalig am Fälligkeitstag oder am Tag des Anleihenrückkaufs durch die ABBank ausgezahlt. Die Anleihezinsen werden periodisch einmal jährlich ausgezahlt. Die Quellen für die Zahlung des Anleihekapitals und der Zinsen stammen aus den Einnahmequellen der ABBank und/oder Einnahmen aus fälligen Krediten und/oder der Kapitalmobilisierung von Organisationen, Einzelpersonen und anderem Rechtskapital.

Der mobilisierte Betrag wird von der ABBank zur Kreditvergabe von 4,5 Milliarden Dollar an Privatkunden und 1,5 Milliarden Dollar an Firmenkunden verwendet. Es wird erwartet, dass diese Bank das Kapital vor dem 31. März 2024 vollständig auszahlt. Im Falle einer planmäßigen Auszahlung wird das durch die Ausgabe vorübergehend ungenutzter Anleihen eingenommene Kapital zur Einzahlung bei der Staatsbank und anderen Kreditinstituten verwendet.

Im zweiten Quartal 2023 kaufte die ABBank sechsmal vor Fälligkeit Anleihen im Gesamtwert von 4.800 Milliarden VND zurück. Die Anleihen werden alle im Juni-Juli 2021 mit einer Laufzeit von 3 Jahren ausgegeben. Der Zweck der Emissionen besteht darin, das mittel- und langfristige Kapital zu ergänzen, um den Kreditbedarf der Geschäfts- und Firmenkunden der ABBank zu decken.

[Anzeige_2]

Quelle

Kommentar (0)