Ein Chatbot (oder virtueller Assistent) ist ein Anwendungsprodukt auf Basis künstlicher Intelligenz (KI), das die Kommunikation mit Kunden über digitale Kanäle wie Websites, mobile Anwendungen oder soziale Netzwerke ermöglicht. Mit der Fähigkeit, Antworten zu automatisieren und allgemeine Anfragen wie Kontostände abzufragen, Geld zu überweisen, Rechnungen zu bezahlen, Produktberatungen durchzuführen usw., fungieren Chatbots als „Tor“, um Kunden im digitalen Zeitalter zu erreichen.

|

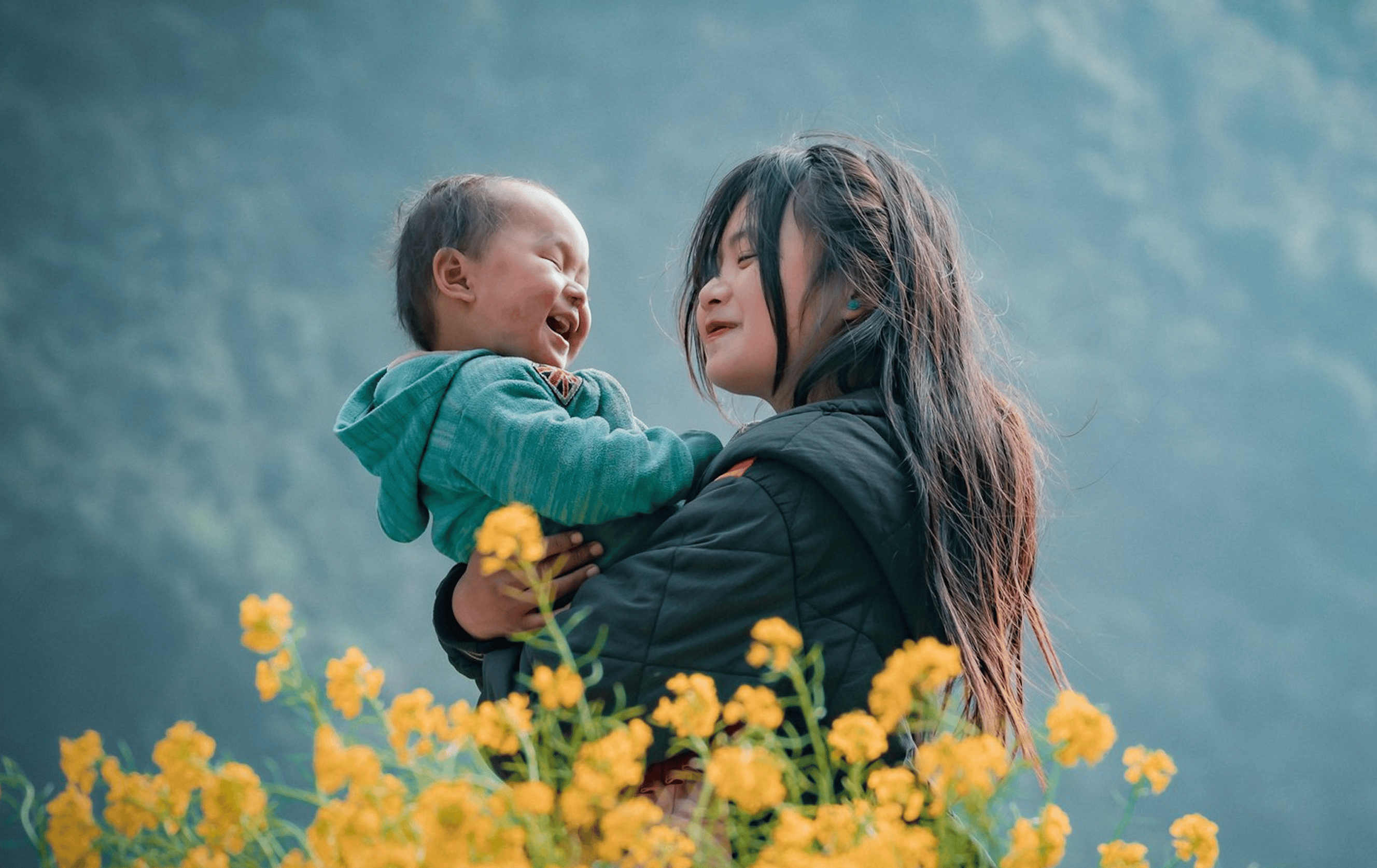

| Der virtuelle Chatbot-Assistent beantwortet nicht nur Fragen zum Produkt, sondern unterstützt auch bei der Lösung von Problemen, die während der Nutzung durch den Kunden auftreten. |

Derzeit setzen viele Geschäftsbanken in Vietnam Chatbots auf verschiedenen Plattformen ein, insbesondere: VPBank, TPBank oder BIDV ... Dies zeigt, dass sich die Banken zunehmend der Rolle von Chatbots in der Strategie zur Verbesserung des Kundenerlebnisses bewusst sind.

Obwohl Chatbots viele Vorteile mit sich bringen, stoßen sie bei der Implementierung in vietnamesischen Banken immer noch auf viele Hindernisse. Eine der größten Einschränkungen ist die Fähigkeit, mit komplexen Sprachen umzugehen. Die meisten Chatbots beschränken sich heute auf die Beantwortung einfacher Fragen im FAQ-Bereich, während Fragen mit komplexen Strukturen, nicht standardisierter Sprache oder der Verwendung von Teencode leicht zu „Missverständnissen“ führen können.

Der Banktechnologieexperte Nguyen Minh Khoi kommentierte: „Chatbots in vielen Finanzinstituten sind immer noch auf voreingestellte Antworten und Schaltflächenschnittstellen ausgerichtet, was die Interaktionen unflexibel macht und nicht wirklich ein natürliches Gesprächsgefühl wie bei einem echten Berater erzeugt.“ Dies führt dazu, dass das Kundenerlebnis manchmal formelhaft und unattraktiv wird.

Darüber hinaus sind das Problem der Datenintegration aus mehreren Systemen, die Kosten für Investitionen in fortschrittliche KI und Sicherheitsrisiken weitere Faktoren, die Banken zögern lassen, Chatbot-Anwendungen im großen Stil zu fördern.

Um das Potenzial von Chatbots zu optimieren, glauben Experten, dass die Anwendung großer Sprachmodelle (LLM) wie GPT-4, BARD oder Claude einen Sprung in der natürlichen Sprachverarbeitung (NLP) bewirken und eine menschlichere interaktive Erfahrung ermöglichen wird.

„Damit Chatbots wirklich intelligent werden, müssen Banken LLM mit einer spezialisierten Wissensdatenbank über ihre Produkte und Dienstleistungen kombinieren. Dann antworten Chatbots nicht nur korrekt, sondern können auch spezielle Informationen bereitstellen, die den Bedürfnissen jedes Kunden entsprechen“, analysierte Herr Khoi.

Darüber hinaus tragen Investitionen in Sprachtechnologie, Biometrie und fortschrittliche Sicherheitslösungen dazu bei, den Komfort und die Sicherheit der Benutzer bei der Interaktion mit virtuellen Assistenten zu verbessern.

Chatbots bieten nicht nur rund um die Uhr Kundensupport oder reduzieren die Arbeitsbelastung des Transaktionspersonals, sondern eröffnen auch Möglichkeiten für eine stärkere Personalisierung von Finanzdienstleistungen. Durch die Analyse des Verhaltens, der Vorlieben und Bedürfnisse jedes Einzelnen kann der Chatbot geeignete Produkte empfehlen, die Cross-Selling-Effizienz fördern und die Kundenbindung erhöhen.

Tatsächlich haben viele große Banken auf der ganzen Welt Chatbots zu persönlichen Finanzassistenten aufgerüstet – einem Begleiter für intelligentes Ausgaben-, Anlage- und Sparmanagement.

Mit der rasanten Entwicklung von KI und NLP wird der Banking-Chatbot der Zukunft nicht nur Fragen beantworten, sondern ein umfassender Finanzberater sein, der ein nahtloses Erlebnis bietet und jeden Kunden auf einer tieferen Ebene versteht.

„Wenn die Technologie so weit fortgeschritten ist, dass sie zuhört und den Kontext versteht, werden Chatbots nicht nur ein Werkzeug sein, sondern zu einem zentralen Faktor, der Banken dabei hilft, ihre Kundenbetreuungsstrategien neu zu gestalten“, betonte der Digital-Finance-Experte Tran Quang Huy.

Chatbots sind und bleiben ein unverzichtbarer Teil der digitalen Transformation der Bankenbranche. Um diese Technologie jedoch wirklich in einen Wettbewerbsvorteil umzuwandeln, müssen Banken systematisch in KI-Technologie, Daten, Sicherheit und Betriebsteams investieren. Nur dann können Chatbots die Rolle „leistungsstarker Assistenten“ spielen und die Kundenzufriedenheit und -bindung in einem zunehmend digitalen Finanzumfeld verbessern.

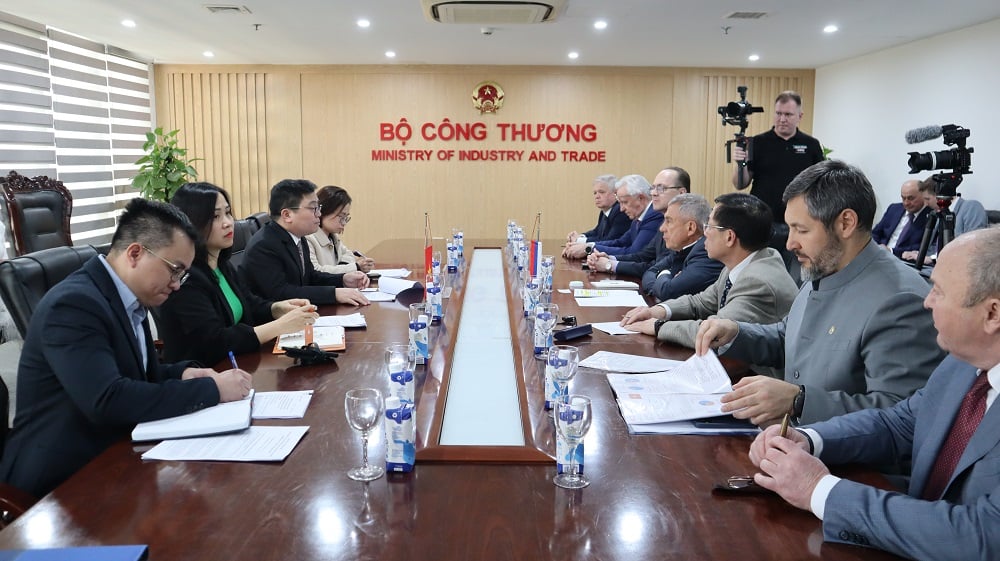

![[Foto] Generalsekretär To Lam und Premierminister Pham Minh Chinh nehmen am ersten Kongress der National Data Association teil](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/3/22/5d9be594d4824ccba3ddff5886db2a9e)

Kommentar (0)