ANTD.VN - Jusqu'à 70 % des problèmes des projets immobiliers sont liés à des questions juridiques, ce qui entraîne des obstacles au décaissement du crédit ; Parallèlement, la baisse de confiance des acheteurs de logements entraîne également une faible demande de crédit à la consommation immobilière.

Le crédit immobilier continue d'augmenter fortement

Le 13 novembre 2023, à Hanoi, la Banque d'État du Vietnam (SBV) s'est coordonnée avec le ministère de la Construction pour organiser une conférence sur le crédit pour le développement immobilier et le logement social.

Selon le dirigeant de la Banque d'État du Vietnam, depuis le début de l'année 2023, le secteur bancaire a résolument mis en œuvre des solutions pour aider à éliminer les difficultés et améliorer l'accès au capital de crédit pour les clients. Au 31 octobre 2023, le crédit à l'économie atteindra plus de 12,8 millions de milliards de VND, soit une augmentation de 7,39% par rapport à fin 2022.

Pour le secteur immobilier, la Banque d’État encourage les établissements de crédit à concentrer leurs capitaux sur les segments du logement commercial à bas prix, du logement social et du logement pour les travailleurs ; Parallèlement, contrôler les risques de crédit dans le secteur immobilier afin de favoriser le développement sain et durable du marché immobilier.

Au 30 septembre 2023, le solde total des crédits en cours du secteur immobilier des établissements de crédit atteindra 2,74 millions de milliards de VND, soit une augmentation de 6,04 % par rapport au 31 décembre 2022, représentant 21,46 % du total de la dette en cours envers l'économie. Parmi ceux-ci, les crédits immobiliers destinés à la consommation/à l'autoconsommation représentent 64 % et les prêts en cours pour les activités commerciales immobilières représentent 36 % de l'encours des crédits immobiliers.

Toutefois, au cours des 9 premiers mois de l'année, le crédit aux entreprises immobilières a connu un taux de croissance plus élevé que le taux de croissance général du crédit et que la même période l'année dernière. Cela montre que les solutions et les efforts du Gouvernement, du secteur bancaire, des ministères, des secteurs et des localités pour éliminer les difficultés et les obstacles du marché immobilier deviennent progressivement efficaces.

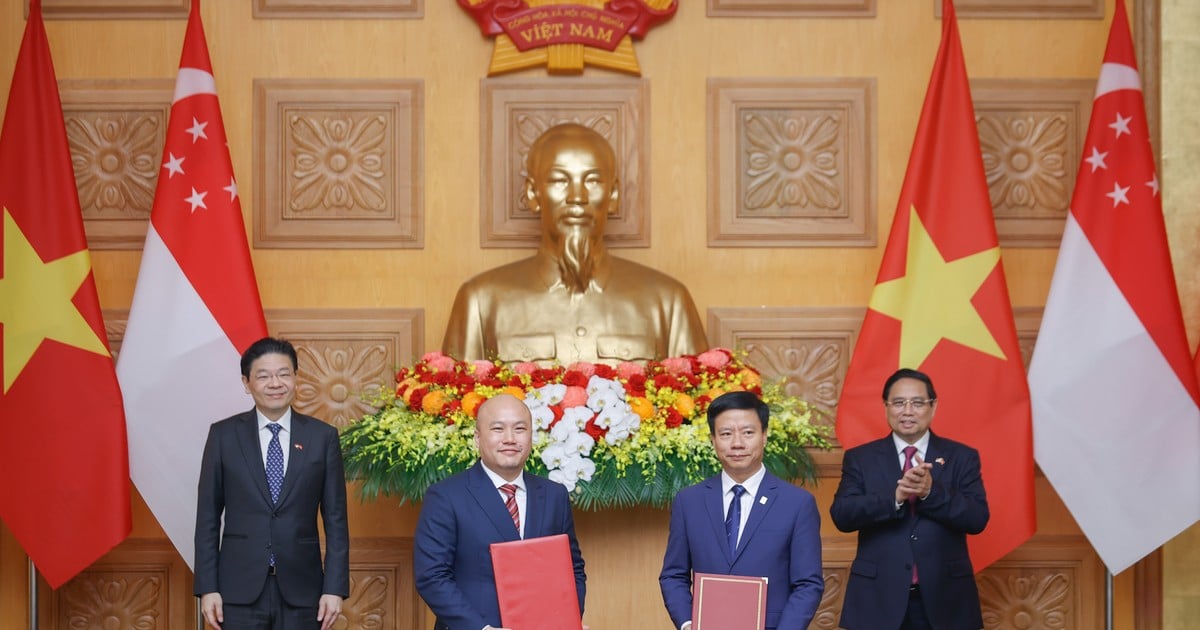

|

Les dirigeants de la Banque d'État informent sur le crédit immobilier |

Lors de la conférence, les représentants des entreprises et des banques ont déclaré qu'actuellement, le marché immobilier est toujours confronté à de nombreuses difficultés et défis, notamment à de nombreux problèmes et obstacles de longue date tels que les problèmes liés au système de procédure juridique lié aux investissements fonciers, à la planification et à la construction (représentant jusqu'à 70 % des problèmes des projets immobiliers).

Selon M. Nguyen Van Dinh, vice-président de l'Association immobilière du Vietnam, le gouvernement et les ministères ont récemment résolu les problèmes juridiques mais n'ont pas eu assez de force pour relancer le marché, ce qui a conduit à l'absence de nouvelle offre immobilière. "Dans tout le pays, il y a 1.200 projets en attente de résolution, dont environ 500 projets sont à l'étude, les 800 projets restants sont toujours en attente", a déclaré M. Dinh.

A cela s'ajoute le déséquilibre de l'offre et de la demande dans les segments, l'excès de logements haut de gamme et de villas alors que les logements sociaux et les logements sociaux sont encore limités ; La demande du marché dans certains segments est en forte baisse ;

La capacité financière des entreprises est encore limitée et dépend principalement de sources externes de capitaux telles que les prêts, les obligations et la mobilisation des acheteurs de logements ; Les autres canaux de mobilisation des capitaux n’ont pas été réellement efficaces, notamment le marché des capitaux (marché des obligations d’entreprises, marché boursier) qui connaît quelques difficultés et ne s’est pas développé à la hauteur de son rôle de fournisseur de capitaux à moyen et long terme pour l’économie ; Les prix des logements sont élevés par rapport à la capacité financière et aux revenus de nombreuses personnes...

Les prix de l'immobilier restent élevés, la confiance des acheteurs diminue

En ce qui concerne le crédit, les entreprises ont également formulé un certain nombre de recommandations, notamment demander aux banques de réduire davantage les taux d’intérêt des prêts, d’élargir les limites de crédit, de prolonger les conditions de prêt, de simplifier les procédures, de réduire les délais d’approbation, de prolonger les délais de restructuration de la dette et d’accepter d’autres garanties en plus de l’immobilier, comme les actions, etc.

Les banques ont également soulevé des difficultés dans l’octroi de crédits immobiliers. Les directeurs généraux de nombreuses banques ayant d'importantes dettes immobilières ont également déclaré que cela est principalement dû à des problèmes juridiques de projets qui font que le marché manque d'offre.

En particulier, les prix élevés actuels de l’immobilier réduisent également la demande de prêts immobiliers. « Le taux d'intérêt des prêts a baissé d'environ 2,5 %, tant pour les investisseurs que pour les acquéreurs de logements. Cependant, les prix de l'immobilier ont très peu baissé, ce qui les rend inadaptés aux besoins des acquéreurs. Les transactions immobilières concernent principalement l'achat et la vente, ce qui peut engendrer des bulles spéculatives et des risques pour le crédit immobilier », a déclaré M. Nguyen Thanh Tung, directeur général de Vietcombank.

De plus, les dirigeants de Vietcombank ont également souligné le fait que la demande de crédit à la consommation immobilière a fortement diminué lorsque la confiance des clients est faible. « Vietcombank enregistre une très bonne croissance de sa clientèle de particuliers. Les particuliers déposent beaucoup d'argent, malgré les baisses constantes des taux d'intérêt et la forte baisse des prêts immobiliers. La raison en est que les clients ont perdu confiance dans le marché immobilier et attendent une baisse encore plus importante des prix de l'immobilier », a déclaré M. Tung.

Du côté de la BIDV, M. Le Ngoc Lam, directeur général, a également souligné le fait que le crédit à la consommation immobilier augmente très lentement. À la fin du mois d'octobre, la croissance du crédit de la BIDV était de 8,1%, atteignant seulement 60% du plan assigné par la Banque d'État. La dette immobilière a augmenté d’environ 9 %, représentant environ 18 % de la dette totale ; Dans ce contexte, la dette immobilière des consommateurs a augmenté très lentement, d'environ 4 %, alors que chaque année, l'augmentation est d'environ 20 %.

La BIDV a divisé par dix les taux d'intérêt sur les dépôts et les prêts, soit une baisse de plus de 20 % par rapport à la période précédente. Des programmes de logements sociaux sont activement sollicités pour déployer des prêts, mais à ce jour, seuls 385 milliards de dongs ont été approuvés et plus de 25 milliards ont été déboursés.

De plus, nous proposons des prêts immobiliers commerciaux à faible coût avec des taux d’intérêt très compétitifs. Mais ces projets présentent de nombreux problèmes juridiques. « Depuis l'année dernière, la BIDV a approuvé environ 26 000 milliards et n'en a déboursé que 8 000 milliards, les 18 000 milliards restants attendent les procédures légales pour être déboursés », a déclaré M. Le Ngoc Lam.

En ce qui concerne les taux d’intérêt, les banques ont déclaré que les taux d’intérêt ont considérablement diminué. Pour les prêts à moyen et long terme, les banques réévaluent tous les 3 à 6 mois pour ajuster les taux d’intérêt lorsque les taux d’intérêt des dépôts diminuent.

De plus, les taux d'intérêt des prêts sont également adaptés à la capacité de la banque, à la structure du capital bon marché, aux créances douteuses pour les prêts immobiliers...

« Le taux d'intérêt à moyen et long terme, d'environ 9 à 10 %, est très bas par rapport au marché mondial. En résumé, les prêts sont à l'équilibre de la banque ; il faudra du temps pour le réduire, le temps que la banque réduise le coût du capital », a déclaré M. Pham Nhu Anh, directeur général de MB.

Concernant les procédures d'évaluation des prêts complexes et longues, les banques ont déclaré que cela était principalement dû à des problèmes juridiques liés aux projets.

« Les banques sont des entreprises à risque. En cas de risque important, elles doivent évaluer la situation plus attentivement. Les entreprises doivent également fournir des informations financières précises et transparentes. Parfois, les entreprises fournissent les chiffres les plus fiables aux banques, ce qui complique encore la tâche de ces dernières. Nous n'avons pris aucune mesure pour durcir les conditions des prêts immobiliers, mais nous les avons étendues aux prêts personnels », a déclaré M. Pham Nhu Anh.

Lien source

![[Photo] Le Premier ministre Pham Minh Chinh reçoit le vice-Premier ministre de la République de Biélorussie Anatoly Sivak](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/2/79cdb685820a45868602e2fa576977a0)

![[Photo] Le Premier ministre Pham Minh Chinh reçoit le PDG du groupe Standard Chartered](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/2/125507ba412d4ebfb091fa7ddb936b3b)

![[Photo] Le secrétaire général To Lam reçoit l'ambassadeur de Russie au Vietnam](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/2/b486192404d54058b15165174ea36c4e)

Comment (0)