Photo d'illustration.

Conformément au contenu du Dépêche Officielle 2235/NHNN-TT sur la mise en œuvre des mesures visant à assurer la sécurité et la sûreté des activités de cartes bancaires émise par la Banque d'État le 21 mars 2024, la Banque d'État exige des établissements de crédit et des succursales de banques étrangères qu'ils ordonnent immédiatement la révision des procédures internes d'émission et d'utilisation des cartes bancaires afin de garantir le respect des réglementations légales en vigueur ; Parallèlement, il faut diriger et former en profondeur les agents et les employés de l'ensemble du système afin qu'ils mettent en œuvre correctement les procédures d'émission et d'utilisation des cartes bancaires conformément aux réglementations légales lors de l'émission de cartes aux clients.

Les établissements de crédit doivent vérifier que les frais, les taux d’intérêt et les méthodes de calcul des intérêts pour chaque type de carte émise sont conformes aux réglementations de la Banque d’État et aux lois en vigueur ; Dans le même temps, elle doit être transparente, fournir des informations complètes et prévoir des mesures pour garantir que les clients ont bien compris les informations sur leurs droits et obligations, les frais, les taux d'intérêt, les méthodes de calcul des intérêts (en particulier avec les cartes de crédit) et les changements (le cas échéant) au cours du processus d'utilisation de la carte par les clients.

En outre, la Banque d’État exige des établissements de crédit qu’ils examinent l’ensemble du processus de traitement des demandes et des plaintes conformément aux réglementations légales. En cas de réclamations ou de commentaires des clients pendant le processus d'utilisation de la carte, l'organisme émetteur de la carte les traitera conformément aux procédures et réglementations des lois en vigueur, en garantissant la rapidité, la ponctualité et la finalité, sans laisser l'affaire traîner et affecter les droits légitimes des clients ainsi que l'image et la réputation de l'organisme émetteur de la carte.

En cas de détection de problèmes inhabituels dans l'utilisation des cartes des clients (tels qu'aucune transaction, dettes en souffrance à long terme, etc.) par le biais du processus de contrôle et de supervision, l'organisme émetteur de cartes doit informer proactivement les clients et se coordonner avec les parties concernées pour prendre des mesures en temps opportun afin de garantir que les droits légitimes des clients et des organismes émetteurs de cartes ne soient pas affectés.

La Banque d’État exige également des établissements de crédit qu’ils mettent en œuvre des mesures de communication aux clients (par le biais des médias de masse et des canaux de communication auxquels les clients peuvent facilement accéder) sur les droits et responsabilités des clients dans le processus d’émission et d’utilisation des cartes bancaires ; Recommander aux clients des mesures pour sécuriser les données personnelles et les informations de carte bancaire afin d’éviter le risque de fuite d’informations personnelles ou d’utilisation des informations de carte à des fins illégales.

Ce document a été publié après l'incident au cours duquel le client PHA (Quang Ninh) a reçu un avis de la société à responsabilité limitée à un membre de gestion de la dette et d'exploitation des actifs d'Eximbank (Eximbank AMC) selon lequel il avait une dette de carte de crédit de 8,5 millions de VND depuis 2013, et en 2023, la dette avait augmenté à plus de 8,8 milliards de VND, provoquant un tollé dans l'opinion publique. Concernant cette affaire, M. Nguyen Ho Hoang Vu, directeur général adjoint d'Eximbank, a déclaré qu'Eximbank et le client ont convenu de traiter l'affaire, en garantissant un taux d'intérêt raisonnable et équitable pour les deux parties et qu'ils informeraient les médias dès que possible. Il n’y a aucune chance que la banque ait collecté 8,8 milliards de VND.

Cependant, comme l'a affirmé M. Vo Minh Tuan, directeur de la succursale de Ho Chi Minh-Ville de la Banque d'État du Vietnam, le secteur bancaire est une affaire de confiance. « Cet incident aura un impact plus ou moins important sur l'image de marque et affaiblira la réputation concurrentielle de la banque. Par conséquent, les banques doivent être attentives et résoudre les problèmes des clients afin de garantir les intérêts des deux parties », a souligné M. Vo Minh Tuan.

Source

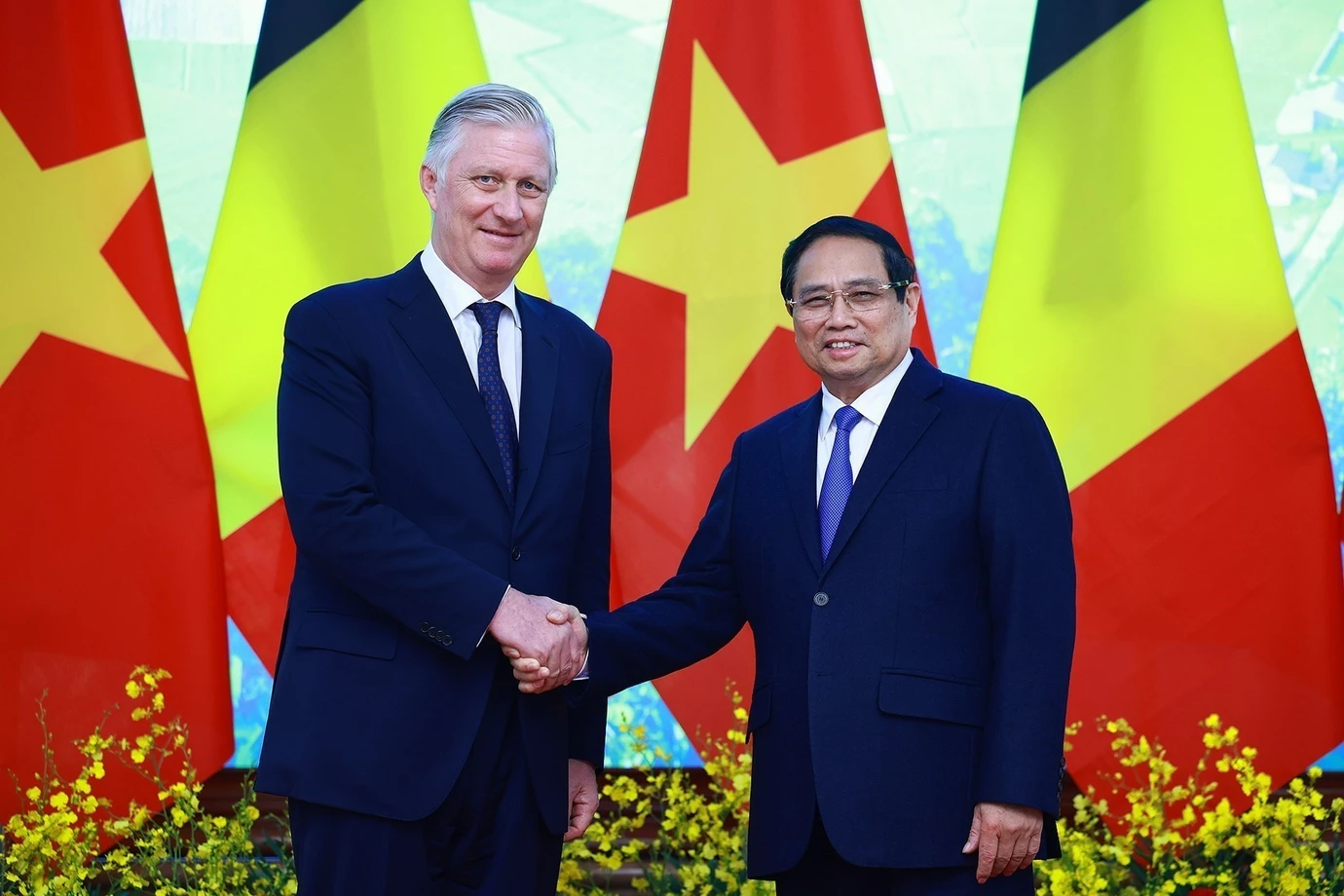

![[Photo] Le Premier ministre Pham Minh Chinh rencontre le roi Philippe de Belgique](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/1/be2f9ad3b17843b9b8f8dee6f2d227e7)

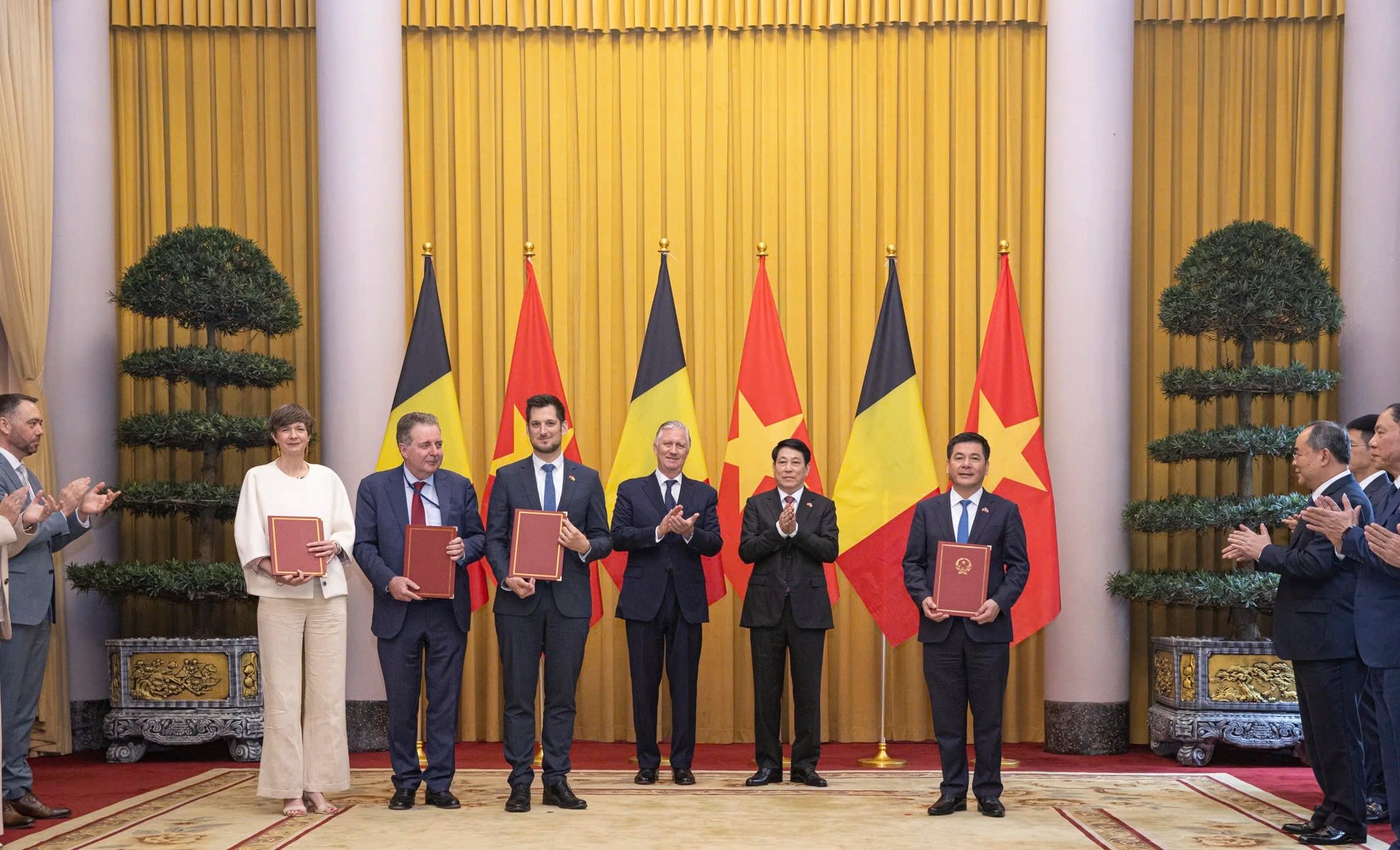

![[Photo] Le président Luong Cuong et le roi Philippe de Belgique visitent la citadelle impériale de Thang Long](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/1/cb080a6652f84a1291edc3d2ee50f631)

![[Photo] Le secrétaire général To Lam reçoit le roi Philippe de Belgique](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/1/e5963137a0c9428dabb93bdb34b86d7c)

![[Photo] Gros plan de l'équipe de chiens renifleurs du Vietnam à la recherche des victimes du tremblement de terre au Myanmar](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/1/d4949a0510ba40af93a15359b5450df2)

![[Photo] La capitale du Myanmar en plein désarroi après le grand tremblement de terre](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/1/7719e43b61ba40f3ac17f5c3c1f03720)

Comment (0)