En conséquence, en vertu de la réglementation en vigueur, les clients ne sont autorisés à emprunter que pour rembourser des prêts auprès d'autres banques pour des prêts destinés à la production et aux affaires, à l'exclusion des prêts destinés aux besoins de la vie quotidienne. Toutefois, conformément à la circulaire 06 modifiant et complétant un certain nombre d'articles de la circulaire 39/2016, en vigueur à partir du 1er septembre, les banques ont le droit d'envisager et de décider de prêter à leurs clients pour rembourser des prêts auprès d'autres banques, non seulement limités aux prêts pour la production et les affaires, mais également aux prêts pour les besoins de la vie, y compris les prêts pour acheter des maisons et des voitures.

Ainsi, un client particulier qui a un prêt auprès de la banque A et qui constate que la banque B a un taux d’intérêt plus bas peut proposer à cette banque de lui prêter du capital pour rembourser le prêt par anticipation. Les clients bénéficieront de meilleurs taux d’intérêt et la banque B aura également plus d’emprunteurs.

Cette réglementation est considérée comme une bouée de sauvetage pour de nombreuses personnes qui subissent des pressions financières en raison de leur emprunt pendant une période de taux d’intérêt élevés. Il existe des cas où les acheteurs de maisons doivent « courber l'échine » pour rembourser des dettes dont les taux d'intérêt peuvent atteindre 15 % par an lorsque le prêt préférentiel prend fin.

Les clients ayant contracté des prêts à taux d’intérêt élevés s’attendent à une course à la baisse des taux d’intérêt après le 1er septembre.

Ainsi, avec l’entrée en vigueur de la circulaire 06, ceux qui empruntent à des taux d’intérêt élevés pourront mobiliser un nouveau prêt auprès de nombreuses banques dont les taux d’intérêt actuels fluctuent à 10%/an. Même dans certaines banques d’État, les taux d’intérêt hypothécaires sont à un niveau assez favorable d’environ 9 %. Sans oublier que les nouveaux prêts bénéficient également de taux d’intérêt fixes préférentiels pouvant aller de 1 à 5 ans selon la banque.

Avec une réduction des taux d’intérêt de 4 à 5 %/an, soit une réduction d’environ 30 % des intérêts. La participation des banques à la « course » à la baisse des taux d’intérêt est donc l’attente de nombreuses personnes qui se retrouvent avec des prêts à taux d’intérêt élevés.

Commentant cette question, le Dr Can Van Luc, économiste en chef de la BIDV, a déclaré que la nature de cette réglementation est le commerce de la dette, il pourrait donc y avoir un déplacement des clients entre les banques commerciales par actions et les grandes banques publiques. Dans les banques publiques, en raison des faibles taux d’intérêt, les taux d’intérêt de sortie sont plus compétitifs.

Ces nouvelles réglementations de la Circulaire 06 ont également un impact positif sur le marché financier, favorisant la concurrence entre les banques. Pour fidéliser leurs clients, les banques doivent trouver un moyen d’équilibrer et de proposer un taux d’intérêt adapté. Si un établissement de crédit est compétitif et offre des conditions de crédit favorables, il peut attirer davantage de clients.

Cependant, outre les attentes de concurrence à travers les dispositions de la circulaire 06, de nombreuses personnes s’interrogent également sur cette méthode de conversion de dette. En particulier, les nouvelles procédures de prêt pour les prêts hypothécaires, lorsque les documents hypothécaires sont toujours détenus par la banque prêteuse d'origine.

De nombreux experts bancaires expliquent également que les clients doivent effectuer les procédures de prêt auprès de la nouvelle banque, puis rembourser le prêt auprès de la banque prêteuse. Mais l’emprunteur doit avoir d’autres actifs à hypothéquer, ce qui signifie qu’il doit y avoir au moins deux actifs pour pouvoir le faire. En fait, selon les données actuelles, les banques commerciales sont encore en train de réviser la loi et ne l’ont pas encore mise en œuvre.

Cependant, dans le contexte actuel, les banques expriment des inquiétudes quant au fait que les anciennes banques et les clients transfèrent intentionnellement les dossiers de créances douteuses, ne pouvant plus payer, vers de nouvelles banques pour emprunter avec des limites plus élevées afin de prolonger la dette, ce qui aura un impact négatif sur la banque réceptrice plus tard. Par conséquent, l’approbation des prêts peut être plus rigoureuse et prudente.

Par ailleurs, ce transfert de dette est également lié à la problématique de la marge de crédit de chaque banque. Les clients qui souhaitent bénéficier de cette politique devront répondre à de nombreux critères, et les banques prêteuses devront également sélectionner les clients de manière plus stricte.

Source

![[Photo] Clôture du 4e Sommet du Partenariat pour la croissance verte et les Objectifs mondiaux](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/17/c0a0df9852c84e58be0a8b939189c85a)

![[Photo] Le président de l'Assemblée nationale, Tran Thanh Man, rencontre des travailleurs exceptionnels de l'industrie pétrolière et gazière](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/17/1d0de4026b75434ab34279624db7ee4a)

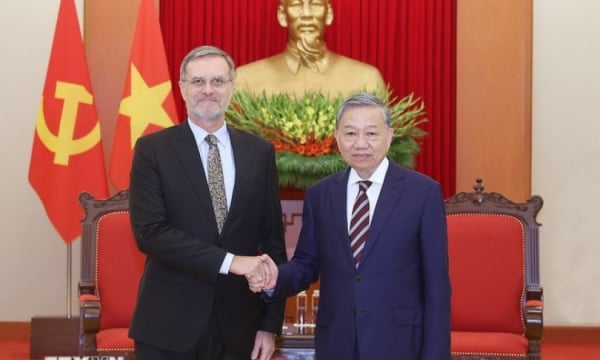

![[Photo] Le secrétaire général To Lam reçoit l'ambassadeur de France au Vietnam Olivier Brochet](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/17/49224f0f12e84b66a73b17eb251f7278)

![[Photo] Promouvoir l'amitié, la solidarité et la coopération entre les armées et les peuples des deux pays](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/17/0c4d087864f14092aed77252590b6bae)

![[Photo] Le journal Nhan Dan annonce le projet « J'aime tellement le Vietnam »](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/17/362f882012d3432783fc92fab1b3e980)

![[Photo] Cérémonie d'accueil du ministre chinois de la Défense et de la délégation pour un échange d'amitié](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/17/fadd533046594e5cacbb28de4c4d5655)

![[Vidéo] Viettel met officiellement en service la plus grande ligne de câble optique sous-marin du Vietnam](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/17/f19008c6010c4a538cc422cb791ca0a1)

Comment (0)