|

Banken und Immobilien machen weiterhin den Großteil des Transaktionswerts aus

Im Newsletter „Corporate Bond Focus March“ von FiinRatings vom 28. März hieß es, dass im Vergleich zum Jahresbeginn 77 weitere problematische Unternehmensanleihen (berechnet unter Berücksichtigung des Werts von Anleihen mit verspäteten Zins-/Kapitalzahlungen und Unternehmensanleihen mit verspäteten Zahlungsbedingungen im Vergleich zum ursprünglichen Fälligkeitsdatum, kumulativ berechnet bis 28. Februar 2025) auf dem Markt im Wert von 5,54 Billionen VND verzeichnet wurden. Allerdings hat die Wertschöpfung ihren niedrigsten Stand seit dem Höhepunkt der schwierigen TPDN-Periode im Februar 2023 erreicht. Davon stammen 63,4 % des Wertes aus der Immobiliengruppe. Diese Unternehmen hatten bereits zuvor eine Reihe von Unternehmensanleihen mit Zahlungsverzögerungen und haben in den nächsten 12 Monaten immer noch hohe Schuldenverpflichtungen, was darauf hindeutet, dass es für die oben genannte Gruppe auch im Jahr 2025 zu weiteren Zahlungsverzögerungen/-ausfällen kommen wird.

Darüber hinaus gab es im Februar in einigen anderen Branchengruppen, wie etwa im verarbeitenden Gewerbe und im Handels- und Dienstleistungssektor, noch immer problematischere Unternehmensanleihen. FiinRatings ist jedoch der Ansicht, dass der Rückgang der Anzahl problematischer Unternehmensanleihen immer noch ein positives Zeichen dafür ist, dass der Markt für Unternehmensanleihen die Screening-Phase hinter sich hat und sich zu erholen beginnt.

Was den Primärmarkt betrifft, so erreichte der Gesamtemissionswert in den ersten beiden Monaten des Jahres mit 4 Emissionen 5,5 Billionen, was einem Rückgang von 44,1 % gegenüber dem gleichen Zeitraum des Vorjahres entspricht. Insbesondere im Februar kam es aufgrund der Feiertage zum chinesischen Neujahrsfest weder auf den privaten noch auf den öffentlichen Märkten zu Neuemissionen.

|

Die meisten der neu emittierten Unternehmensanleihen stammten von Kreditinstituten und dienten der Ergänzung des Tier-2-Kapitals. Sie machten 94,6 % des gesamten Emissionswerts aus.

„Die Banken werden die Ausgabe von Anleihen im Jahr 2025 weiter steigern, um den Kapitalbedarf für das Kreditwachstum zu decken und weil die Notwendigkeit einer Senkung der Sparzinsen die Kluft zwischen Kreditwachstum und Einlagenwachstum vergrößern wird“, schätzte FiinRatings.

Andererseits fehlte es zu Beginn des Jahres an der Beteiligung nichtfinanzieller Unternehmensgruppen. In der kommenden Zeit wird der Änderungsentwurf zum Dekret 155 strengere Vorschriften für die Schuldenquoten emittierender Unternehmen einführen, was sich in gewisser Weise auf die Emissionstätigkeit öffentlicher Wertpapiere auswirken könnte.

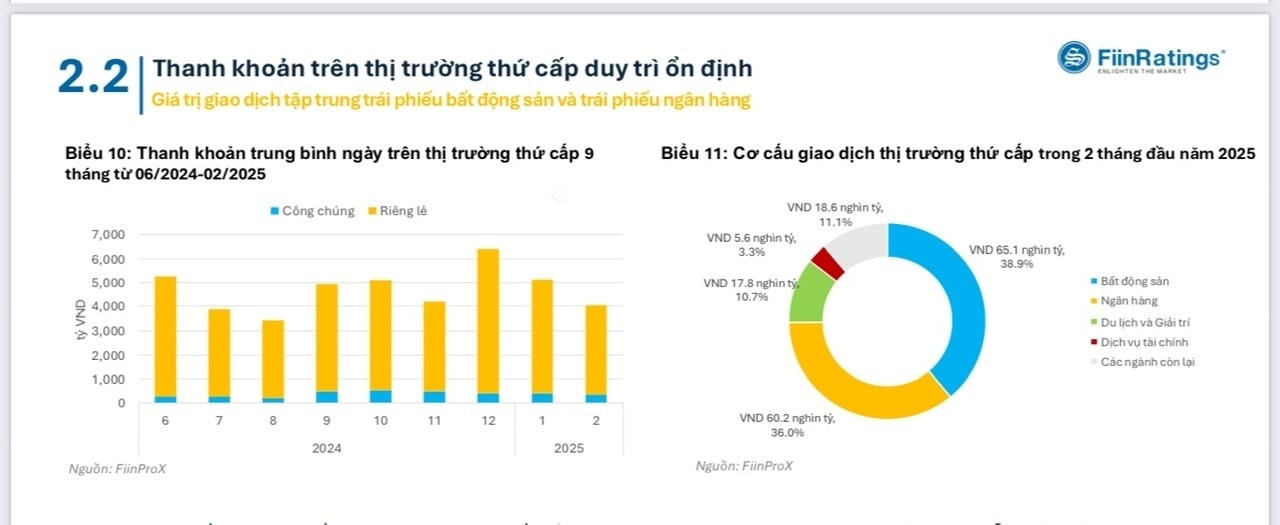

Insgesamt erreichte der Gesamtwert der Anleihetransaktionen (sowohl öffentliche als auch private Anleihen) in den ersten beiden Monaten des Jahres 2025 167,2 Billionen VND, ein Anstieg von 19 % gegenüber dem Höchststand im Dezember 2024. Die Transaktionen in den ersten beiden Monaten des Jahres konzentrierten sich hauptsächlich auf den Januar. Obwohl es aufgrund der Feiertage nur wenige Handelstage gab, war die Liquidität im Februar im Vergleich zu einigen Zeiten des Vorjahres immer noch hoch.

Der Banken- und Immobiliensektor machte in den ersten beiden Monaten des Jahres noch immer den Großteil des Transaktionswerts aus, mit Anteilen von 36 % bzw. 38,9 %, was einem Anstieg von 35,6 % (auf 60,2 Billionen VND) bzw. 7 % (auf 65,1 Billionen VND) entspricht.

Die kumulierten Rückkaufaktivitäten von Unternehmensanleihen erreichten in den ersten beiden Monaten des Jahres 2025 mehr als 17,2 Billionen VND, ein Anstieg von 22,0 % gegenüber dem gleichen Zeitraum des Vorjahres. Allerdings erreichte der Rückkaufwert im Februar lediglich 3,85 Billionen VND, was einem Rückgang von 71,2 % gegenüber Januar entspricht und den niedrigsten Stand der letzten drei Jahre darstellt.

FiinRatings ist der Ansicht, dass der Rückgang der Rückkaufnachfrage von Immobilienemittenten die Hauptursache für die oben genannte Situation ist, was sich darin widerspiegelt, dass der Rückkaufwert der Branche im Februar im Vergleich zum Vormonat um 95 % gesunken ist.

Banken bleiben Hauptkäufer von Unternehmensanleihen

Bis zum zweiten Quartal 2025 werden nach Schätzungen von FiinRatings einzelne Unternehmensanleihen im Wert von 40,6 Billionen VND fällig. Konkret entfallen 16,5 Billionen VND (40,7 % des Gesamtwerts) auf die Immobiliengruppe, 11,9 Billionen VND (29,2 % des Gesamtwerts) auf andere Sektoren und 8,2 Billionen VND (20,2 % des Gesamtwerts) auf die Kreditinstitutsgruppe.

|

Zu den Emittenten mit hohen Fälligkeitswerten zählen dementsprechend Vietinbank (4.950 Milliarden VND), Wincommerce (3.000 Milliarden VND), TNR Holdings (2.923 Milliarden VND) und TNL Asset Leasing (2.862 Milliarden VND).

FiinRatings prognostiziert für den Markt für Unternehmensanleihen im Jahr 2025, dass der ausstehende Wert des Marktes für Unternehmensanleihen um 15 bis 20 % steigen wird. Insbesondere müssen die Banken weiterhin die Ausgabe von Tier-2-Kapital, also Unternehmensanleihen, fördern, um den Kreditwachstumsanforderungen der Regierung gerecht zu werden, während gleichzeitig das Niveau des Mobilisierungszinssatzes kontrolliert wird, damit dieser nicht ansteigt. Dies wird den Druck erhöhen, die aktuellen Eigenkapitalstandards wie etwa die Vorschriften zur Kredit-Einlagen-Quote (LDR) einzuhalten und kurzfristige Mittel für mittel- und langfristige Kredite zu verwenden. Viele Banken haben Pläne, ihr Kernkapital (Eigenkapital) zu erhöhen. Die Umsetzung und Fertigstellung dieser Pläne dauert jedoch lange und hängt von der Entwicklung an der Börse ab.

Experten zufolge dürften in der zweiten Jahreshälfte 2025 neue Regelungen für die Ausgabe privater und öffentlicher Anleihen in Kraft treten, um die Qualität von Anleiheprodukten zu verbessern und angesichts niedriger Sparzinsen Anleger für diesen Anlagekanal zu gewinnen.

„Banken sind aufgrund ihrer hohen Kreditwachstumsziele nach wie vor die Hauptkäufer von Unternehmensanleihen. Dies wird für die Banken die Grundlage dafür sein, ihren Investitionsanteil oder ihre Kreditstruktur in Form von Unternehmensanleihen zu erhöhen“, kommentierte FiinRatings.

Die angekündigten Pläne zur Emission von Unternehmensanleihen stammen überwiegend von Kreditinstituten, die mittel- und langfristiges Kapital benötigen, um das immer größere Kreditwachstumsziel zu erreichen. Darüber hinaus dürften Immobilienunternehmen in diesem Jahr angesichts der Verbesserung des Geschäftsumfelds auch die Ausgabe weiterer Unternehmensanleihen planen.

Quelle: https://thoibaonganhang.vn/thi-truong-trai-phieu-doanh-nghiep-co-the-tang-15-20-trong-nam-2025-162009.html

![[Foto] Präsident Luong Cuong und König Philippe von Belgien besuchen die kaiserliche Zitadelle Thang Long](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/1/cb080a6652f84a1291edc3d2ee50f631)

![[Foto] Nahaufnahme des vietnamesischen Spürhundeteams bei der Suche nach Erdbebenopfern in Myanmar](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/1/d4949a0510ba40af93a15359b5450df2)

![[Foto] Generalsekretär To Lam empfängt König Philippe von Belgien](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/1/e5963137a0c9428dabb93bdb34b86d7c)

![[Foto] Premierminister Pham Minh Chinh trifft sich mit König Philippe von Belgien](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/1/be2f9ad3b17843b9b8f8dee6f2d227e7)

Kommentar (0)