Laut den von der Vietnam Bond Market Association (VBMA) aus HNX und SSC zusammengestellten Daten wurden zum Zeitpunkt der Informationsveröffentlichung am 31. August 2023 im August 22 private Unternehmensanleihen im Gesamtwert von 25.055 Milliarden VND ausgegeben, öffentliche Emissionen gab es jedoch keine. Die Emissionen haben einen durchschnittlichen Zinssatz von 9,4 %/Jahr und eine durchschnittliche Laufzeit von 5,7 Jahren.

Kumuliert vom Jahresbeginn bis heute beträgt der Gesamtwert der auf dem Markt emittierten Unternehmensanleihen 132.358 Milliarden VND, darunter 17 öffentliche Emissionen im Wert von 16.476 Milliarden VND (was 12,4 % des gesamten Emissionswerts entspricht) und 101 private Emissionen im Wert von 115.882 Milliarden VND (was 87,6 % des Gesamtwerts entspricht).

Davon entfiel der Großteil auf den Bankensektor mit 53.931 Milliarden VND (entsprechend 40,7 %) der ausgegebenen Anleihen, gefolgt vom Immobiliensektor mit 46.765 Milliarden VND (entsprechend 35,3 %).

Laut von HNX zusammengestellten VBMA-Daten kauften Unternehmen im August 2023 Anleihen im Wert von 17.489 Milliarden VND zurück. Der Gesamtwert der von Unternehmen vor Fälligkeit zurückgekauften Anleihen seit Jahresbeginn hat 164.867 Milliarden VND erreicht (entspricht einem Anstieg von 34 % gegenüber dem gleichen Zeitraum im Jahr 2022). Der Bankensektor behauptet weiterhin seine Position als führende Industriegruppe im Hinblick auf den Rückkaufwert und macht 46,7 % des gesamten vorzeitigen Rückkaufwerts aus (entsprechend 76.968 Milliarden VND).

Im verbleibenden Jahr 2023 beträgt der Gesamtwert der fälligen Anleihen gemäß VBMA-Statistik 129.287 Milliarden VND. Die Struktur der fälligen Anleihen umfasst 44,4 % des Wertes der bald fälligen Anleihen der Immobiliengruppe mit über 57.400 Milliarden VND, gefolgt von der Bankengruppe mit 31.861 Milliarden VND (was 24,6 % entspricht).

In der kommenden Zeit ist die Ausgabe von zwei Anleihepaketen der Vingroup Corporation und der Petroleum Securities Corporation geplant. Konkret hat der Vorstand der Vingroup einem Plan zur Ausgabe von nicht konvertierbaren Anleihen im Wert von 350 Millionen USD auf dem internationalen Markt zugestimmt. Diese Anleihen sind ohne Optionsscheine und ohne Sicherheiten mit einer Laufzeit von fünf Jahren und einem voraussichtlichen Nennwert von 200.000 USD/Anleihe mit festen, variablen oder kombinierten Zinssätzen, je nach Marktbedingungen, erhältlich.

Darüber hinaus genehmigte der Vorstand der Petroleum Securities Corporation den privaten Emissionsplan mit einem Gesamtemissionswert von 50 Milliarden VND, maximal 500 Anleihen. Es handelt sich um eine nicht wandelbare Anleihe ohne Optionsscheine, ohne Sicherheiten, mit einer voraussichtlichen Laufzeit von 36 Monaten und einem festen Zinssatz von 9,95 %/Jahr .

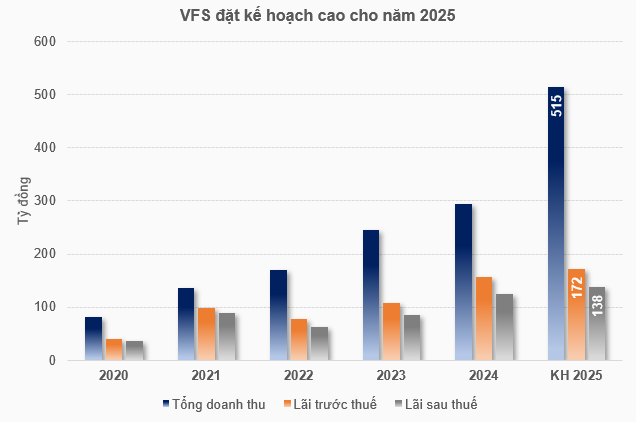

[Anzeige_2]

Quelle

![[Foto] Premierminister empfängt eine Reihe von Unternehmen, die in der Provinz Ba Ria-Vung Tau investieren](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/3/20/8e3ffa0322b24c07950a173380f0d1ba)

![[Foto] Präsident Luong Cuong empfängt den ehemaligen Sonderbotschafter für Vietnam und Japan, Sugi Ryotaro](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/3/20/db2d8cac29b64f5d8d2d0931c1e65ee9)

![[Foto] Präsident Luong Cuong empfängt den Botschafter der Dominikanischen Republik, Jaime Francisco Rodriguez](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/3/20/12c7d14ff988439eaa905c56303b4683)

Kommentar (0)