0銀行振込を引き継ぐのに十分な強さ

VPBankの取締役会副会長ブイ・ハイ・クアン氏によると、VPBankは信用機関(CI)の強制移管を受ける予定だという。新しい信用機関法は、銀行が受け入れるのに有利な条件を作り出しました。

このプロジェクトは正式に承認されていないため、取締役会はこの計画の詳細を発表することはできません。ただし、取締役会は株主総会に決議を提出し、関連する事項について取締役会に決定する権限を与えます。

「われわれはこれを慎重に検討しており、これは完全に銀行と株主の利益に基づいているため、株主は完全に安心できる」とブイ・ハイ・クアン氏は述べた。

VPBankのゴ・チ・ズン会長は、株主へのさらなる回答として、すべての銀行が強制送金を受け入れる能力を持っているわけではないと述べた。ドゥン氏は、ゼロドン銀行はすべて損失を蓄積しており、誰もが損失を取り戻したいわけではないと率直に語った。しかし、パートナーであるSMBCの参加により、VPBankはゼロドン銀行の再編に参加できる十分な財務力を持つことになります。

「ゼロドン銀行再編に参加することで、信用成長限度を一般レベルより高く引き上げ、外国人投資家に30%以上の余裕を与えることができる。財務面では銀行は興味を持たないかもしれないが、参加する際の仕組みと方針はVP銀行にとって適切で魅力的だ。さらに、これはVP銀行の銀行システムへの貢献でもある」とドゥン氏は株主を説得した。

VPBankの株主総会に提出された文書によると、管轄当局の承認による信用機関の強制譲渡の時点で、強制譲渡される信用機関の事業規模(総資産と資本金で)は、2023年12月31日時点のVPBankの対応する規模と比較して5%を超えてはなりません。譲渡が義務付けられている信用機関の定款資本は5兆VNDを超えてはなりません。

強制移管を受けた後、移管された信用機関は、独立した法人であるVPBankが所有する有限責任銀行の形態で運営されます。

FEクレジットは改善している

大会で、VPバンクのグエン・ドゥック・ヴィン総裁は株主に対し、銀行の問題は子会社のFEクレジットの不良債権問題に起因していると率直に認めた。

ヴィン氏によると、2年間に及ぶ新型コロナウイルス感染症の影響で多くの顧客が借金を返済できなくなり、FEクレジットの不良債権が増加したという。

FEクレジットの業績(3兆ドン以上の損失)は昨年も銀行の暗い点であり、銀行の利益が期待に応えられていないという全体的な状況につながった。

「FEクレジットの融資ポートフォリオが現在市場をリードしていることは前向きな兆候です。2023年第4四半期と2024年第1四半期の融資額の伸びはともに20%を超え、不良債権は20%を下回りました。FEクレジットはより安価な資本源を見つけました。FEクレジットのプラス要因により、今年の機会をより明確に捉えることができました」とヴィン氏は述べた。

ヴィン氏はまた、FEクレジットの2024年の利益は約1兆2000億ベトナムドンに達し、この事業は徐々に元の状態に戻るだろうと自信を持って断言した。過去には、この消費者金融会社がVPBankの利益の最大40%を占めていました。

不動産ローン残高は約90兆円

株主が関心を持っているもう一つの内容は、不動産分野への融資です。ゴ・チ・ズン氏は、不動産への融資は依然として安全だが、市場が活況な時期に融資を行うとマイナスの結果を招くだろうと述べた。

「VPバンクは投機性の高い融資には参加していないが、適切に評価されれば不動産は依然として安全なセクターだと思う」とゴ・チ・ドゥン氏は語った。

さらに、グエン・ドゥック・ヴィン最高経営責任者(CEO)は、CIC(他行からの不良債権)の影響を受けた個人住宅購入者の不良債権が多くの銀行にとって問題であり、最大40%にも及ぶ最も大きな影響があると述べた。

ヴィン氏によると、不動産融資は依然として潜在的で重要な分野だが、管理と強化が必要だという。過去のリスクは、銀行が将来融資を検討するための教訓となる。

VPBank の現在の不動産融資比率は、不動産建設 (総未払いローンの 19%)、住宅購入者ローン (総未払いローンの 16%) のグループに属しています。 VP銀行の不動産ローン残高は現在約90兆ドン(34~35%)となっている。

ヴィン氏は、VP銀行は市場で3大住宅ローン銀行の1つであり、需要の大部分は本物であると断言した。したがって、この分野は今年も銀行にとって重要な方向性です。

「不動産債務は、市場が回復すれば最も解決できる可能性が高い債務です。現在までに、元本債務のほぼ100%を回収しており、不動産からの実質的な損失率は他の分野への融資よりもはるかに低いです」とヴィン氏は語った。

2024年の利益は114%増加し、5年連続で現金配当

VPBank の株主総会は、以下の目標を掲げた 2024 年の計画を承認しました: 連結総資産 974,270 億ベトナムドン (2023 年比 19% 増)。資本動員:598,864億ドン(22%増)、信用残高:752,104億ドン(25%増)、税引前利益:23,165億ドン(114%増)。

大会ではまた、2023年の現金配当計画を10%(1株あたり1,000ドン)の割合で承認した。配当金支払いの予算は最大7兆9,340億VNDです。 VPBank の株主が現金配当金を受け取るのは 2 年連続となります。配当金支払予定日は2024年第2四半期または第3四半期です。

VPBankは2024年に、1株当たり1万ドンの価格で最大3,000万株の追加ESOP株式も発行する予定です。

株主総会では、最大4億ドルの持続可能な国際債を発行する計画が承認されました。この債券の期間は5年で、発行時期は2024年または2025年第1四半期の予定です。

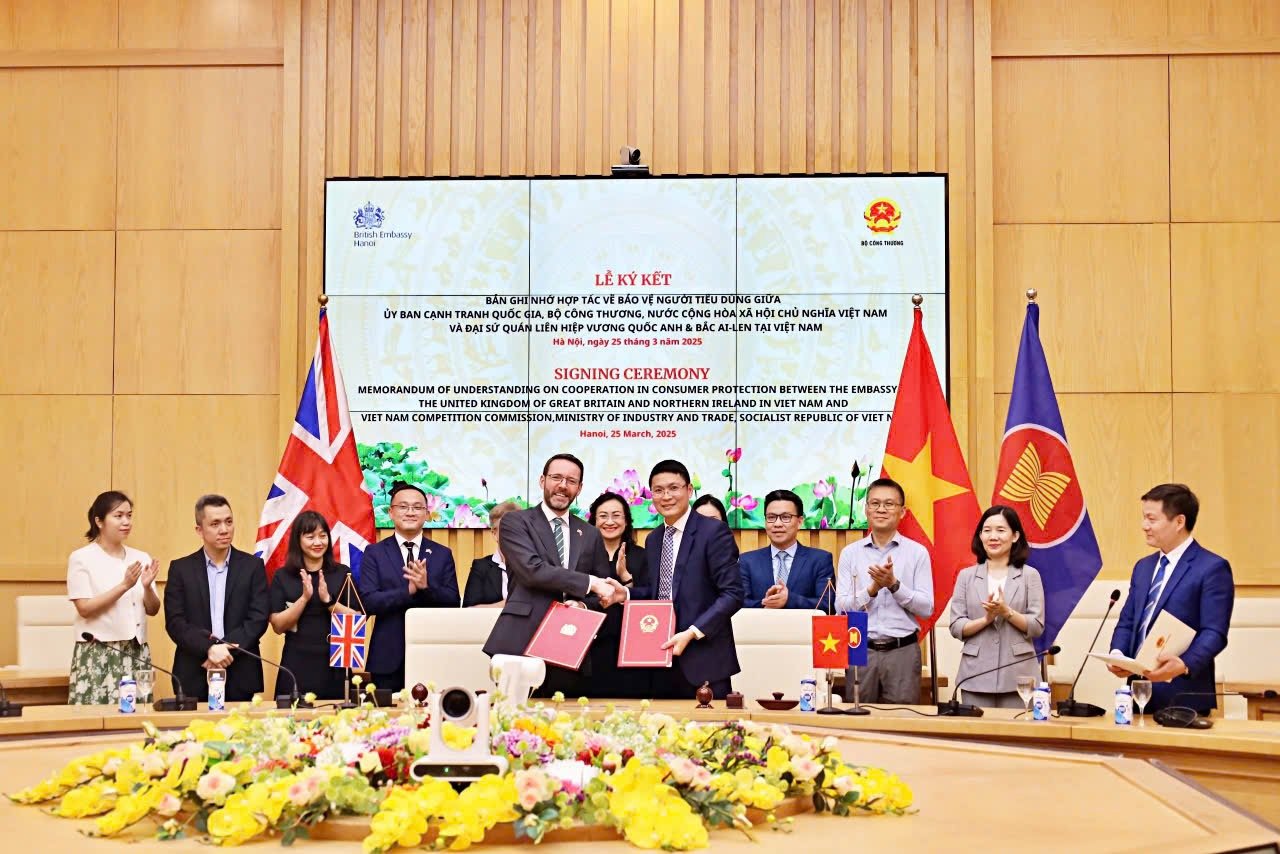

外国人株主がVPBankの取締役会に加わる:

株主は、木本武氏とファム・ティ・ニュン氏の2名を新たに取締役会に加えることに賛成票を投じました。

したがって、 VPBank の取締役会は、取締役会長の Ngo Chi Dung 氏を含む 7 名で構成されています。副会長はブイ・ハイ・クアン氏とロー・バン・ザン氏です。残りの4名のメンバーは、グエン・ドゥック・ヴィン氏(兼総裁)、ファム・ティ・ニュン氏(兼常任副総裁)、戦略的株主である三井住友銀行を代表する木本武氏、および取締役会の独立メンバーであるグエン・ヴァン・フック氏です。

木本 武氏は1970年に日本で生まれ、日本最大の銀行の一つである三井住友銀行で30年以上の勤務経験を持っています。

VPBank の取締役に選出される前は、SMBC (シンガポール) および SMBC (日本) のアジア市場開発部長を務めていました。彼はまた、SMBCの子会社であるインドネシアのPT Bank BTPN Tbkの監査役会メンバーでもあります。

一方、ファム・ティ・ニュン氏は1980年にタイビン省ティエンハイで生まれ、ハブバンク(2012年にSHBに合併)、SHB、VPバンクなどの銀行で20年近くの銀行業務の経験を持っています。

Nhung氏は2016年にVPBankに入社し、2021年4月から同銀行の副総裁に任命されました。現在はVPBankの取締役会メンバー、常任副総裁、パートナー管理および対外関係担当ディレクターを務めています。

[広告2]

ソース

![[写真] 中央宣伝大衆動員委員会のグエン・チョン・ギア委員長がニャン・ダン・デイリーの代表団を歓迎](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/3/25/cdb71275aa7542b082ec36b3819cfb5c)

![[写真] ニャンダン新聞青年連合がベトナム軍事歴史博物館を訪問](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/3/25/374e4f70a35146928ecd4a5293b25af0)

![[写真] トゥ・ラム書記長が汚職、浪費、悪質行為の防止と撲滅に関する中央指導委員会の常任会議を主宰](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/3/25/839ea9ed0cd8400a8ba1c1ce0728b2be)

コメント (0)