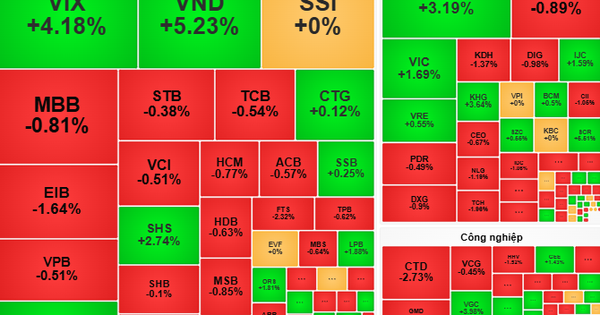

ハノイ証券取引所(HNX)は、ベトナム投資開発合資商業銀行(BIDV、HoSE: BID)が、コードBIDLH2330007、BIDLH2330008、BIDLH2330009の額面10億ベトナムドンの債券3ロットの発行を完了したと発表した。

債券ロットコードBIDLH2330007は、2023年8月30日から2030年8月30日までの7年間で2,690億ドンの価値があり、債券ロットコードBIDLH2330008は、2023年8月30日から2031年8月30日までの8年間で2,400億ドンの価値があり、債券ロットコードBIDLH2330009は、2023年8月30日から2033年8月30日までの10年間で600億ドンの価値があります。

債券発行に関しては、BIDVは2023年第3四半期と第4四半期に、総額2兆5,000億ドン、額面1億ドン/債券の最大5回の追加債券発行を計画している。

計画通り、銀行は最大5トランシェを発行し、各トランシェの予想発行量は少なくとも500億ベトナムドンとなる。リリース予定日は2023年第3四半期から第4四半期です。債券期間は1年から5年です。

金利は、発行時の市場状況および BIDV の資本受け入れ/需要に基づいて、発行ごとに具体的に決定されます。債券の利息は、後日、毎年定期的に、または発行ごとに銀行の規定に従って支払われます。債券の元金は、債券が満期前に銀行によって買い戻される場合、または発行ごとに BIDV の規則に従って買い戻される場合を除き、満期日に一括して支払われます。

BIDVは、約6,000億ベトナムドン相当の債券の発行に成功した。

債券発行による収益は、BIDV によって経済圏の顧客への融資に使用されます。この債券は転換不可、無担保、無担保であり、BIDV の二次債務ではありません。

これに先立ち、BIDVは2023年6月に、2023年6月から9月末までに第2層資本を増強するため、ワラントなし、担保なしの8兆1,000億ベトナムドンの非転換社債を発行すると発表していた。

ハノイ証券取引所(HNX)のデータによると、6月29日から9月5日までの間に、この銀行は額面10億ドン、金利6.7%から7.7%の債券を合計6本発行した。発行総量は2,545債券で、これにより2,545億VNDが動員される。

[広告2]

ソース

コメント (0)