ANTD.VN - Aunque el mercado de bonos corporativos ha pasado por su período más difícil, la posibilidad de incumplimiento ya no existe, pero el "punto de caída" de la deuda en bonos se ha desplazado a mediados del próximo año. Para resolver esto se requieren soluciones coordinadas.

Es poco probable que se produzca un impago de bonos

Según datos de la Asociación del Mercado de Bonos de Vietnam (VBMA), desde principios de año hasta mediados de agosto de 2024, el valor total de la emisión de bonos corporativos se registró en 212.512 mil millones de VND, con 13 emisiones públicas por valor de 22.773 mil millones de VND (que representan el 10,7% del valor total de la emisión) y 195 emisiones privadas por valor de 189.739 mil millones de VND (que representan el 89,3% del total).

Además, las empresas recompradas antes del vencimiento alcanzaron los 111,910 billones de VND, un 27,1% menos que en el mismo período de 2023.

Las estadísticas de la Comisión Estatal de Valores muestran que, a fines de julio de 2024, en términos de tamaño de mercado, el valor de los bonos corporativos cotizados alcanzó aproximadamente VND 773.000 billones, con 1.043 códigos de bonos de 264 emisores registrados en el sistema de negociación de bonos corporativos de la Bolsa de Valores de Hanoi.

En el mercado primario, el valor de las emisiones exitosas en los primeros 7 meses del año alcanzó más de VND 174.000 billones, un aumento de más de 2,78 veces respecto al mismo período de 2023, de los cuales el valor de la emisión privada representó el 87% y el valor de la emisión pública representó el 13%.

En el mercado secundario, según los informes de transacciones de la Bolsa de Valores de Hanoi, a fines de julio de 2024, el valor total de las transacciones alcanzó casi los 576 billones de VND, con un promedio de alrededor de 4 billones de VND por sesión.

De esta forma, se puede observar que el mercado de bonos corporativos se ha calentado significativamente, especialmente después de que se emitió el Decreto Gubernamental 08, que eliminó algunas dificultades para las empresas como permitir a las empresas negociar y extender la deuda en bonos, posponer las condiciones para los inversores profesionales en valores y las calificaciones crediticias.

|

El mercado de bonos está mejorando gradualmente. |

Según el experto económico, Dr. Can Van Luc, se puede decir que la historia del vencimiento de los bonos corporativos, especialmente de las empresas inmobiliarias, ha superado el período más difícil (junio - agosto de 2023) desde que se emitió el Decreto 08.

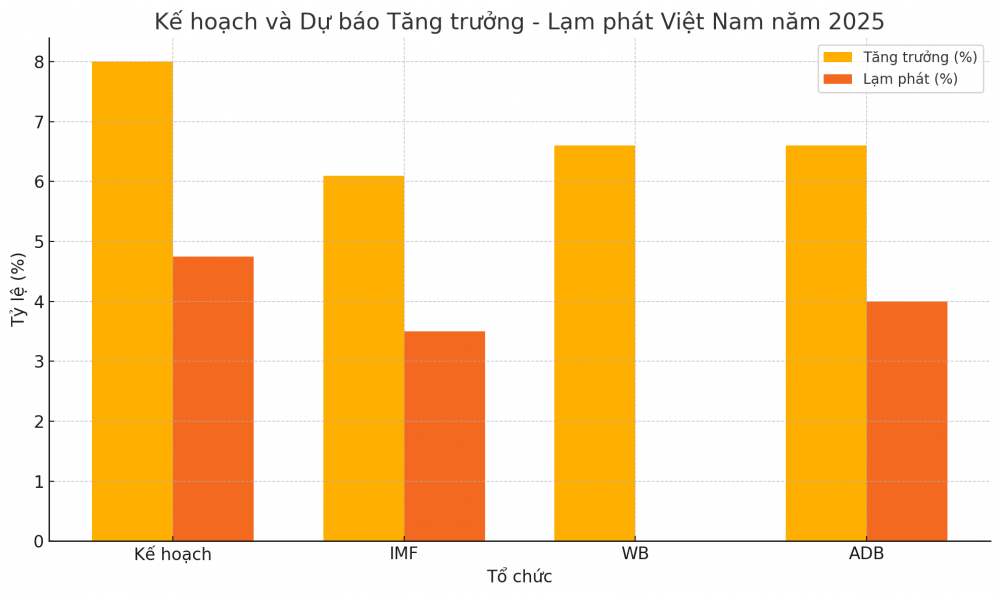

El Sr. Luc dijo que este año, el mercado de bonos tiene 213 billones de VND venciendo, de los cuales los bienes raíces por sí solos representan el 37%, equivalente a unos 70 billones de VND.

Básicamente, el 60% de las empresas han extendido sus plazos por 2 años (pico en junio de 2025), las empresas recompran bonos de forma proactiva según las condiciones de emisión y comienzan a emitir nuevamente para reducir la presión del capital. Además, el mercado inmobiliario se calienta, las empresas están dispuestas a vender activos para reservar una parte para pagar deudas.

Por ello, el experto considera que es poco probable que se produzca una quiebra porque lo peor ya ha pasado y hay muchas soluciones sincrónicas para resolver el problema. De hecho, las empresas inmobiliarias no necesitan descontar los productos en un 40-50% como antes, un descuento de alrededor del 10% es suficiente para vender.

Eliminación de obstáculos legales para resolver el "punto de caída" de la deuda en bonos

Sin embargo, muchas opiniones se preocupan porque el Decreto 08 ha expirado desde principios de este año, las dificultades del mercado de bonos pueden volver a un período difícil cuando el "punto de caída" de la extensión de la deuda en bonos puede caer a mediados de 2025.

Según la Sra. Tran Kim Dung, subdirectora del Departamento de Gestión de Oferta de Valores, Comisión Estatal de Valores, el Decreto 08 ha expirado, por lo que el tiempo para que el Gobierno flexibilice la emisión de bonos corporativos individuales se pospone temporalmente. Queda por ver si la modificación del Decreto 65 seguirá abierta a negociación, mientras esperamos la opinión del Ministerio de Hacienda.

Según el Sr. Pham Van Hieu, subdirector del Departamento de Mercado Financiero, Departamento de Banca y Finanzas, Ministerio de Finanzas, el Ministerio de Finanzas ha informado al Gobierno sobre el estado de implementación. Actualmente, según el punto de vista del Gobierno, algunas disposiciones suspendidas y vencidas del Decreto 08 comenzarán a implementarse bajo el Decreto 65 a partir del 1 de enero de 2024 (estándares profesionales del inversionista y calificaciones crediticias).

Las dos modificaciones restantes del Decreto 08 continuarán implementándose de acuerdo con el espíritu del Decreto (extensión de deuda, pago de bonos con otros activos). En relación al estudio para modificar el Decreto 65, el Ministerio de Hacienda se encuentra revisando y modificando varios artículos de la Ley de Valores. Luego, hay que seguir de cerca la Ley de Valores para modificar el Decreto 65.

Esto significa que las empresas aún pueden negociar el aplazamiento de la deuda de bonos con los tenedores de bonos de conformidad con el Decreto 08. Sin embargo, según el Sr. Nguyen Quang Thuan, Director General de FiinRatings, la extensión del Decreto 08 no es un gran problema. El mayor problema es la enorme deuda vencida en el período 2024-2025.

Lo que podemos hacer es involucrar el proyecto del Gobierno en la solución de los problemas jurídicos inmobiliarios. Una vez solucionado este problema, gestionar la deuda vencida será muy fácil.

Cabe señalar que la mayor fuente de ingresos no son los préstamos bancarios ni los bonos, sino el dinero recibido de los clientes, lo que significa que el apoyo del entorno también es fundamental. No debemos centrarnos únicamente en el rescate de los bonos. Las medidas de apoyo son mucho más importantes, es decir, la transparencia legal —dijo el Sr. Thuan—.

[anuncio_2]

Fuente: https://www.anninhthudo.vn/thi-truong-trai-phieu-doanh-nghiep-lieu-da-ha-canh-mem-post586996.antd

![[Foto] El primer ministro Pham Minh Chinh preside la reunión especial del Gobierno sobre legislación en abril.](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/13/8b2071d47adc4c22ac3a9534d12ddc17)

![[Foto] Clausura de la XI Conferencia del XIII Comité Central del Partido Comunista de Vietnam](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/12/114b57fe6e9b4814a5ddfacf6dfe5b7f)

Kommentar (0)