بحلول نهاية عام 2024، سجلت نتائج أعمال بنك نام أ (HoSE - NAB) نموًا في حجم التشغيل، وزيادة جودة الأصول، ومؤشرات التعبئة الفعالة ورصيد الائتمان...

وعلى الرغم من أن الاقتصاد الكلي لا يزال يواجه العديد من التحديات، فقد تمكن البنك من الحفاظ على النتائج المذكورة أعلاه بفضل استراتيجية الأعمال الصحيحة والتكيف المرن ونظام صارم لإدارة المخاطر.

نمو مذهل في الائتمان والأرباح

على وجه التحديد، في عام 2024، من المتوقع أن يصل إجمالي أصول بنك نام أ إلى أكثر من 245 ألف مليار دونج، بزيادة قدرها 16.8% تقريبًا عن نفس الفترة في عام 2023. كما سيصل تعبئة رأس المال إلى ما يقرب من 179 ألف مليار دونج، بزيادة قدرها أكثر من 9% عن نفس الفترة في عام 2023.

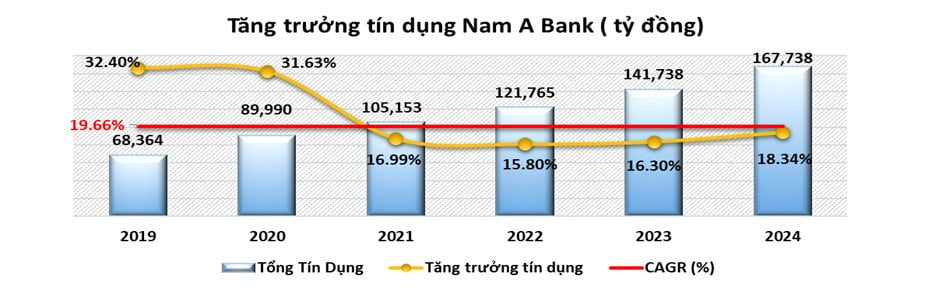

في عام 2024، من المتوقع أن تصل أنشطة الائتمان لبنك نام أ إلى ما يقرب من 168 ألف مليار دونج، بزيادة قدرها 18.34% عن بداية العام.

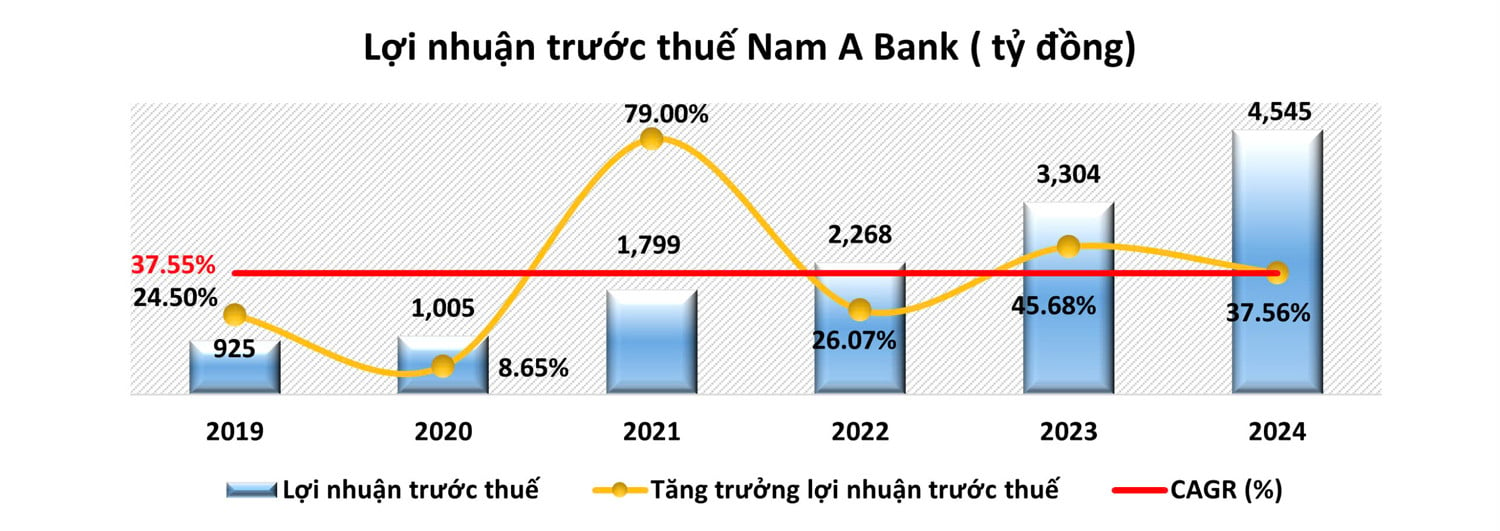

يساهم نمو هذه المؤشرات في مساعدة أرباح بنك نام أ قبل الضرائب في عام 2024 على الوصول إلى أكثر من 4545 مليار دونج (متجاوزة الهدف المحدد بنسبة 13.6٪ وتنمو بنحو 38٪ خلال نفس الفترة في عام 2024).

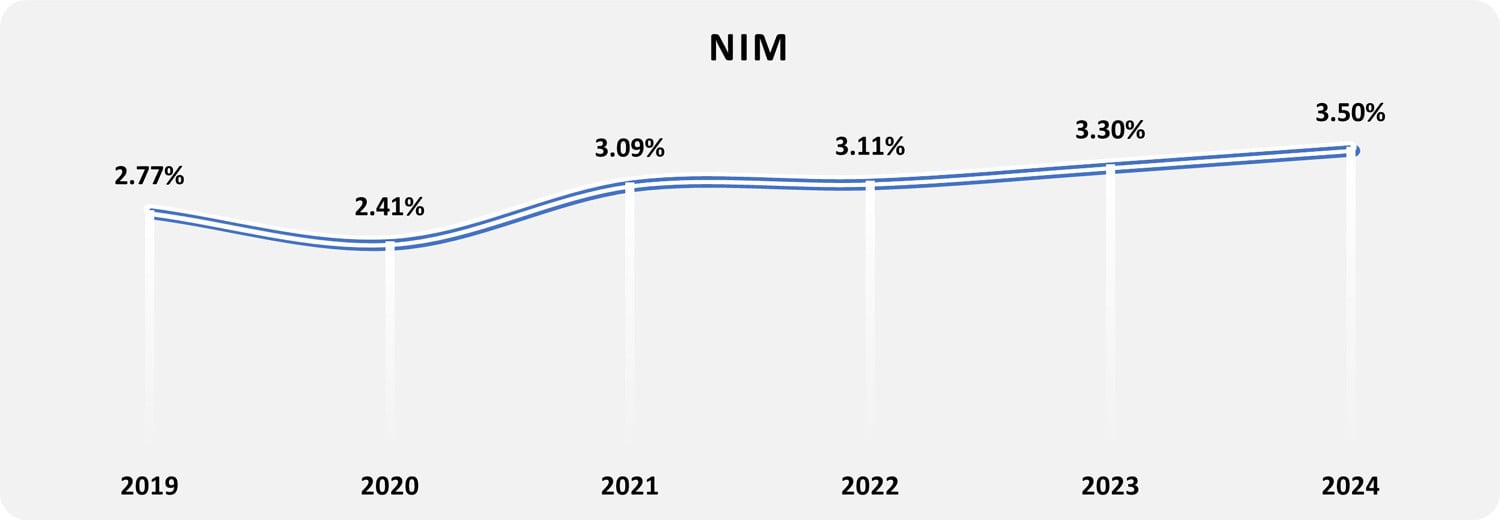

واصل معدل صافي هامش الفائدة لبنك نام أ التحسن إلى 3.5% (مقارنة بـ 3.3% في نفس الفترة من عام 2023).

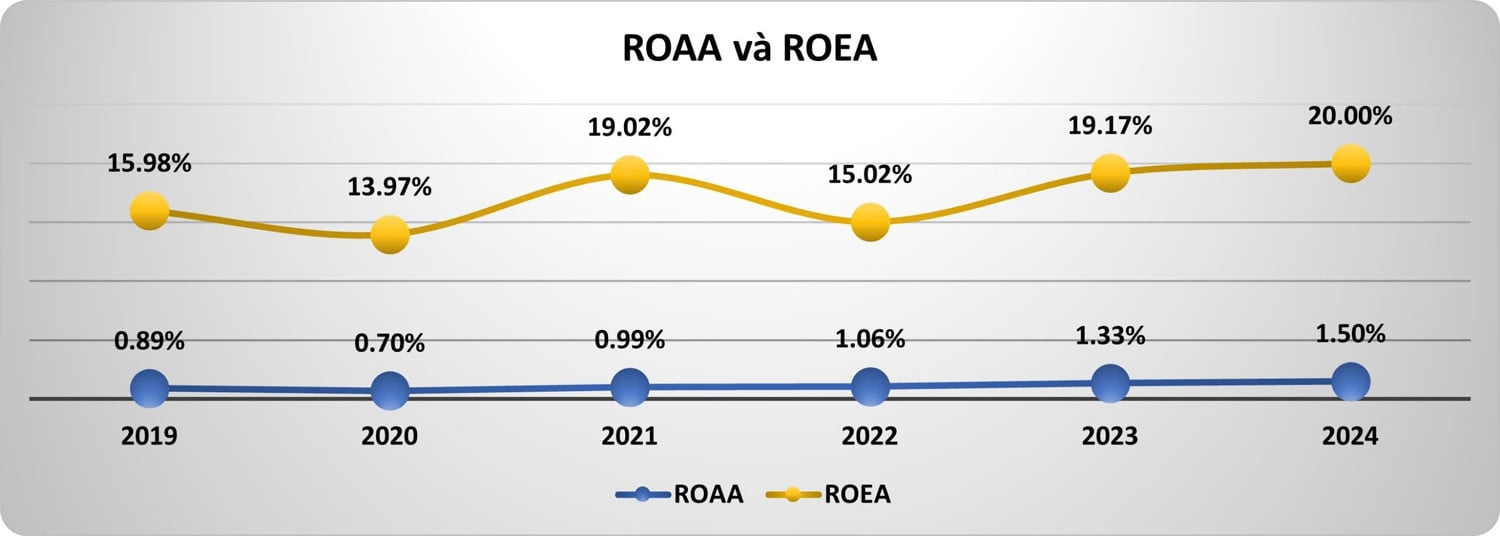

وظلت نسبة العائد على حقوق المساهمين عند 20%، وبلغت نسبة العائد على الأصول 1.5%، وهو ما يدل على أن البنك لم ينمو في الحجم ويحقق الربحية فحسب، بل وحسن أيضاً من جودة عملياته.

إدارة المخاطر الفعالة

بحلول نهاية 31 ديسمبر 2024، سيصل معدل الديون المعدومة لبنك نام أ إلى 2.1%، كما سيعمل البنك أيضًا على زيادة مخصصاته لتغطية الديون المعدومة إلى 60%. بلغت نسبة كفاية رأس المال المجمع 12.46% (الحد الأدنى الذي يحدده بنك الدولة هو 8%).

في العام الماضي، قام بنك الدولة الفيتنامي بتعديل أهداف نمو الائتمان للمؤسسات الائتمانية مرتين وفقًا لمبادئ محددة، مما يضمن الدعاية والشفافية. بالإضافة إلى ذلك، يطلب البنك المركزي من مؤسسات الائتمان تنفيذ التعليمات الخاصة بالأنشطة النقدية والائتمانية واللوائح الخاصة بمنح الائتمان بشكل صارم لتحسين كفاءة الأعمال وضمان سلامة النظام واستقرار السوق النقدية؛ نمو ائتماني آمن وفعال وصحي، يحد من زيادة وحدوث الديون المعدومة، ويضمن العمليات الآمنة لمؤسسات الائتمان.

بالتعاون مع البنوك التجارية المساهمة لتنفيذ السياسات المذكورة أعلاه على الفور، يقوم بنك نام أ بمراجعة وتعديل سياسات الائتمان بشكل استباقي، لضمان الامتثال لتطورات السوق وتقليل المخاطر المحتملة. وتظل مؤشرات السيولة دائماً عند مستوى آمن، حيث بلغت نسبة القروض إلى الودائع 80.64%، في حين بقيت نسبة رأس المال قصير الأجل للإقراض المتوسط والطويل الأجل عند حوالي 21.41%.

يتم تحديث نظام إدارة المخاطر في بنك نام أ بشكل مستمر وفقًا للمعايير الدولية الخاصة ببازل 2 وبازل 3 وإصلاح بازل... وفي عام 2024، أكمل بنك نام أ أيضًا إعداد التقارير المالية وفقًا للمعايير الدولية (IFRS). إن الريادة في تطبيق الممارسات الدولية المذكورة أعلاه تساعد البنوك على تحسين إدارة المخاطر والإدارة المالية في العمليات المصرفية. وتساهم شفافية المعلومات المتعلقة بالتقارير المالية عند تطبيق المعايير الدولية أيضًا في تعزيز سمعة ومكانة بنك نام أ في الأسواق المحلية والدولية.

منذ عام 2020، شهد بنك نام أ تحولاً رقمياً قوياً بالإضافة إلى توسيع عملياته عبر المقاطعات والمدن في جميع أنحاء البلاد. في عام 2024 وحده، سيفتتح بنك نام أ ويشغل 5 فروع أخرى و3 مكاتب معاملات جديدة ويوسع نقاط المعاملات الرقمية Onebank إلى 14 نقطة.

تقييمات إيجابية من وكالات التصنيف الائتماني كما أن عام 2024 هو العام الذي يحصل فيه بنك نام أ على اعتراف إيجابي من منظمات التصنيف الائتماني الدولية والمحلية. رفعت وكالة موديز التصنيف الائتماني لبنك نام أ في فئتين: جودة الأصول من B3 إلى B2 ومؤشرات الربحية والربحية من B2 إلى B1، في حين صنفت المصدر بنظرة مستقبلية "مستقرة". كما حصل بنك نام أ على العديد من الجوائز المرموقة العام الماضي مثل: تم تكريم Global Banking and Finance Review (GBAF) كأفضل بنك لإدارة المخاطر في فيتنام؛ أفضل بنك أخضر في فيتنام تم التصويت عليه من قبل Global Brands، وأفضل مؤسسة متميزة في آسيا 2024 تم التصويت عليها من قبل Enterprise Asia؛ احتلت المركز السابع في حفل الإعلان عن أفضل 50 شركة أعمال الأكثر فعالية في فيتنام في عام 2024 الذي نظمته مجلة Nhip Cau Dau Tu؛ أفضل 100 نجمة ذهبية في فيتنام نظمتها اللجنة المركزية لاتحاد الشباب الفيتنامي واللجنة المركزية لجمعية رواد الأعمال الشباب الفيتنامية... |

هوينه نهو

[إعلان 2]

المصدر: https://vietnamnet.vn/2024-nam-a-bank-giu-da-tang-truong-on-dinh-quan-tri-rui-ro-hieu-qua-2363589.html

![[صورة] وزارة الدفاع تودع قوات الإغاثة في المطار إلى ميانمار للقيام بمهمة](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/3/30/245629fab9d644fd909ecd67f1749123)

![[صورة] رئيس الوزراء فام مينه تشينه يرأس اجتماعًا لإزالة الصعوبات التي تواجه المشاريع](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/3/30/7d354a396d4e4699adc2ccc0d44fbd4f)

![[مراجعة OCOP] قطة أن لان هوونغ البيطرية ين](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/3/27/c25032328e9a47be9991d5be7c0cad8c)

تعليق (0)