ANTD.VN - การเติบโตของกำไรธนาคารมีแนวโน้มชะลอตัวลง เนื่องจากอัตรากำไรสุทธิจากดอกเบี้ยลดลงเนื่องจากการแข่งขันด้านอัตราดอกเบี้ย ขณะที่ความเสี่ยงด้านสภาพคล่องของธนาคารขนาดเล็กเพิ่มขึ้นเนื่องจากการพึ่งพาเงินทุนระยะสั้น

หนี้เสียทรงตัว กำไรเติบโตชะลอลง

ตามการจัดอันดับ VIS ความเสี่ยงด้านสินทรัพย์ของธนาคารยังคงมีเสถียรภาพในช่วง 9 เดือนแรกของปี 2567 โดยได้รับผลกระทบจำกัดจากพายุไต้ฝุ่นยางิ

ธนาคารส่วนใหญ่ได้รับความสูญเสียเพียงเล็กน้อยจากพายุเนื่องจากการปล่อยสินเชื่อในจังหวัดภาคเหนือที่ได้รับผลกระทบมีจำกัด สินเชื่อคงค้างของลูกค้าที่ได้รับผลกระทบจากพายุคิดเป็นประมาณ 1% ของสินเชื่อคงค้างทั้งหมดของอุตสาหกรรมทั้งหมด ซึ่งส่วนใหญ่เป็นสินเชื่อของธนาคารของรัฐที่ดำเนินงานอยู่ในจังหวัดที่ได้รับผลกระทบ

มาตรการช่วยเหลือจากธนาคารแห่งรัฐเวียดนาม (SBV) เช่น การปรับโครงสร้างหนี้ และการให้สินเชื่อดอกเบี้ยต่ำแก่ผู้กู้ที่ได้รับผลกระทบ จะช่วยแบ่งเบาภาระการชำระหนี้ของลูกค้า

อัตราส่วนหนี้สินที่มีปัญหาทั่วทั้งอุตสาหกรรมยังคงอยู่ที่ระดับคงที่เมื่อเทียบกับไตรมาสก่อนหน้าที่ 2.4% ธนาคารใหญ่ๆ รวมถึงธนาคารของรัฐ บันทึกอัตราการเกิดสินเชื่อค้างชำระใหม่ชะลอตัวลง เนื่องมาจากหนี้เสียจำนวนมากที่มีการปรับปรุงดีขึ้น (VietinBank) รวมไปถึงมาตรฐานการให้สินเชื่อที่เข้มงวดยิ่งขึ้น โดยเฉพาะสินเชื่อผู้บริโภครายใหม่ (VPBank)

ในทางกลับกัน สินเชื่อค้างชำระยังคงเพิ่มขึ้นในธนาคารที่เน้นลูกค้ารายบุคคลและวิสาหกิจขนาดกลางและขนาดย่อม “เราประเมินว่าธนาคารประมาณ 30% มีโปรไฟล์ความเสี่ยงด้านสินทรัพย์ที่อ่อนแอ ซึ่งเพิ่มขึ้นจาก 22% ในปี 2023 สำหรับทั้งปี 2024 เราคาดว่าอัตราส่วน NPL ของทั้งอุตสาหกรรมจะทรงตัวที่ 2.3-2.4% เมื่อธนาคารดำเนินการตัดหนี้สูญเสร็จสิ้นในไตรมาสที่ 4” ผู้เชี่ยวชาญของ VIS Rating ประเมิน

|

| กำไรธนาคารเติบโตช้าลง |

ในแง่ของการเติบโตของกำไรทั่วทั้งอุตสาหกรรม ผลตอบแทนจากสินทรัพย์เฉลี่ย (ROAA) ของอุตสาหกรรมลดลงเล็กน้อยเหลือ 1.5% ใน 9 เดือนแรกของปี เมื่อเทียบกับ 1.6% ใน 6 เดือนแรกของปี 2024 โดยเฉพาะอย่างยิ่ง ธนาคารขนาดเล็กได้รับผลกระทบมากที่สุดจากอัตรากำไรสุทธิจากดอกเบี้ย (NIM) ที่แคบลงและต้นทุนสินเชื่อที่สูงขึ้น (ต้นทุนการระดมเงินฝากที่สูงในบริบทของการแข่งขันที่รุนแรง)

แม้ว่าแนวโน้มผลกำไรของธนาคารใหญ่จะแตกต่างกัน ธนาคารบางแห่ง (Techcombank, MB, ACB) ได้รับผลกระทบจากรายได้จากบริการประกันภัย การแลกเปลี่ยนเงินตราต่างประเทศ และการลงทุนในหลักทรัพย์ที่ลดลง ขณะที่ธนาคารอื่นๆ บางแห่งได้รับประโยชน์จากความพยายามลดความเสี่ยงก่อนหน้านี้ โดยลดต้นทุนสินเชื่อลงอย่างมาก และเพิ่มผลกำไรจากการจัดเก็บหนี้

“เราคาดว่าธนาคารส่วนใหญ่จาก 25 แห่งที่เราวิเคราะห์จะบรรลุเป้าหมายกำไรทั้งปี โดยเฉพาะธนาคารของรัฐและธนาคารขนาดใหญ่ที่มีการเติบโตของสินเชื่อภาคธุรกิจที่แข็งแกร่ง ด้วยการเติบโตอย่างต่อเนื่องของสินเชื่อ เราคาดว่า ROAA ของทั้งอุตสาหกรรมจะปรับปรุงเป็น 1.6% สำหรับทั้งปี 2024 จาก 1.5% เมื่อปีที่แล้ว” ผู้เชี่ยวชาญของ VIS Rating คาดการณ์

บัฟเฟอร์ความเสี่ยงอ่อนแอ ความเสี่ยงด้านสภาพคล่องเพิ่มขึ้น

ณ สิ้นสุด 9 เดือนแรกของปี อัตราส่วนของส่วนของผู้ถือหุ้นที่มีตัวตนต่อสินทรัพย์ที่มีตัวตนทั้งหมดของอุตสาหกรรมทั้งหมดยังคงอยู่ที่ 8.8% ไม่เปลี่ยนแปลงเมื่อเทียบเป็นไตรมาสต่อไตรมาส เนื่องมาจากการเติบโตของกำไรที่ชะลอตัว

เกือบร้อยละ 20 ของธนาคารที่อยู่ในการประเมินของหน่วยงานจัดอันดับสินเชื่อมีโปรไฟล์ความเพียงพอของเงินกองทุนที่อ่อนแอ รวมไปถึงธนาคารขนาดเล็กที่มีกำไรน้อยและธนาคารของรัฐบางแห่งที่มีข้อจำกัดในการระดมทุนใหม่

อัตราส่วนความครอบคลุม NPL (LLCR) ของทั้งอุตสาหกรรมเพิ่มขึ้นเล็กน้อย 1% เมื่อเทียบเป็นไตรมาสต่อไตรมาสสู่ 83% ณ สิ้นเดือนกันยายน พ.ศ. 2567 โดยนำโดย VietinBank เนื่องมาจากการสำรองที่เพิ่มขึ้นและหนี้ที่มีปัญหาลดลง

อัตราส่วนความคุ้มครองหนี้เสียของ MB ลดลงเหลือ 69% ซึ่งเป็นระดับต่ำสุดในรอบ 5 ปีที่ เนื่องมาจากสินเชื่อจากธุรกิจอสังหาริมทรัพย์ขนาดใหญ่กลายเป็นสินเชื่อเสีย

ในขณะเดียวกัน ธนาคารขนาดเล็กและขนาดกลางส่วนใหญ่ยังคงมีอัตราส่วนความคุ้มครองหนี้เสียต่ำกว่าค่าเฉลี่ยของอุตสาหกรรม

ธนาคารบางแห่ง (VietinBank, Vietcombank) กำลังรอการอนุมัติจากหน่วยงานกำกับดูแลเพื่อดำเนินการจ่ายเงินปันผลหุ้น ซึ่งจะช่วยให้ธนาคารสามารถรักษาเงินทุนไว้ได้

ในขณะเดียวกัน ความเสี่ยงด้านสภาพคล่องเพิ่มสูงขึ้น เนื่องจากธนาคารพึ่งพาแหล่งเงินทุนระยะสั้นในตลาดมากขึ้น และอัตราดอกเบี้ยระหว่างธนาคารก็เพิ่มสูงขึ้นอย่างรวดเร็ว อัตราส่วนเงินฝากตามความต้องการ (CASA) ของอุตสาหกรรมยังคงอยู่ที่ 19% ของสินเชื่อลูกค้าคงค้างทั้งหมดในช่วง 9 เดือนแรกของปี 2567

อัตราส่วนสินเชื่อต่อเงินฝาก (LDR) ทั่วทั้งอุตสาหกรรมยังคงอยู่ในระดับสูงที่ 106% ธนาคารขนาดเล็กและขนาดกลาง (BVBank, ABBank, LPBank, Nam A Bank, MSB) เพิ่มต้นทุนการระดมทุนเพื่อรักษาเงินฝากและเพิ่มสินเชื่อระหว่างธนาคารระยะสั้น

“ตั้งแต่กลางเดือนตุลาคม 2024 อัตราดอกเบี้ยระหว่างธนาคารข้ามคืนเพิ่มขึ้น 3.5% เป็นเฉลี่ย 6% ตามแรงกดดันจากอัตราแลกเปลี่ยนและสภาพคล่องในตลาดที่ตึงตัวขึ้น หากอัตราดอกเบี้ยระหว่างธนาคารยังคงสูงต่อไปในอนาคต ความเสี่ยงด้านสภาพคล่องสำหรับธนาคารขนาดเล็กและขนาดกลางจะเพิ่มขึ้น” ผู้เชี่ยวชาญกล่าว

ที่มา: https://www.anninhthudo.vn/vis-rating-rui-ro-thanh-khoan-cac-ngan-hang-gia-tang-do-phu-thuoc-von-ngan-han-post596167.antd

![[ภาพ] เลขาธิการโตลัมต้อนรับเอกอัครราชทูตรัสเซียประจำเวียดนาม](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/2/b486192404d54058b15165174ea36c4e)

![[ภาพ] นายกรัฐมนตรี Pham Minh Chinh ให้การต้อนรับ CEO ของกลุ่ม Standard Chartered](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/2/125507ba412d4ebfb091fa7ddb936b3b)

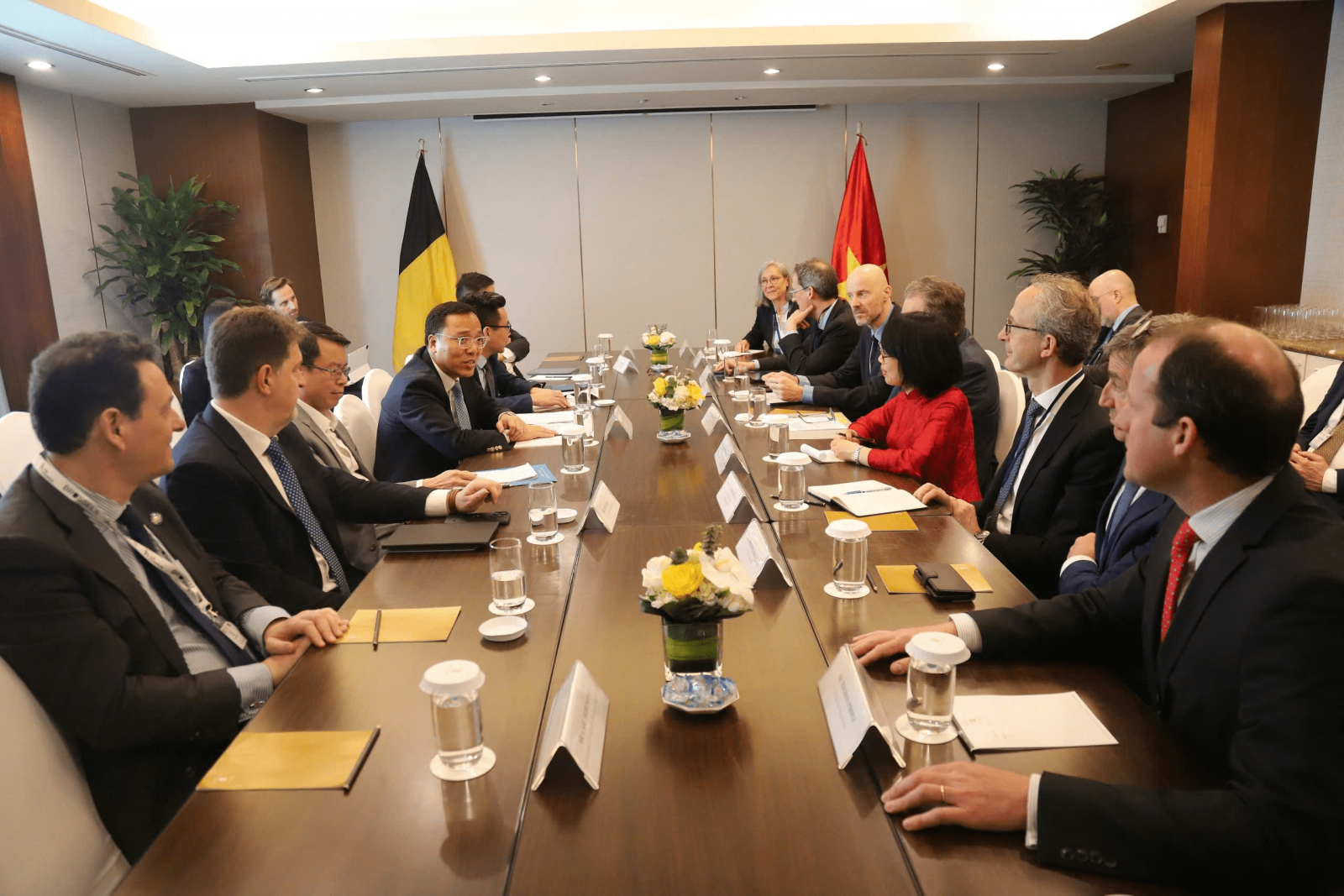

![[ภาพ] นายกรัฐมนตรี Pham Minh Chinh ให้การต้อนรับรองนายกรัฐมนตรีแห่งสาธารณรัฐเบลารุส Anatoly Sivak](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/2/79cdb685820a45868602e2fa576977a0)

![[ภาพ] สหายคำทาย สีพันดอน ผู้นำที่ร่วมส่งเสริมความสัมพันธ์เวียดนาม-ลาว](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/3/3d83ed2d26e2426fabd41862661dfff2)

![[Podcast] ข่าวประจำวันที่ 26 มีนาคม 2568](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/3/c3d9c3c48b624fd9af79c13ff9e5c97a)

การแสดงความคิดเห็น (0)