มุมมองตลาดหุ้นสัปดาห์ที่ 8-13/4: ความเสี่ยงในระยะสั้นมีแนวโน้มเพิ่มขึ้น

ปัจจุบันตลาดมีแนวโน้มที่จะเก็งกำไรระยะสั้นมากขึ้น เหมาะกับสถานะที่มีการขายในราคาสูงและซื้อกลับในราคาต่ำ ตำแหน่งการซื้อใหม่จำเป็นต้องได้รับการประเมินและเลือกอย่างระมัดระวังมากขึ้น

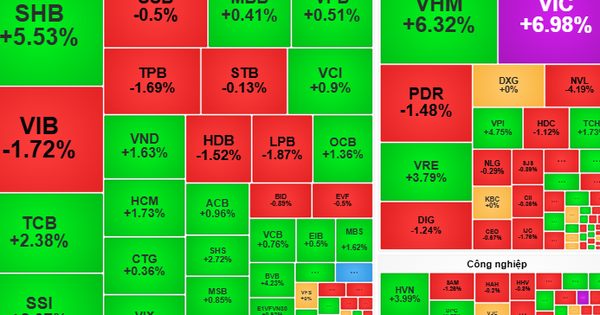

สัปดาห์แรกของเดือนเมษายน ตลาดหุ้นขาดการเคลื่อนไหว โดยดัชนี VN ลดลงเนื่องจากแรงขายยังคงเพิ่มขึ้นหลังจากใกล้ถึงโซนต้านสำคัญที่ระดับ 1,290 - 1,300 จุด กระแสเงินสดดูเหมือนว่าจะเลือกหุ้นอย่างรอบคอบ เนื่องจากไม่มีกลุ่มอุตสาหกรรมใดโดยเฉพาะเป็นผู้นำ

จุดสว่างมาจากอสังหาริมทรัพย์และหุ้นน้ำมันและก๊าซ ในขณะเดียวกัน โมเมนตัมการแก้ไขก็เกิดขึ้นอย่างรุนแรงในกลุ่มธนาคารและหุ้นหลักอื่น ๆ เช่น HPG และ FPT

โดยเฉพาะกลุ่มธนาคารกลายเป็นแรงกดดันที่ใหญ่ที่สุดทำให้ดัชนี VN ลดลงในสัปดาห์นี้ กลุ่มนี้ครองตำแหน่ง 4 อันดับแรกในแง่ผลกระทบเชิงลบต่อดัชนี ได้แก่ CTG, BID, MBB และ TCB โดยลดลงรวม 10.3 คะแนนจากดัชนี VN นอกจากนี้ใน 10 อันดับแรกยังมีรหัสธนาคารอื่นๆ เช่น ACB, VIB และ STB อีกด้วย ในแนวโน้มขาขึ้น HVN และ NVL เพิ่มขึ้น 15.2% และ 6% ตามลำดับ ส่งผลให้กลุ่มมีอิทธิพลเชิงบวกต่อ VN-Index

สิ้นสัปดาห์ดัชนี VN ลดลง 2.23% เมื่อเทียบกับสัปดาห์ก่อนสู่ระดับ 1,255.11 จุด กลับมาทดสอบโซนราคาสูงสุดในปี 2566 ที่ระดับ 1,245 จุด – 1,255 จุด ดัชนี VN ยังคงทะลุโซนต้านระยะกลางและยาวที่สำคัญ เช่น 1,200 จุด และ 1,250 จุด

ตลอดสัปดาห์นี้ สภาพคล่องของ HoSE อยู่ที่ 127,065 พันล้านดอง เพิ่มขึ้น 12.4% จากสัปดาห์ก่อนหน้า นักลงทุนต่างชาติยังคงขายสุทธิมูลค่า 2,182 พันล้านดอง เมื่อเทียบกับสัปดาห์ก่อน สัปดาห์นี้นักลงทุนต่างชาติมีทัศนคติเชิงลบน้อยลงเมื่อพวกเขากลับมาซื้อสุทธิอีกครั้งในช่วง 2 วันสุดท้ายของสัปดาห์ แม้จะมีมูลค่าเพียงเล็กน้อยก็ตาม หุ้นที่ขายสุทธิสูงสุดในสัปดาห์นี้ ได้แก่ VHM (654 พันล้านดองเวียดนาม), MSN (526 พันล้านดองเวียดนาม) และ SSI (491 พันล้านดองเวียดนาม) ในขณะเดียวกันผู้ซื้อสุทธิรายใหญ่คือ MWG โดยมีมูลค่า 391 พันล้านดอง และ NVL (201 พันล้านดอง)

นาย Phan Tan Nhat หัวหน้ากลุ่มวิเคราะห์บริษัทหลักทรัพย์ SHS Securities เปิดเผยว่า สาเหตุบางประการที่ส่งผลกระทบด้านลบต่อตลาดในสัปดาห์ที่ผ่านมา เช่น (1) อัตราแลกเปลี่ยนที่เพิ่มขึ้นอย่างมาก (2) อัตราผลตอบแทนพันธบัตรรัฐบาลเพิ่มขึ้นและหลุดพ้นจากแนวโน้มขาลงที่กินเวลาตั้งแต่เดือนตุลาคม พ.ศ. 2565 จนถึงปัจจุบัน พันธบัตร 10 ปีของเวียดนามพุ่งขึ้นแตะระดับ 2.92% เมื่อสัปดาห์ที่แล้ว ซึ่งเพิ่มขึ้นอย่างรวดเร็วจากระดับ 2.3% ในช่วงต้นเดือนมกราคม 2567 ส่งผลกระทบต่อกระแสเงินสดที่ไหลเข้าสู่ตลาดหุ้น นอกจากนี้ หลังจากที่ราคาเพิ่มขึ้นมา 5 เดือน โค้ด/กลุ่มโค้ดจำนวนมากก็เพิ่มขึ้นอย่างมาก โดยเพิ่มขึ้น 50-100% นำไปสู่แรงกดดันในการเทขายทำกำไร

สัปดาห์ที่ผ่านมา ตลาดมีความแตกต่างอย่างชัดเจน ประเด็นบวกคือกระแสเงินสดในระยะกลางในตลาดยังคงรักษาไว้และหมุนเวียนได้ดี เช่น การเพิ่มขึ้นของหุ้นน้ำมันและก๊าซ เมื่อโค้ดหลายรายการหลังจากช่วงสะสม 5-6 เดือนมีราคาเพิ่มขึ้นอย่างมากในสัปดาห์ที่แล้ว หรือโค้ดในกลุ่มอสังหาริมทรัพย์ อย่างไรก็ตาม หุ้นส่วนใหญ่มักถูกกดดันให้ขายทำกำไรและขายอย่างหนักหลังจากที่ราคาปรับตัวเพิ่มขึ้นมาเป็นระยะ เช่น หุ้นธนาคาร สวนอุตสาหกรรม และหุ้นหลักทรัพย์

ข้อมูลที่น่าสนใจประจำสัปดาห์นี้คือ จากข้อมูลของ Vietnam Securities Depository (VSD) ระบุว่าจำนวนบัญชีนักลงทุนในประเทศเพิ่มขึ้น 163,621 บัญชีในเดือนมีนาคม 2567 โดยจำนวนการเปิดบัญชีใหม่เพิ่มขึ้นเนื่องมาจากอัตราดอกเบี้ยที่ลดลง ราคาทองคำที่เพิ่มขึ้นอย่างต่อเนื่อง อุตสาหกรรมอสังหาริมทรัพย์ยังคงดิ้นรน พันธบัตรยังไม่ฟื้นความเชื่อมั่น ดังนั้นหลักทรัพย์จึงเป็นตัวเลือกอันดับแรก

นอกจากนี้ข้อมูลเชิงบวกอีกอย่างหนึ่งคือ Vietcombank ได้ปรับอัตราดอกเบี้ยเงินออมอย่างเป็นทางการ สำหรับลูกค้ารายบุคคล VCB จะถูกปรับลดลง 0.1 เปอร์เซ็นต์สำหรับระยะเวลาตั้งแต่ 1 เดือนถึง 9 เดือน สำหรับลูกค้าสถาบัน Vietcombank ยังได้ปรับอัตราดอกเบี้ยเงินออมเฉลี่ยลง 0.1 เปอร์เซ็นต์จากระยะเวลา 1-12 เดือนอีกด้วย

ในทางเทคนิค หลังจากที่ไม่สามารถขึ้นไปถึงระดับสูงสุดเก่าที่ 1,290 ได้ ดัชนี VN ก็ร่วงลงอย่างเด็ดขาดเป็นเวลา 3 วันติดต่อกัน ซึ่งถือเป็นสัญญาณที่น่ากังวลสำหรับแนวโน้มระยะสั้น

ระดับการสนับสนุนทางจิตวิทยาที่ 1,250 จุดอาจช่วยให้ดัชนีสมดุลได้มากขึ้นในสัปดาห์หน้า แต่เพื่อหลีกหนีแนวโน้มขาลงระยะสั้น ดัชนี VN จำเป็นต้องใช้เวลาในการทรงตัวและสร้างรากฐาน นักลงทุนจำเป็นต้องสังเกตการเคลื่อนไหวของดัชนีอย่างรอบคอบเมื่อถึงระดับ 1,250 จุด และอาจถึงระดับ 1,230 จุด หากดัชนี VN ไม่หยุดการร่วงลง ควรสังเกตว่าความเสี่ยงด้านตลาดกำลังเพิ่มขึ้น

กลยุทธ์การซื้อขายในสัปดาห์หน้า นักลงทุนระยะสั้นจะเน้นการบริหารสถานะและรักษาสัดส่วนหุ้นให้สมดุล โดยอาจพิจารณาเพิ่มหุ้นทีละน้อยในระหว่างช่วงการปรับฐาน

ด้วยเงินทุนระยะยาว นักลงทุนยังคงถือหุ้นที่มีปัจจัยพื้นฐานดีและแนวโน้มราคาเป้าหมายในเชิงบวก นักลงทุนที่มีอัตรากระแสเงินสดสูงสามารถพิจารณาโซนสนับสนุนระยะสั้นที่ 1,250 จุดเพื่อเพิ่มสถานะของตน

อุตสาหกรรมที่ต้องติดตาม ได้แก่ อสังหาริมทรัพย์ น้ำมันและก๊าซ การส่งออก สินค้าอุปโภคบริโภค เหล็กกล้าและเหล็กอาบสังกะสี

นายนัทคาดการณ์ว่าในสัปดาห์หน้า ตลาดจะยังคงมีความแตกต่างอย่างชัดเจนต่อไป โดยโค้ดและกลุ่มโค้ดภายใต้แรงขายจะฟื้นตัวและสะสม ขณะที่กระแสเงินสดระยะสั้นและเพื่อเก็งกำไรอาจยังคงเพิ่มขึ้นในโค้ดที่มีการพัฒนาในเชิงบวกในสัปดาห์ที่ผ่านมา หากดัชนี VN-Index ยังคงมีแรงขายต่อไป ก็จะฟื้นตัวกลับมาสร้างฐานที่สมดุลในช่วงราคาราว 1,240 จุด และสะสมในช่วงราคา 1,240-1,245 ถึง 1,265-1,270 จุด

อย่างไรก็ตาม ปัจจุบันตลาดมีแนวโน้มที่จะเก็งกำไรระยะสั้นมากขึ้น เหมาะกับสถานะที่มีการขายในราคาสูงและซื้อกลับในราคาต่ำ ตำแหน่งการซื้อใหม่ต้องได้รับการประเมินอย่างระมัดระวังและคัดเลือกมากขึ้น โดยค่อยๆ สะสมหุ้นที่มีคุณภาพดีซึ่งอยู่ภายใต้แรงกดดันขาลงอย่างรุนแรงในสัปดาห์ที่ผ่านมา เช่น หุ้นนิคมอุตสาหกรรม ท่าเรือ และพลังงาน

จากมุมมองการลงทุนที่ระมัดระวัง คุณนัทเชื่อว่านักลงทุนควรจะรอจนกว่าจะมีการประกาศข้อมูล (1) สถานการณ์หนี้สินมาร์จิ้นรวม จำนวนเงินที่มีอยู่ทั้งหมดของนักลงทุนในบริษัทต่างๆ ณ สิ้นไตรมาสแรกของปี 2567 เพื่อประเมินอย่างรอบคอบมากขึ้น คาดว่ายอดหนี้มาร์จิ้นคงเหลือรวม ณ สิ้นไตรมาสแรกจะสูงถึง 195,000 - 200,000 พันล้านดอง คิดเป็นสัดส่วนที่ค่อนข้างสูง (2). จำเป็นต้องรอให้ประกาศผลประกอบการทางธุรกิจไตรมาสแรกของปี 2024 ก่อนจึงจะประเมินผลการดำเนินงาน กระแสเงินสด และงบดุลของธุรกิจที่สนใจ ก่อนที่จะตัดสินใจลงทุนใหม่

แหล่งที่มา

![[ภาพ] พิธีเปิดนิทรรศการการเติบโตสีเขียว](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/16/253372a4bb6e4138b6f308bc5c63fd51)

![[ภาพ] ประธานาธิบดีเลืองเกวงพบกับ 100 ตัวอย่างโครงการ Deeds of Kindness](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/16/ce8300edfa7e4afbb3d6da8f2172d580)

![[ภาพ] ประธานาธิบดีเลือง เกวง ต้อนรับนายกรัฐมนตรีเอธิโอเปีย อาบีย์ อาเหม็ด อาลี](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/16/504685cac833417284c88a786739119c)

![[ภาพ] พิธีเปิดการประชุมสุดยอดความร่วมมือเพื่อการเติบโตสีเขียวและเป้าหมายการพัฒนาที่ยั่งยืนครั้งที่ 4](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/16/488550ff07ce4cd9b68a2a9572a6e035)

![[ภาพ] กิจกรรมภาคปฏิบัติมากมายของการแลกเปลี่ยนมิตรภาพป้องกันชายแดนเวียดนาม-จีน ครั้งที่ 9](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/16/3016ed3ef51049219574230056ddb741)

![[ภาพ] ประธานสภานิติบัญญัติแห่งชาติ ทราน ทานห์ มัน พบกับนายกรัฐมนตรีเอธิโอเปีย อาบีย์ อาเหม็ด อาลี](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/16/c196dbc1755d46e4ae7b506c5c15be55)

การแสดงความคิดเห็น (0)