| Questions-réponses sur le trading des matières premières (n° 69) : Stratégies de trading des contrats d'options (partie 4) Questions-réponses sur le trading des matières premières (n° 70) : Stratégies de trading des contrats d'options (partie 5) |

Dans les numéros précédents de questions-réponses, les lecteurs ont découvert des stratégies de trading populaires dans les contrats d'options, pour créer des différences de bénéfices ainsi qu'une assurance de prix. Dans les questions-réponses d'aujourd'hui, le journal Cong Thuong continuera d'aider les lecteurs à mieux comprendre la stratégie de trading numéro 6, la « stratégie Long Straddle ».

|

| Illustration |

Stratégie de straddle long

La stratégie Long Straddle est mise en œuvre en achetant simultanément une option d'achat et une option de vente sur un actif sous-jacent avec le même prix d'exercice et la même date d'expiration. Cette stratégie a le potentiel de générer des profits illimités, tout en permettant à l’investisseur de limiter les pertes à un coût total des deux options. À la date d'expiration, plus la différence entre le prix du marché de l'actif sous-jacent et le prix d'exercice de l'option est faible, plus le profit de l'investisseur est faible. Et vice versa, plus cette différence est grande, plus le profit que l’investisseur obtiendra sera élevé. Par conséquent, la stratégie Long Straddle sera très bénéfique pour les investisseurs si le marché présente des facteurs qui entraînent une forte fluctuation du prix de l’actif sous-jacent à la hausse ou à la baisse.

Par exemple, un investisseur met en œuvre une stratégie Long Straddle en achetant simultanément une option d’achat sur un contrat de maïs de décembre 2024 (ZCEZ24) avec un prix d’exercice de 460 cents/boisseau pour une prime de 45 cents/boisseau et en achetant une option de vente avec un prix d’exercice de 460 cents/boisseau pour une prime de 25 cents/boisseau.

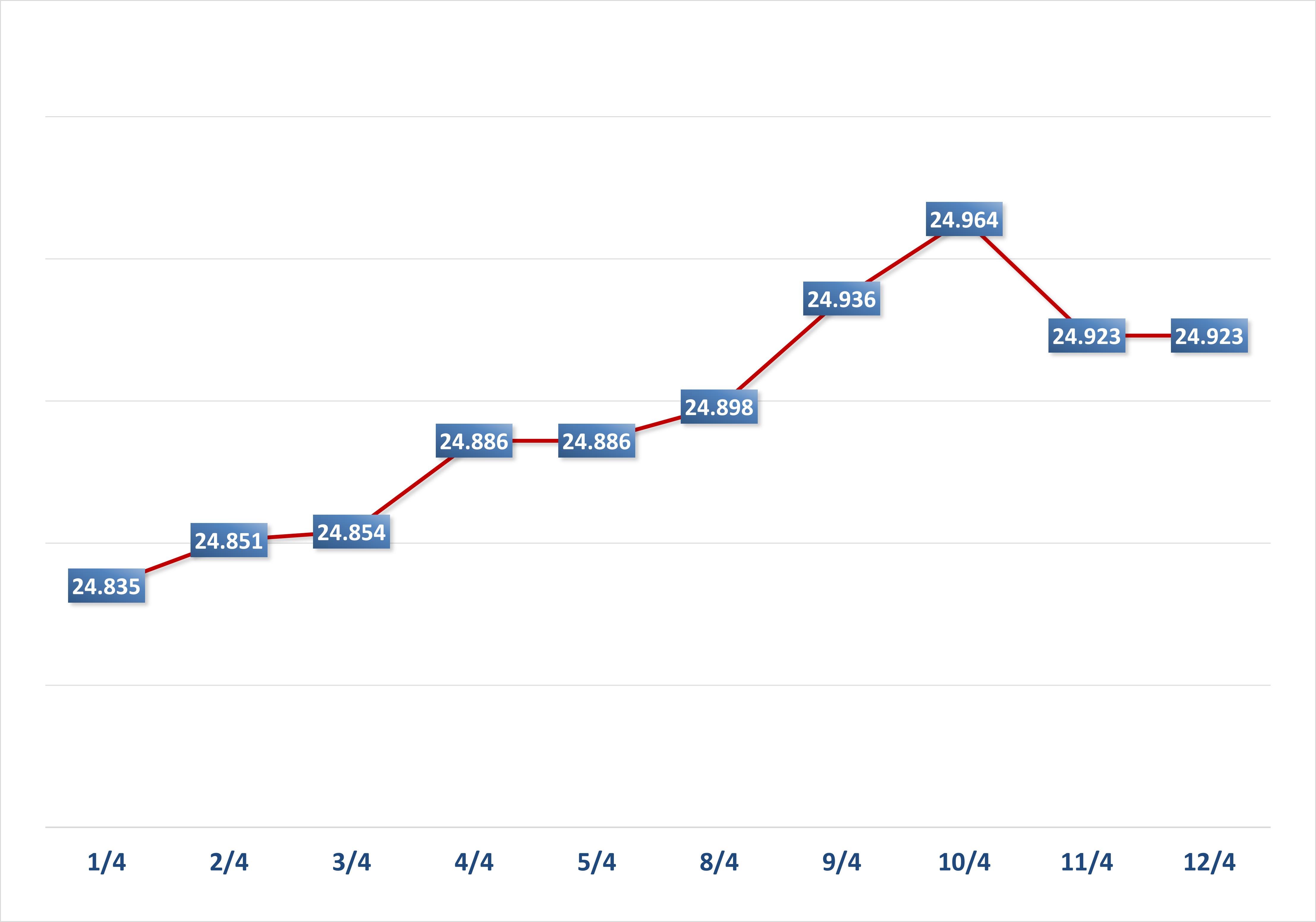

Le profit de la stratégie Long Straddle dépend du prix du futur contrat Corn de décembre 2024. Les scénarios suivants peuvent se produire :

Cas 1 : Le prix du contrat ZCEZ24 est supérieur de 460 cents/boisseau

Si le prix du contrat ZCEZ24 est supérieur à 460 cents/boisseau, disons 550 cents/boisseau, l'investisseur exercerait l'option d'achat pour acheter 1 contrat ZCEZ24 à 460 cents/boisseau et vendrait le contrat immédiatement à 550 cents/boisseau. À ce stade, l’investisseur reçoit un bénéfice de (550 – 460) – (45 + 25) = 30 cents/boisseau.

Cas 2 : Le prix du contrat ZCEZ24 tombe en dessous de 460 cents/boisseau

Si le prix du contrat ZCEZ24 est inférieur à 460 cents/boisseau, disons 430 cents/boisseau, l'investisseur exercerait l'option de vente pour acheter 1 contrat ZCEZ24 à 460 cents/boisseau et racheter 1 contrat ZCEZ24 à 410 cents/boisseau. À ce stade, le bénéfice de l'investisseur est de (460 – 430) - (45 + 25) = -40 cents/boisseau, ce qui signifie que l'investisseur subit une perte de 40 cents/boisseau.

Cas 3 : Le prix du contrat ZCEZ24 est exactement de 460 cents/boisseau

L'investisseur n'exerce aucune option. L'investisseur subit une perte égale à la prime totale des deux options, soit (45 + 25) = 70 cents/boisseau.

Ainsi, la stratégie Long Straddle aidera les investisseurs à limiter les pertes ne dépassant pas le coût total de deux options et à générer des profits illimités. Le profit et la perte d'un investisseur utilisant cette stratégie dépendent entièrement de la volatilité du prix du marché de l'actif sous-jacent : plus le prix du marché de l'actif sous-jacent est volatil et plus la différence avec le prix d'exercice de l'option est grande, plus le profit de l'investisseur est important.

Source : https://congthuong.vn/hoi-dap-giao-dich-hang-hoa-so-71-cac-chien-luoc-trong-giao-dich-hop-dong-quyen-chon-phan-6-339028.html

![[Photo] Surmonter toutes les difficultés et accélérer la construction du projet d'agrandissement de la centrale hydroélectrique de Hoa Binh](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/12/bff04b551e98484c84d74c8faa3526e0)

![[Photo] Clôture de la 11e Conférence du 13e Comité central du Parti communiste du Vietnam](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/12/114b57fe6e9b4814a5ddfacf6dfe5b7f)

Comment (0)