Налоговые эксперты отмечают, что разрешение на урегулирование налоговых споров — это «палка о двух концах». Организациям и предприятиям необходимо проявлять осторожность при принятии разрешения на уплату подоходного налога от имени своих сотрудников.

Многие налогоплательщики до сих пор не знают, имеют ли они право платить налог на доходы физических лиц (НДФЛ) за компанию/организацию, в которой они работают.

Например, если налогоплательщик заключает с компанией трудовой договор сроком на 6 месяцев (с применением прогрессивной ставки налога) и договор по совместительству сроком на 6 месяцев (с применением временной ставки налога - 10%), должен ли он санкционировать урегулирование или урегулировать его самостоятельно?

Рассказывая об этой проблеме на недавнем семинаре по урегулированию налогов, г-н Трин Хонг Кхань, директор компании Ba Mien Accounting - Tax Consulting Company Limited, посоветовал сотрудникам с несколькими видами дохода, если компания/организация, выплачивающая доход, согласна, они должны уполномочить компанию/организацию урегулировать налог от их имени.

Однако с точки зрения бухгалтерского учета г-н Фан Туан Нам, соучредитель Webketoan Academy, отметил, что в этом случае компания/организация, выплачивающая доход, не должна разрешать проведение расчетов от имени сотрудника, поскольку это довольно рискованно.

Причина в том, что, кто знает, у этого работника может быть дополнительный доход из многих других источников, и он, безусловно, будет облагаться самостоятельно определяемым подоходным налогом.

«Если бухгалтер не знает точно, большой доход у сотрудника или нет, он должен позволить ему самому урегулировать налог. В случае множественных источников дохода сотрудник должен заранее рассчитать, может ли он получить возврат налога или ему придется заплатить дополнительный налог, и какой размер налога будет начислен. Расчет по прогрессивной шкале налогообложения будет намного ниже, чем вычет 10%. Некоторые осторожные бухгалтеры не разрешат урегулировать налог в этом случае», — сказал г-н Нам.

За последние 3 года, предоставляя налоговые консультации предприятиям, г-жа Хоанг Тхи Тра Хуонг, заместитель директора Центра Zbiz при FPT IS, часто предупреждала, что разрешение урегулирования от имени других лиц является «палкой о двух концах».

По ее словам, если работники не могут самостоятельно определить источник своего дохода, им следует оказывать поддержку только в самостоятельном урегулировании вопроса. Предприятие/организация, выплачивающая доход, не должна давать разрешение на проведение расчета, поскольку сами работники могли не собрать достаточно документов для составления заявления на расчет по НДФЛ.

На самом деле, многие сотрудники работают в разных местах в течение года (в основном сотрудники службы доставки, торговые представители...), но бухгалтер компании субъективно решает разрешить уплату налога, а сотрудник этого не делает, что может легко привести к налоговым рискам.

Эксперты рекомендуют бухгалтерам заблаговременно опрашивать сотрудников или размещать уведомления и отправлять электронные письма сотрудникам компании. Если выполнены условия для разрешения расчета налога на доходы физических лиц, то расчет будет принят от имени работника.

* В расчетное досье по НДФЛ за 2024 год с организацией, выплачивающей доход, входит: + Декларация о завершении уплаты налога на доходы физических лиц: Форма 05/QTT-TNCN (в Циркуляре 08/2021/TT-BTC). + Подробный список лиц, подлежащих исчислению налога по прогрессивной шкале налогообложения: Форма 05-1/BK-QTT-TNCN (в Циркуляре 08/2021/TT-BTC). + Подробный список лиц, подлежащих исчислению налога по полной налоговой ставке: Форма 05-2/BK-QTT-TNCN (в Циркуляре 08/2021/TT-BTC). + Приложение с подробным списком иждивенцев для семейного вычета: Форма 05-3/BK-QTT-TNCN (в Циркуляре 08/2021/TT-BTC). |

* Документы для расчета налога на доходы физических лиц за 2024 год для физических лиц включают в себя: + Декларация о завершении уплаты налога на доходы физических лиц: Форма 02/QTT-TNCN (в Циркуляре 08/2021/TT-BTC). + Справка о вычете налога на доходы физических лиц: Форма 03/TNCN (в Указе 123/2020/ND-CP). + Письмо о подтверждении дохода: Форма 20/TXN-TNCN - справочная форма (в Циркуляре 156/2013/TT-BTC). |

Источник: https://vietnamnet.vn/uy-quyen-quyet-toan-thue-thu-nhap-ca-nhan-la-con-dao-hai-luoi-2377717.html

![[Фото] Многие люди в Ханое приветствуют реликвии Будды в пагоде Куан Су](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/13/3e93a7303e1d4d98b6a65e64be57e870)

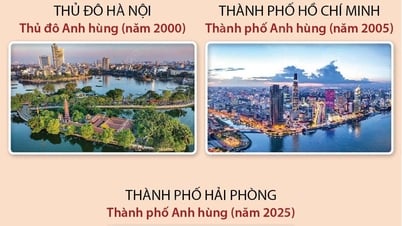

![[Фото] Президент Лыонг Куонг присвоил городу Хайфон звание «Город-герой»](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/13/d1921aa358994c0f97435a490b3d5065)

Комментарий (0)