Многие расходы на командировки не включаются в доход работника, облагаемый подоходным налогом (НДФЛ).

Многие предприятия несут расходы на сотрудников, находящихся в командировках, такие как счета за телефон, командировочные, бензин, проживание, питание и т. д., и не уверены, следует ли включать эти расходы в налогооблагаемый доход сотрудника.

Налоговые органы указывают, что если фактические расходы возникают в связи с производственной и хозяйственной деятельностью, имеют полные юридические счета-фактуры и документы в соответствии с нормативными актами и осуществляются в соответствии с финансовыми положениями или внутренними положениями компании, то они будут учитываться как вычитаемые расходы при определении налогооблагаемого дохода.

Если фактические расходы на командировку сотрудников соответствуют нормативным актам, они не будут включаться в налогооблагаемый личный доход сотрудника.

В случае если компания выделяет командировочные расходы, телефонные расходы и т. д. в размере, превышающем действующие государственные нормативы, часть расходов, превышающая установленную сумму выделения, должна быть включена в облагаемый налогом доход физических лиц.

* В случае, если предприятие отправляет сотрудников в командировки (включая внутренние и зарубежные командировки), если имеются расходы в размере 20 миллионов донгов и более или расходы на приобретение авиабилетов, и эти расходы оплачиваются личными банковскими картами , они будут учитываться как вычитаемые расходы при определении налогооблагаемого дохода для НДФЛ, если они соответствуют следующим условиям:

+ Иметь соответствующие счета-фактуры и документы, выданные поставщиком товаров и услуг.

+ На предприятии имеется решение или документ о направлении работников в командировку.

+ Финансовый регламент или внутренние правила предприятия разрешают сотрудникам оплачивать деловые расходы и приобретать авиабилеты с использованием личной банковской карты, а затем предприятие возмещает сотруднику эти расходы.

Статья 6 Циркуляра № 78/2014/TT-BTC (измененная и дополненная в пункте 2, статья 6 Циркуляра № 119/2014/TT-BTC и статья 1 Циркуляра № 151/2014/TT-BTC) предусматривает вычитаемые и невычитаемые расходы при определении налогооблагаемого дохода. Соответственно, предприятиям разрешается вычитать все расходы, если они соответствуют следующим условиям: + Фактически понесенные расходы, связанные с производственно-хозяйственной деятельностью предприятия. + Расходы имеют достаточные счета-фактуры и юридические документы в соответствии с положениями закона. + Расходы, если имеется счет-фактура на приобретение товаров или услуг каждый раз на сумму 20 миллионов донгов и более (включая налог на добавленную стоимость), при оплате необходимо иметь безналичный платежный документ. |

Источник: https://vietnamnet.vn/khoan-chi-cong-tac-phi-nao-khong-tinh-vao-thu-nhap-chiu-thue-thu-nhap-ca-nhan-2374554.html

![[Фото] Товарищ Кхамтай Сипхандон — лидер, внесший вклад в укрепление вьетнамо-лаосских отношений](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/3/3d83ed2d26e2426fabd41862661dfff2)

![[Фото] Генеральный секретарь То Лам принимает посла России во Вьетнаме](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/2/b486192404d54058b15165174ea36c4e)

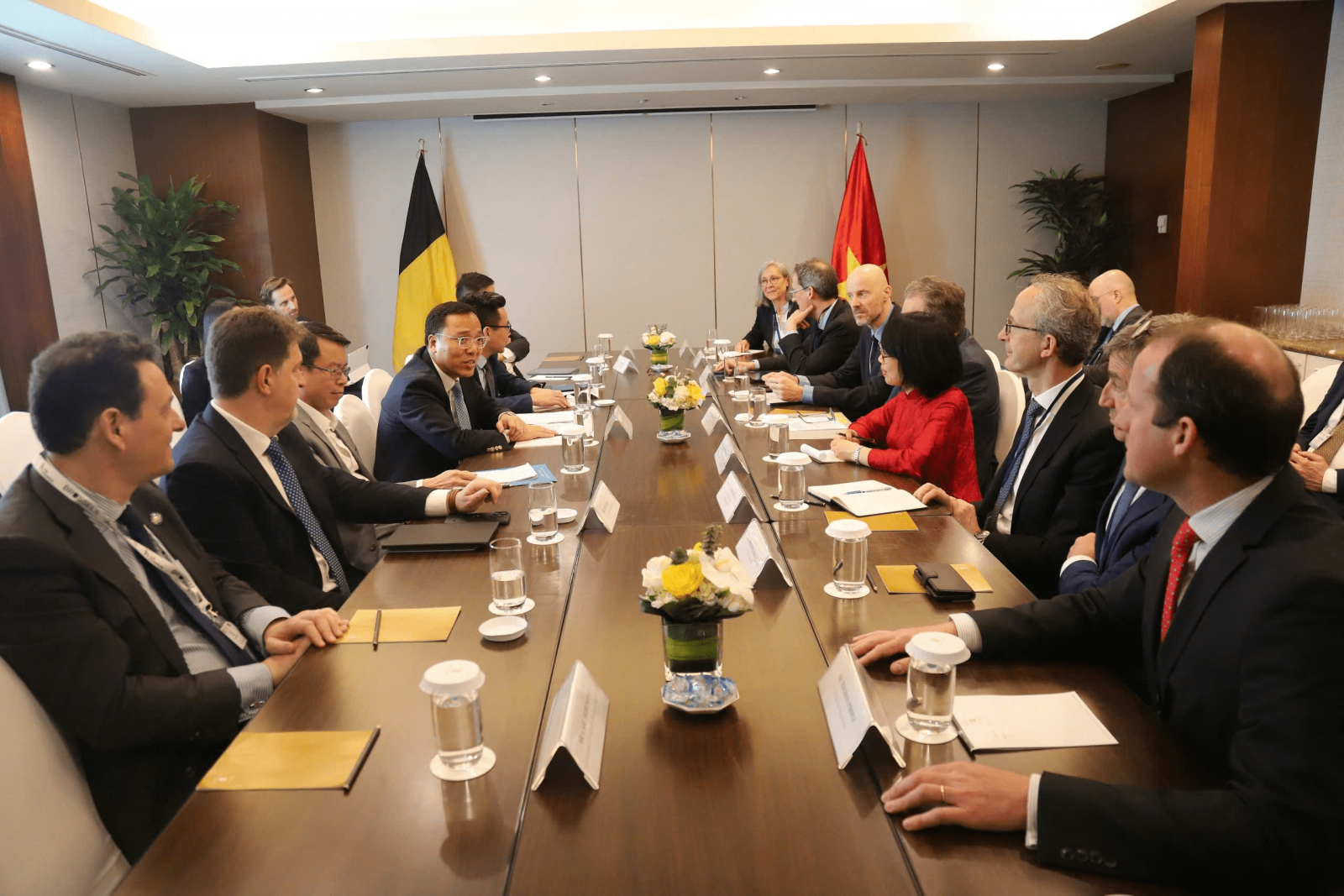

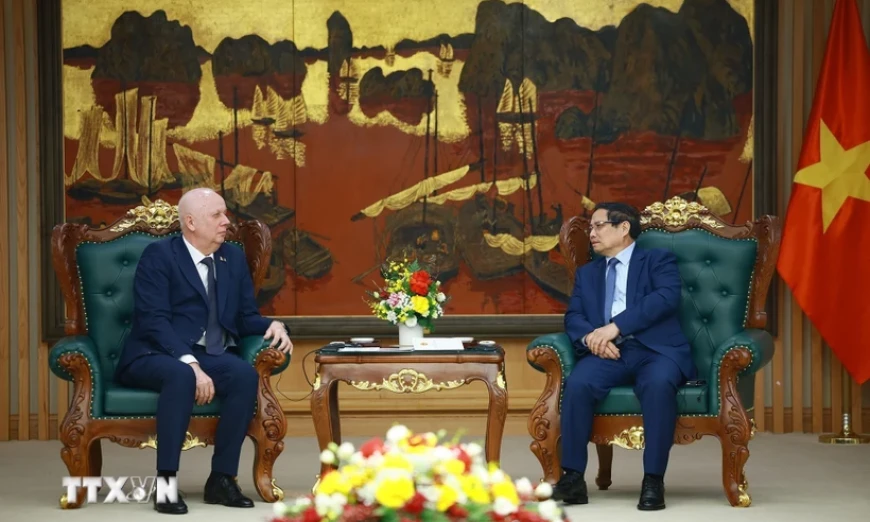

![[Фото] Премьер-министр Фам Минь Чинь принял заместителя премьер-министра Республики Беларусь Анатолия Сивака](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/2/79cdb685820a45868602e2fa576977a0)

![[Фото] Премьер-министр Фам Минь Чинь встречает генерального директора Standard Chartered Group](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/2/125507ba412d4ebfb091fa7ddb936b3b)

Комментарий (0)