В 2024 году на первичном рынке корпоративных облигаций Вьетнама будет зафиксирован общий объем эмиссии в размере 443 000 млрд донгов, что значительно больше по сравнению с 311 240 млрд донгов в 2023 году.

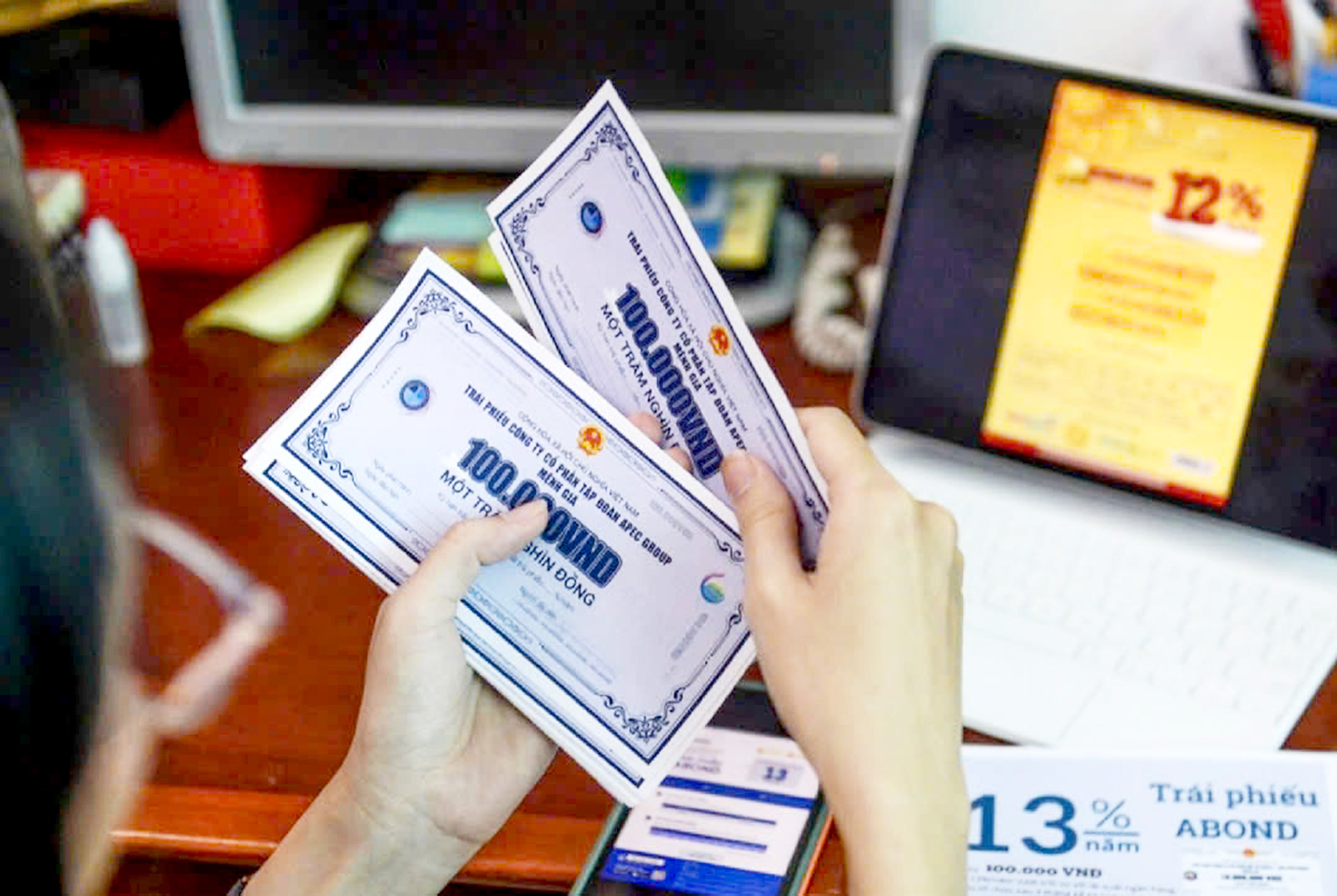

В 2024 году рынок недвижимости по-прежнему будет сталкиваться со многими трудностями - Фото: TU TRUNG

Несмотря на большой объем мобилизованных средств, банки по-прежнему удерживают лидирующие позиции: объем эмиссии корпоративных облигаций достиг почти 300 000 млрд донгов, что свидетельствует о том, что восстановление сектора недвижимости и других секторов еще требует обсуждения.

В интервью Tuoi Tre эксперты заявили, что приведенные выше цифры свидетельствуют о том, что предприятия по-прежнему испытывают трудности с доступом к долгосрочному капиталу, а финансовое давление остается высоким.

Рынок облигаций, который, как ожидалось, должен был снизить нагрузку на банки, теперь стал для банков каналом заимствования и последующего кредитования предприятий.

Почему банки спешат выпускать облигации?

В отчете по корпоративным облигациям за 2024 год вьетнамское рейтинговое агентство Fiinratings сообщило, что на первичном рынке корпоративных облигаций Вьетнама зафиксирован значительный прорыв: общая стоимость эмиссии составила 443 000 млрд донгов. Это положительный знак, отражающий большую привлекательность этого канала мобилизации капитала.

Однако, по данным Fiinratings, банковская отрасль по-прежнему удерживает лидирующие позиции с объемом эмиссии около 300 000 млрд донгов, что составляет 67,1% от общего объема рынка.

«Доминирование банков не только демонстрирует финансовую устойчивость, но и является важной движущей силой восстановления экономики», — оценило агентство Fiinratings.

В секторе недвижимости наблюдался значительный спад -18,7%, при этом сроки эмиссии сократились до 2,65 лет с 3,72 лет в 2023 году, а ставки купона выросли до 11,13% с 10,93% в прошлом году.

По мнению издателя отчета, эта цифра отражает трудности с доступом к долгосрочному капиталу и большое финансовое давление на предприятия сферы недвижимости в условиях, когда рынок еще не полностью восстановился.

Согласно статистике MBS, к банкам с крупнейшим объемом эмиссии корпоративных облигаций с начала года относятся: ACB (36 100 млрд донгов), HDBank (30 900 млрд донгов), Techcombank (26 900 млрд донгов)...

Председатель Fiinratings г-н Нгуен Куанг Туан заявил, что, если рассматривать структуру выпуска корпоративных облигаций в 2024 году, то можно увидеть, что банки будут доминировать, в то время как объем облигаций, мобилизованных непосредственно для производства и бизнеса, по-прежнему весьма ограничен и составляет 145 000 млрд донгов.

Не говоря уже о том, что мобилизация капитала путем выпуска акций на фондовом рынке достигла 75 000 млрд донгов, в основном за счет банковских акций и ценных бумаг.

«Мобилизация среднесрочного и долгосрочного капитала для инвестиций в сектор частного предпринимательства все еще слишком ограничена, мы не можем вечно полагаться исключительно на прямые иностранные инвестиции. Это вызов для Вьетнама, целевого показателя высокого экономического роста в 8% в 2025 году и в последующие годы», - прокомментировал г-н Туан.

Доцент, доктор Нгуен Хуу Хуан, старший преподаватель Экономического университета Хошимина, сказал, что банки увеличили выпуск облигаций для стабилизации источников капитала.

«Процентные ставки по депозитам постепенно растут, выпуск облигаций более популярен из-за своей стабильности. Несмотря на то, что процентные ставки по депозитам выше, чем по облигациям, взамен при длительных сроках в 5-7-10 лет нет необходимости беспокоиться о том, что изъятия повлияют на ликвидность, банки будут более активно рассчитывать источники капитала», - сказал г-н Хуань.

Объясняя, почему сектор производства и бизнеса «отсутствует» на рынке облигаций, г-н Хуань сказал, что этот канал в основном нацелен на предприятия, которые хотят мобилизовать среднесрочный и долгосрочный капитал, такие как недвижимость, энергетика...

Между тем, многие производственные предприятия часто желают пополнить краткосрочный оборотный капитал. Не говоря уже о том, что квалифицированных предприятий для выпуска облигаций не так много, стоимость выпуска очень высока, а процентная ставка должна быть привлекательной.

«Его еще сложнее выпустить для публики. Он должен соответствовать стандартам выпуска управляющего агентства, а также иметь престиж и высокий кредитный рейтинг, чтобы надеяться на то, что инвесторы купят его...», - сказал г-н Хуань.

Корпоративные облигации в сфере недвижимости не восстановились - Фото: QUANG DINH

2025 будет лучше

Г-н Дуонг Тьен Чи, аналитик VPBank Securities (VPBanks), заявил, что рынок недвижимости в целом и рынок корпоративных облигаций в частности на самом деле не очистились, несмотря на многочисленные усилия правительства.

По данным VPBanks, общая стоимость погашения в 2025 году достигла более 221 000 млрд донгов. Из них на долю недвижимости приходится 48%, что составляет почти 107 000 млрд донгов. «В 2025 году давление, связанное с погашением, будет сосредоточено во второй половине года, а в первой половине года оно будет меньшим.

«Однако мы считаем, что в первой половине 2025 года рынок продолжит сталкиваться со многими проблемами и возможностями, в зависимости от ряда макроэкономических факторов, политики управления и потребностей предприятий в капитале», — прокомментировал г-н Чи.

Г-н Нгуен Хыу Хуан прогнозирует, что в 2025 году банки по-прежнему будут «доминирующей» группой на рынке корпоративных облигаций с высоким объемом эмиссии. Однако эксперт обеспокоен тем, что эта тенденция не совсем точно отражает роль рынка корпоративных облигаций.

Обычно предприятия берут займы напрямую через корпоративные облигации или косвенно у финансовых учреждений, включая кредитные организации.

«Банки сейчас берут в долг большие суммы на рынке облигаций, а затем ссужают их предприятиям, получая прибыль от разницы в процентных ставках», — беспокоится г-н Хуань, задаваясь вопросом, не «искажен ли» рынок облигаций.

«Рынок облигаций, который, как ожидалось, должен был облегчить нагрузку на банки, теперь стал каналом, по которому банки берут займы, а затем кредитуют предприятия. Он должен был создать живую площадку для встреч предприятий и «кредиторов» напрямую, а не через посредников, чтобы обеспечить источники капитала с привлекательными процентными ставками, тем самым способствуя снижению капитальных затрат и увеличению прибыли», — проанализировал г-н Хуань.

Эксперт подчеркнул необходимость решений, позволяющих предприятиям напрямую участвовать на рынке капитала, мобилизовать капитал по разумным процентным ставкам, стимулировать производство и бизнес, а также гарантировать, что рынок корпоративных облигаций снизит бремя кредитного капитала.

В то же время г-н Хуань предложил и далее развивать вторичный рынок торговли для повышения ликвидности облигаций. «Торговая площадка доступна, но не очень активна и не близка к инвесторам», — сказал г-н Хуань, добавив, что правовая база для корпоративных облигаций должна быть строгой, но не «удушающей».

Г-н Хуань также предсказал, что в 2025 году облигации недвижимости будут улучшаться более позитивно после цикла восстановления рынка недвижимости.

«Сильного ускорения не будет, облигации недвижимости все равно будут восстанавливаться медленно, но более уверенно. Самое сложное для облигаций недвижимости — вернуть доверие инвесторов после недавнего краха и кризиса», — сказал г-н Хуань.

Между тем, опытный эксперт рынка корпоративных облигаций заявил, что нынешняя проблема не кроется в рынке капитала, поскольку инфраструктура, продукты и платформы для инвесторов в основном уже сформированы. «Главный вопрос сейчас — это качество и деловые возможности организаций-эмитентов», — сказал он.

В целом, если эмитенты не смогут улучшить свой управленческий потенциал, профессионализм, прозрачность, репутацию, качество и реальную эффективность, они не будут иметь права участвовать в рынке, а если и будут участвовать, то инвесторы не будут особо заинтересованы.

Предприятия, которые работают прозрачно, профессионально и эффективно, всегда легко выпускают облигации или привлекают капитал через различные каналы и даже сталкиваются с конкуренцией со стороны инвесторов, ищущих способы кредитования или инвестирования.

Г-жа Тран Ти Кхань Хиен, директор по исследованиям компании MB Securities (MBS), отметила, что банки представляют собой группу с самой высокой стоимостью эмиссии и резким ростом по сравнению с 2023 годом: средневзвешенная процентная ставка составляет 5,6% в год, средний срок — 5,1 года.

Согласно статистике MBS, в число банков с наибольшей стоимостью с начала года входят: ACB (36 100 млрд донгов), HDBank (30 900 млрд донгов), Techcombank (26 900 млрд донгов).

«Мы считаем, что банки продолжат увеличивать выпуск облигаций для пополнения капитала и удовлетворения потребностей в кредитовании. С начала года по 7 декабря кредитование увеличилось на 12,5%, что выше 9% за аналогичный период прошлого года», — сказала г-жа Хиен.

По словам экспертов MBS, обычно банкам приходится нести более высокие издержки при мобилизации через облигации, но взамен этот канал помогает им иметь капитал второго уровня, соответствующий коэффициенту безопасности в соответствии с нормативами.

«С конца прошлого года банкам пришлось снизить максимальный коэффициент использования краткосрочного капитала для средне- и долгосрочных кредитов до 30% вместо 34%, как раньше», — отметила г-жа Хиен.

Источник: https://tuoitre.vn/trai-phieu-doanh-nghiep-hoi-phuc-voi-443-000-ti-ngan-hang-nao-phat-hanh-nhieu-nhat-20250104231002156.htm

![[Фото] Ускорение строительства кольцевой дороги 3 и скоростной автомагистрали Бьен Хоа-Вунгтау](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/3/31/f1431fbe7d604caba041f84a718ccef7)

![[Фото] Премьер-министр Фам Минь Чинь принимает делегацию руководителей университетов США](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/3/31/8be7f6be90624512b385fd1690124eaa)

![[Фото] Генеральный секретарь То Лам принимает посла США во Вьетнаме Марка Э. Кнаппера](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/3/31/5ee45ded5fd548a685618a0b67c42970)

![[Фото] 2-я конференция Исполкома Центральных партийных органов](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/3/31/8f85b88962b34701ac511682b09b1e0d)

![[ОБЗОР OCOP] An Lanh Huong Vet Yen Cat](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/3/27/c25032328e9a47be9991d5be7c0cad8c)

Комментарий (0)