Dickes Kissen

Mit der am 14. November 2023 vom Gouverneur der Staatsbank von Vietnam (SBV) erlassenen Entscheidung wurde der VPBank offiziell gestattet, ihr Stammkapital von 67.434 Milliarden VND auf 79.339 Milliarden VND zu erhöhen.

Der Vorstand der VPBank hatte zuvor einen Beschluss zur Änderung des Stammkapitals der Bank angekündigt, nachdem im vergangenen Oktober die Privatplatzierung von 15 % der Aktien an den strategischen Investor Sumitomo Mitsui Banking Corporation (SMBC) abgeschlossen worden war.

Die Privatplatzierungsvereinbarung über 1,19 Milliarden VPB-Aktien an Japans zweitgrößtes Finanzinstitut hinsichtlich der Gesamtaktiva hat der VPBank mehr als 35,9 Billionen VND (entspricht fast 1,5 Milliarden USD) an Kernkapital eingebracht. Das Eigenkapital der VPBank stieg dementsprechend von 103,5 Billionen VND auf rund 140 Billionen VND und folgte damit dicht auf den Fersen der riesigen Vietcombank. Diese Kapitalverkaufsaktivität wird von der VPBank ab 2022 umgesetzt, um die langfristige Finanzkraft zu stärken und der Bank dabei zu helfen, die Wachstumsziele in der dritten 5-Jahres-Entwicklungsstrategie (2022–2026) zu erreichen.

Nach Berechnungen der internationalen Ratingagentur Moody's wird die Eigenkapitalquote der Bank nach der oben genannten Transaktion auf fast 19 % steigen und damit den Spitzenplatz unter den von dieser Organisation bewerteten Banken in Vietnam einnehmen. Diese Quote liegt laut Rundschreiben 41 auch deutlich über der durchschnittlichen CAR des Aktienbankensektors von 11,5 % und nähert sich den Daten der Staatsbank zufolge dem durchschnittlichen Schwellenwert von 20,87 % der ausländischen Banken zum Ende September 2023.

Eine große Kapitalbasis wird die Finanzkraft der VPBank deutlich stärken und es der Bank dadurch ermöglichen, alle Kundenbedürfnisse in strategischen Segmenten wie Privatkunden sowie kleinen und mittleren Unternehmen (KMU) zu erfüllen. Gleichzeitig verfügt die VPBank über ausreichend finanzielle Kapazitäten, um auch große Firmenkunden zu bedienen. Darüber hinaus wird erwartet, dass der strategische Investor SMBC mit dem Know-how und der Erfahrung, die die Gruppe über viele Jahre in vielen asiatischen Märkten gesammelt hat, zum Wachstum der VPBank beiträgt.

Kontinuierliches Wachstum aufrechterhalten

Mit einem dicken Kapitalpuffer und einer starken finanziellen Grundlage ist die VPBank bereit, ihre kontinuierlichen Wachstumspläne in den kommenden Jahren zu verwirklichen.

Laut VNDirect Securities Company dürfte der Verkauf von 15 % des Stammkapitals der VPBank an SMBC, der zu einer Erhöhung des Eigenkapitals auf fast 140 Billionen VND beiträgt, den Kundenstamm der Bank auf FDI-Unternehmen, insbesondere solche mit Bezug zu Japan, erweitern.

„Daher erhöhen wir unsere Kreditwachstumsrückstellungen für 2023, 2024 und 2025 [jeweils] von 25, 23, 18 % auf 28, 25, 20 %, die höchsten Werte der Branche, um die starke Kapitalbasis der Bank widerzuspiegeln“, schrieb VNDirect in einem Mitte November veröffentlichten Bericht.

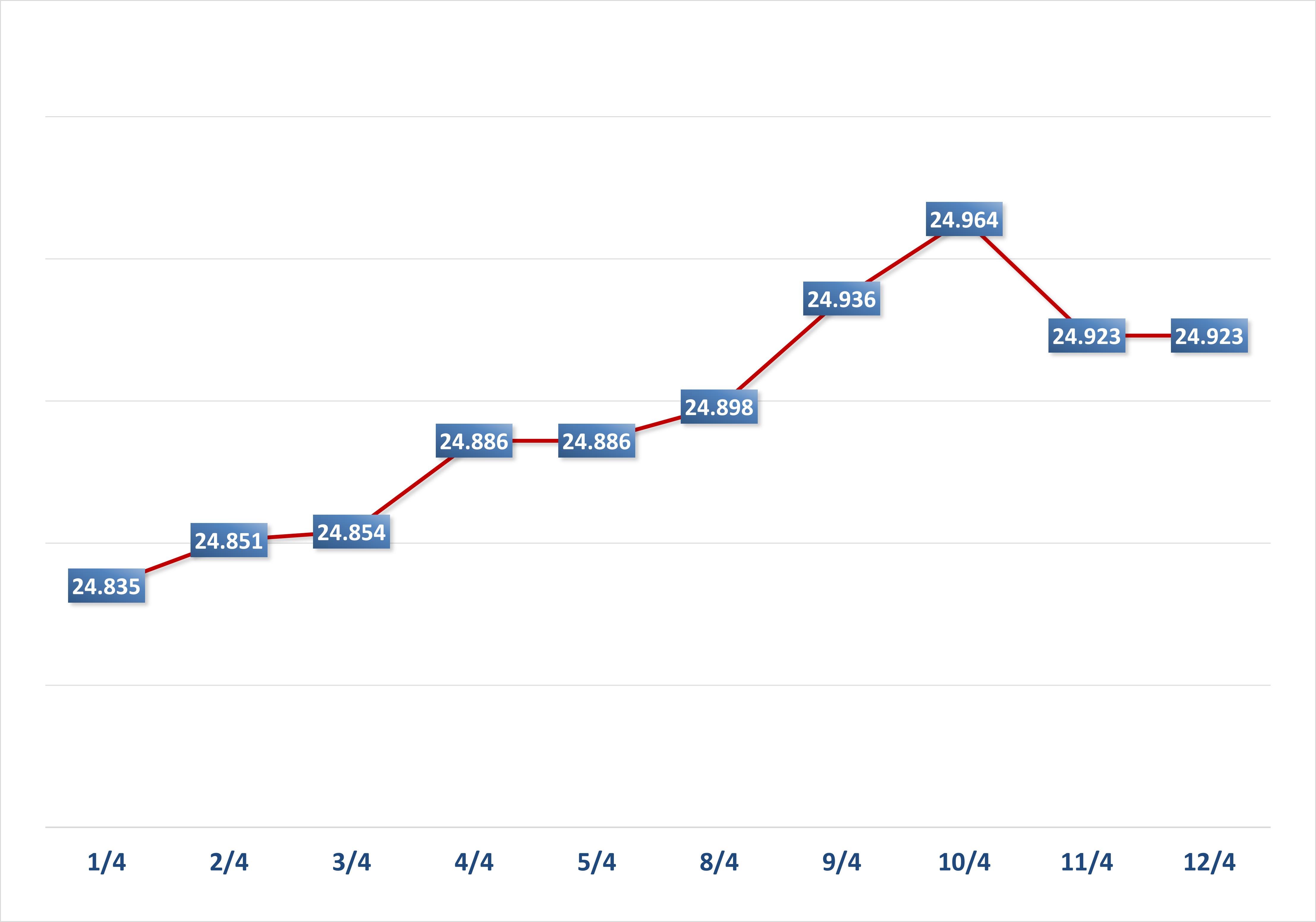

Tatsächlich stieg das Kreditwachstum der VPBank am Ende des dritten Quartals im Vergleich zum Jahresbeginn um mehr als 22 % und erreichte mehr als 488 Billionen VND. Dabei stieg das Kreditwachstum im Einzelkundensegment im Vergleich zum Jahresbeginn um 19 % und erreichte mehr als 232 Billionen VND.

In den ersten neun Monaten des Jahres steigerte die VPBank die Auszahlung einer Reihe von Kreditprodukten mit stabilem Risikoniveau und erzielte nachhaltiges Wachstum. Im Hypothekensegment konzentrierte sich die VPBank auf sekundäre Hypotheken (Wachstumsrate von 25 %), Produktions- und Geschäftskredite – mit Schwerpunkt auf der Kreditvergabe an Produktions- und Geschäftshaushalte (Wachstumsrate von 22 %). Im Segment der ungesicherten Kredite behauptete die Bank weiterhin ihre führende Position hinsichtlich des Umsatzes mit Karten und ausgegebenen Karten, wobei der ausstehende Kreditkartensaldo um 19 % wuchs.

Das Kreditwachstum der Banken liegt um ein Vielfaches über dem Branchendurchschnitt von 6,9 % Ende September. Allerdings liegt diese Wachstumsrate immer noch unter der Kreditwachstumsrate von über 30 %, die in den Vorjahren erreicht wurde. Diese verlangsamte Wachstumsrate ist auf die selektive Kreditwachstumsorientierung der VPBank zurückzuführen, bei der im Einklang mit der Markt- und Wirtschaftsentwicklung die Qualität im Vordergrund steht.

Um eine gesunde Bilanz aufrechtzuerhalten, behielt die VPBank im dritten Quartal eine stetige Wachstumsdynamik bei und erreichte fast 462 Billionen VND, ein Anstieg von fast 35 % im Vergleich zum Jahresbeginn und 5,9 % mehr als der Branchendurchschnitt.

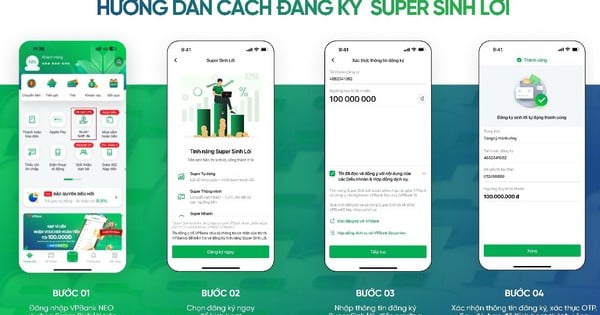

Insbesondere das Privatkundensegment der Bank verzeichnete im Vergleich zum Jahresbeginn ein beeindruckendes Einlagenwachstum von 60 %, was auf die Segmentabdeckungsstrategie und das Programm „Mobilisierung für alle“ sowie auf eine Reihe spezialisierter, auf die Bedürfnisse der Benutzer zugeschnittener Zahlungskontoprodukte zurückzuführen ist.

Sichteinlagen (CASA) – die kostengünstige Kapitalquelle der Bank – verzeichneten im Vergleich zum Jahresbeginn ein Wachstum von über 22 %, was dazu beitrug, die CASA-Quote in der mobilisierten Kapitalstruktur der VPBank auf 17 % zu erhöhen.

Neben der Förderung von CASA hat die VPBank die Nutzung internationaler Kapitalquellen mit langen Laufzeiten und angemessenen Kosten erhöht, um die Kapitaleinsatzkosten zu optimieren und dadurch die Kreditzinsen zu senken, Kapital in die Wirtschaft zu lenken, die Kreditnachfrage für Produktionsunternehmen, Konsum und grüne Projekte zu decken und den Klimawandel zu bekämpfen.

Das Verhältnis von kurzfristigen Mitteln zu langfristigen Krediten der Banken lag gemäß den SBV-Vorschriften Ende September bei 26,6 % und damit unter dem von der Regulierungsbehörde geforderten Schwellenwert von 34 % (ab dem 1. Oktober 2023 sinkt dieser Wert auf 30 %).

[Anzeige_2]

Quellenlink

![[Foto] Alle Schwierigkeiten überwunden, Baufortschritt beim Erweiterungsprojekt des Wasserkraftwerks Hoa Binh beschleunigt](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/12/bff04b551e98484c84d74c8faa3526e0)

![[Foto] Abschluss der 11. Konferenz des 13. Zentralkomitees der Kommunistischen Partei Vietnams](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/12/114b57fe6e9b4814a5ddfacf6dfe5b7f)

Kommentar (0)