يعتقد البنك المركزي أن البنوك تقوم حاليًا بتعبئة أكثر من 80٪ من رأس المال قصير الأجل، في حين أن 50٪ من القروض القائمة هي متوسطة وطويلة الأجل، مع فترات تعديل طويلة، لذلك هناك تأخير.

أسعار الفائدة تنخفض إلى أدنى مستوى لها في 20 عامًا

وفقًا لنائب محافظ بنك الدولة الفيتنامي داو مينه تو، في عام 2023، قام بنك الدولة الفيتنامي بتعديل أسعار الفائدة التشغيلية أربع مرات، مع خفض بنسبة 0.5-2.0٪ سنويًا في سياق استمرار ارتفاع أسعار الفائدة العالمية وتثبيتها عند مستويات عالية، مما يخلق الظروف لخفض مستوى سعر الفائدة على الإقراض في السوق؛ كما يتم توجيه مؤسسات الائتمان إلى خفض التكاليف وتطبيق التدابير المتزامنة لخفض أسعار الفائدة على القروض. حتى الآن، انخفضت أسعار الفائدة على الودائع الجديدة والإقراض للبنوك التجارية بنحو 2.0% سنويا مقارنة بنهاية عام 2022.

نائب المحافظ، في بداية عام 2023، كانت أسعار الفائدة قصة شرسة للغاية، ولكن بحلول النصف الثاني من العام، أصبحت البنوك التجارية على دراية تامة بقضية خفض أسعار الفائدة لدعم الشركات والأفراد. ولذلك انخفض متوسط سعر الفائدة على الإقراض الآن إلى مستوى منخفض للغاية.

يمكن القول إن أسعار الفائدة على القروض، حتى الآن، منخفضة للغاية، بما في ذلك القروض قصيرة ومتوسطة وطويلة الأجل، بما في ذلك القطاعات ذات الأولوية وغير ذات الأولوية. وقد انخفض مستوى سعر الفائدة العام، وفقًا لتقديرات الصحافة، ونرى أنه من المنطقي أن يكون عند أدنى مستوى له في العشرين عامًا الماضية، وتؤكد العديد من البنوك التجارية استحالة انخفاض أسعار الفائدة.

في الوقت الحاضر، لا تزال هناك أسعار فائدة مرتفعة متبقية من الفترات السابقة عندما قامت البنوك التجارية بتعبئة أسعار الفائدة المرتفعة. لكن من المؤكد أنه بحلول عام 2024 لن يتم الحفاظ على هذا المستوى"، أكد السيد تو.

|

لن يتم الحفاظ على أسعار الفائدة المرتفعة في عام 2024 |

وفي حديثه أكثر، قال مدير إدارة السياسة النقدية في البنك المركزي الفيتنامي فام تشي كوانج إن أسعار الفائدة بين البنوك لليلة واحدة منخفضة للغاية حاليا عند 0.2 - 0.5%، مما يخلق ظروفا جيدة للغاية للمؤسسات الائتمانية للحصول على مساحة للإقراض بأسعار فائدة منخفضة.

قال السيد كوانغ: "يبلغ متوسط سعر الفائدة على الودائع في البنوك التجارية للمعاملات الجديدة 3.9% سنويًا، بينما يبلغ متوسط سعر الفائدة على الإقراض للمعاملات الجديدة 6.7% سنويًا، بانخفاض يزيد عن 2% مقارنة بنهاية عام 2022. وبالتالي، فإن أسعار الفائدة على الودائع والإقراض في البنوك حاليًا أقل بكثير مما كانت عليه قبل جائحة كوفيد-19".

وفي معرض شرحه لحالة انخفاض أسعار الفائدة على الإقراض بشكل أبطأ من أسعار الفائدة على الودائع، قال السيد فام تشي كوانج إن 80% من مصادر رأس مال البنوك التجارية في هيكل الميزانية العمومية تأتي حالياً من الأجل القصير و20% من الأجل المتوسط والطويل؛ وفي الوقت نفسه، فإن أكثر من 50% من الائتمان المستحق هو قروض متوسطة وطويلة الأجل.

على الرغم من أن أسعار الفائدة انخفضت بسرعة، إلا أن بنك الدولة الفيتنامي يعترف بأن أسعار الفائدة على الإقراض انخفضت بشكل أبطأ من أسعار الفائدة على الودائع. وقال السيد فام تشي كوانج إن السبب يعود إلى التأخير، حيث أن ما يصل إلى 50% من الائتمان المستحق في البنوك عبارة عن قروض متوسطة وطويلة الأجل.

يأتي ما يصل إلى 80% من رأس المال الذي تحشده البنوك التجارية حاليًا من التمويل قصير الأجل، بينما يأتي 20% فقط من التمويل متوسط وطويل الأجل. في الوقت نفسه، فإن أكثر من 50% من الائتمان القائم هو تمويل متوسط وطويل الأجل.

وأوضح كوانج أن "البنوك التي تقدم قروضاً متوسطة وطويلة الأجل تعتمد غالباً على أسعار الفائدة على الودائع متوسطة وطويلة الأجل لمدة 12 شهراً أو 24 شهراً بالإضافة إلى هامش، مما يؤدي إلى تأخير تعديل أسعار الفائدة على القروض متوسطة وطويلة الأجل مقارنة بأسعار الفائدة على الودائع".

ضخ المزيد من رأس المال في الاقتصاد

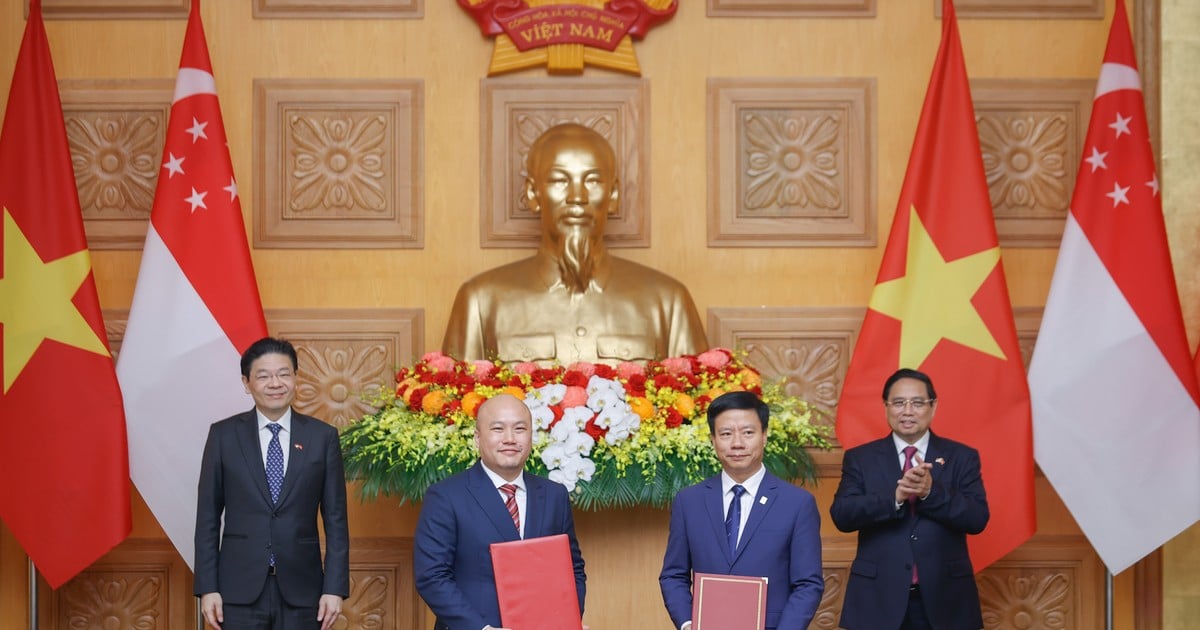

وفيما يتعلق بحدود نمو الائتمان، هناك نقطة أخرى وهي أن البنك المركزي هذا العام خصص حدود النمو البالغة 15% كاملة للبنوك، بدلا من تقسيمها إلى مراحل عديدة وإلزام البنوك بتقديم مقترحات قبل النظر في توسيع المساحة كما في كل عام.

وقال نائب المحافظ داو مينه تو إن الحد الائتماني الجديد هو خطوة لتغيير آلية التنظيم والإدارة، وإرسال رسالة إلى البنوك مفادها أن رأس المال الذي يتم ضخه في الاقتصاد هذا العام يجب أن يكون أقوى وأكثر جذرية وأكثر مسؤولية.

قال نائب المحافظ: "إذا كنا نعتبرها في السنوات السابقة منحًا ومخصصات، فهي الآن آلية للبنوك للسعي لتحقيق الهدف. ففي العام الماضي، زادت بعض البنوك من سعتها الائتمانية، لكن العديد منها لم يصل إلى هذا الحد، بل إن بعضها سجل نموًا ائتمانيًا سلبيًا. ربما لم تكن البنوك التي سجلت نموًا ائتمانيًا سلبيًا أو منخفضًا جريئة بما يكفي للنمو. لذلك، فإن التغيير يكمن في سعي هذه البنوك لتحقيق الهدف الائتماني المحدد".

ورغم أن الحد الأقصى تم منحه في بداية العام، قال السيد تو إنه إذا استنفد أي بنك الحد الأقصى، فإن بنك الدولة سوف يظل ينظر في الاستمرار في زيادته، ولكن الشرط هو أن يسمح الاقتصاد بتوسيع الائتمان مع ضمان السلامة الاقتصادية الكلية وضمان توجيه رأس المال الائتماني إلى الجهات الصحيحة.

وأكد السيد داو مينه تو أن "النمو يمكن أن يصل إلى 16% إذا كان الاقتصاد والشركات بحاجة إلى الائتمان".

[إعلان 2]

رابط المصدر

![[صورة] اختتام المؤتمر الحادي عشر للجنة المركزية الثالثة عشرة للحزب الشيوعي الفيتنامي](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/12/114b57fe6e9b4814a5ddfacf6dfe5b7f)

![[صورة] التغلب على جميع الصعوبات وتسريع وتيرة بناء مشروع توسعة محطة الطاقة الكهرومائية في هوا بينه](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/12/bff04b551e98484c84d74c8faa3526e0)

تعليق (0)