وفقًا للوائح الحالية، سيتعين على البائعين عبر الإنترنت الذين تبلغ إيراداتهم السنوية 100 مليون أو أكثر دفع رسوم ترخيص تجاري تتراوح بين 300 ألف إلى 1 مليون دونج.

إذا كانت الإيرادات المحسوبة في السنة التقويمية تبلغ 100 مليون أو أكثر، فيجب على البائعين عبر الإنترنت دفع ضريبة الدخل الشخصي وضريبة القيمة المضافة.

في حالة عدم قيام صاحب العمل التجاري عبر الإنترنت سواء كان فردًا أو أسرة بدفع الضرائب أو دفع الضرائب متأخرًا، فسيتم التعامل معهم وفقًا لأحكام القانون.

أرسلت الإدارة العامة للضرائب مؤخرًا وثيقة إلى إدارات الضرائب المحلية، تطلب فيها مراجعة جميع المنظمات والأفراد الذين يقومون ببث المبيعات مباشرة على منصات مثل يوتيوب وفيسبوك وتيك توك... وبالتالي، ستقوم مصلحة الضرائب بالتفتيش والتدقيق في مقار دافعي الضرائب في الحالات التي تظهر فيها علامات الخطر.

في الوقت الحاضر، بالنسبة للعديد من الناس، تعد المبيعات عبر الإنترنت المصدر الرئيسي للدخل، ومع ذلك، لا يفهم الجميع التزاماتهم الضريبية التي يتعين عليهم الالتزام بها. يعطي قطاع الضرائب في الوقت الحالي الأولوية لزيادة الدعاية والتوجيه لدافعي الضرائب للإعلان الطوعي والوفاء بالتزاماتهم تجاه ميزانية الدولة بشكل صحيح وكامل.

وتقول وحدات الاستشارات الضريبية إنه في الواقع، عند التعامل مع العديد من الأفراد أو الشركات عبر الإنترنت، فإن معظم الأخطاء ترجع إلى عدم فهم كيفية الإقرار عن الضرائب ودفعها.

تحدثت السيدة نجوين ثي لان آنه، مديرة إدارة المؤسسات الصغيرة والمتوسطة والأسر التجارية الفردية، بالإدارة العامة للضرائب، حول اللوائح الضريبية للأفراد الذين يبيعون عبر الإنترنت.

وقالت السيدة نجوين ثي لان آنه إنه من أجل تقديم أقصى قدر من الدعم للمنظمات والأفراد الذين يمارسون أعمال التجارة الإلكترونية، فقد توجه قطاع الضرائب في الآونة الأخيرة نحو تنفيذ برامج الدعاية وتقديم الدعم العميق والواسع النطاق للأفراد والشركات في الامتثال لقوانين الضرائب. تضع السلطات الضريبية دائمًا أقصى قدر من الدعم في الأولوية وتعمل على تهيئة الظروف المواتية لدافعي الضرائب للإعلان عن الضرائب ودفعها طواعية وفقًا للأنظمة.

في حالة عدم قيام دافع الضرائب بالإعلان عن الضرائب ودفعها أو عدم الإعلان الكامل عن مبلغ الضريبة المستحقة على النحو المنصوص عليه، اعتمادًا على مستوى مخالفة دافع الضرائب، ستتعامل مصلحة الضرائب مع الأمر وفقًا لأحكام قانون إدارة الضرائب والمرسوم الحكومي رقم 125 المؤرخ 19 أكتوبر 2020 بشأن تنظيم العقوبات الإدارية لمخالفات الضرائب والفواتير. في حالة ارتكاب دافع الضرائب جريمة الغش أو التهرب الضريبي، تقوم مصلحة الضرائب بإحالة القضية إلى الجهة المختصة للتعامل معها وفقاً للقوانين المختصة.

أصبحت هناك الآن قواعد واضحة للغاية بشأن العقوبات المفروضة على الاحتيال والتهرب الضريبي. وبموجب أحكام قانون إدارة الضرائب، سيتعين على منصات التجارة الإلكترونية تقديم معلومات التجار على المنصة إلى السلطات الضريبية.

وقالت السيدة لان آنه إنه بناءً على أحكام البند 7، المادة 1 من المرسوم رقم 91 الصادر عن الحكومة بتاريخ 30 أكتوبر 2022، فإن المنظمة التي تمتلك منصة التجارة الإلكترونية مسؤولة عن تزويد سلطة الضرائب بمعلومات التجار والمنظمات والأفراد الذين يمارسون الأعمال التجارية على منصة التداول الإلكتروني، بما في ذلك: اسم البائع أو الرمز الضريبي أو رقم التعريف الشخصي أو بطاقة الهوية أو بطاقة هوية المواطن أو جواز السفر والعنوان ورقم الهاتف؛ إيرادات المبيعات من خلال وظيفة الطلب عبر الإنترنت على المنصة.

يتم تقديم المعلومات بشكل دوري كل ربع سنة، في موعد لا يتجاوز اليوم الأخير من الشهر الأول من الربع التالي، إلكترونيًا، من خلال بوابة المعلومات الإلكترونية للإدارة العامة للضرائب. وقد سهلت مثل هذه اللوائح تبادل المعلومات بين السلطات الضريبية بشكل أكبر من اللوائح السابقة.

كوك توان

[إعلان رقم 2]

المصدر: https://vietnamnet.vn/quy-dinh-ve-thue-voi-nguoi-ban-hang-online-2328126.html

![[صورة] الاحتفال بالذكرى السبعين لتأسيس دار طباعة صحيفة نهان دان](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/15/a7a2e257814e4ce3b6281bd5ad2996b8)

![[صورة] الزعيمان الفيتنامي والصيني يحضران اجتماع الصداقة الشعبية بين البلدين](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/15/7d45d6c170034d52be046fa86b3d1d62)

![[صورة] محطة تان سون نهات T3 - مشروع رئيسي تم الانتهاء منه قبل الموعد المحدد](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/15/85f0ae82199548e5a30d478733f4d783)

![[صورة] رئيس الوزراء فام مينه تشينه يعمل مع الشركات المملوكة للدولة على التحول الرقمي وتعزيز النمو](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/15/f55bfb8a7db84af89332844c37778476)

![[صورة] حفل استقبال للترحيب بالأمين العام ورئيس الصين شي جين بينغ](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/15/ef636fe84ae24df48dcc734ac3692867)

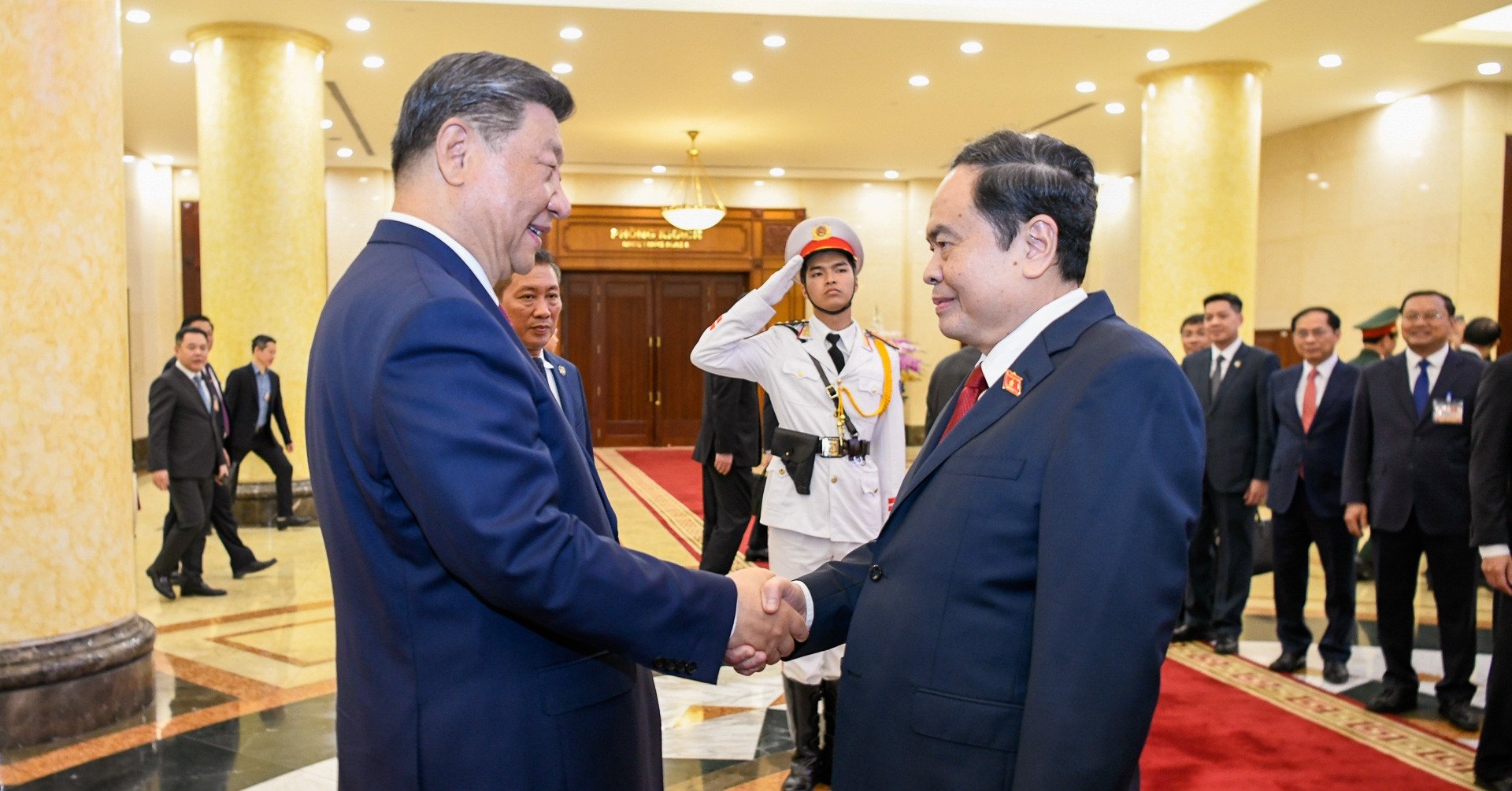

![[صورة] رئيس الجمعية الوطنية تران ثانه مان يلتقي بالأمين العام ورئيس الصين شي جين بينغ](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/14/4e8fab54da744230b54598eff0070485)

![[صورة] رئيس الوزراء فام مينه تشينه يلتقي مع الأمين العام ورئيس الصين شي جين بينغ](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/14/893f1141468a49e29fb42607a670b174)

تعليق (0)