Возвращение Дональда Трампа в Белый дом стимулировало рынок США, обеспечив ему значительный денежный поток, однако аналитики также прогнозируют, что тарифная политика США, торговые «войны» и иммиграционные ограничения в ближайшее время могут создать «неудобную» ситуацию для мира.

Дональд Трамп возвращается в Белый дом: волнение и давление на рынке в среднесрочной перспективе

Возвращение Дональда Трампа в Белый дом стимулировало рынок США, обеспечив ему значительный денежный поток, однако аналитики также прогнозируют, что тарифная политика США, торговые «войны» и иммиграционные ограничения в ближайшее время могут создать «неудобную» ситуацию для мира.

|

| Аппетит инвесторов к риску и ставкам на финансовом рынке США растет (Фото: Shutterstock) |

Финансовые рынки США взволнованы

«Акции достигли исторических максимумов, доходность облигаций США выросла, а доллар пережил лучший день с 2022 года. S&P 500 вырос на 2,5%, поскольку инвесторы сделали ставку на то, что избранный президент примет меры по стимулированию роста для стимулирования американского бизнеса. Согласно данным, собранным Birinyi Associates Inc. и Bloomberg, индекс пережил лучший день после выборов за всю историю».

Это то, что вы можете увидеть в анализе Bloomberg, и это всего лишь одна из более чем 40 «крайне оптимистичных» аналитических статей, появляющихся в наборе данных анализа рынка, который отслеживает автор этой статьи с помощью инструмента ИИ, который «собирает» аналитические статьи о торговых системах и новостях.

Процент оптимистичных «тонов» в торговый день после победы г-на Трампа на президентских выборах в США 2024 года оказался одним из самых оптимистичных 1% с 2023 года, что соответствует историческому однодневному росту американских акций.

Главной проблемой остаются пошлины, которые г-н Трамп планирует ввести на товары, импортируемые в США.

В реакции рынка можно выделить несколько примечательных моментов. Акции компаний с малой капитализацией выросли на 5,8% на фоне предположений о том, что они выиграют от протекционистской позиции Трампа, в то время как ставки на снижение налогов и дерегулирование способствовали росту акций банков.

Криптовалютные активы также резко выросли: стоимость биткоина превысила 75 000 долларов. Инвесторы в криптовалюту полагают, что у г-на Трампа есть идеология поддержки этой группы активов. В июне 2024 года во время встречи с десятками руководителей высшего звена и экспертов в сфере криптовалют г-н Трамп заявил: «Если криптовалюта будет определять будущее, я хочу, чтобы ее добывали в Соединенных Штатах». В этом году он повторил это заявление много раз.

На рынке США наблюдается резкий рост многих средне- и высокорисковых активов, что отражает возросшую готовность инвесторов к риску и предпочтение ставок. Некоторые финансовые новостные сайты прокомментировали: «рынок находится в очень возбужденном состоянии».

Оценка краткосрочных и среднесрочных последствий

Когда Дональд Трамп вернется в Белый дом, в краткосрочной перспективе рынок США будет стимулироваться оживлением денежного потока благодаря налоговым льготам и более открытой деловой среде.

Г-н Трамп планирует снизить налоги для американского бизнеса. Срок действия налоговых льгот, подписанных г-ном Трампом в 2017 году, истекает в начале 2025 года. По мнению аналитиков, он продлит действие всех этих мер, а также снизит налоги для предприятий и физических лиц. Ожидается, что это будет способствовать экономическому росту и созданию рабочих мест, привлекая иностранных инвесторов к покупке активов США, таких как акции и недвижимость, из-за более низких налогов (в условиях, когда многие страны повышают подоходные налоги и налоги на имущество и прирост капитала).

В гонке за Белый дом кандидат от Демократической партии Камала Харрис предприняла шаги, которые, как считается, поддерживают ужесточение правил безопасности банковского капитала, ограничение высокорисковых финансовых продуктов, включая довольно рискованные ETF с высокой долей заемных средств, а также ужесточение требований к таким продуктам, как криптовалютные ETF. Итак, г-н Трамп победил, и группа экономических советников вокруг него, выходцев из банковской сферы и хедж-фондов, поверила, что он будет более открыт для финансовых продуктов и ослабит регулирование банков и финансовых рынков. Это не только «раскрепощает» банковский сектор, но и открывает капитал для высокорисковых инвестиционных сделок.

Вот почему рынок настроен оптимистично в отношении активов среднего и высокого риска в США. Однако, если заглянуть во вторую половину 2025 года и далее, маловероятно, что этих мер будет достаточно, чтобы «поддержать огонь» на рынках США и мира.

В среднесрочной перспективе рынок может столкнуться с давлением со стороны тарифов, широкомасштабной торговой войны, укрепления доллара США и возврата к инфляции.

Главной проблемой остаются пошлины, которые г-н Трамп планирует ввести на товары, импортируемые в США. Часто повторяется, что он хочет ввести пошлину в размере 10% или выше на все товары, ввозимые в страну. Только в Китае налоги могут достигать 60%.

Неясно, будут ли эти «угрозы» или «обещания» реализованы, но, по данным журнала Economist, опубликованным в июле 2024 года, эти шаги могут спровоцировать ответные действия со стороны Китая и Европы, что приведет к всеобъемлющей и широкомасштабной торговой «войне». Это создает риски для мирового экономического роста, и Международный валютный фонд (МВФ) утверждает, что в худшем случае это может привести к сокращению мирового ВВП на 7%, а в лучшем случае это может привести к сокращению мирового ВВП на 0,2%.

Между тем, по мнению аналитиков, во время президентства г-на Трампа тарифная политика, торговые «войны» и снижение налогов в сочетании с иммиграционными ограничениями могут создать «некомфортную» ситуацию для мира: инфляция в США снова вырастет, но доллар США останется сильным, распространяя инфляцию по всему миру.

Это плохой сценарий, поскольку он создает ценовую нестабильность для развивающихся стран, в то время как им также приходится бороться за поддержание стабильности своих местных валют, не допуская их быстрого обесценивания по отношению к доллару США. «Центральным банкам придется гораздо труднее при Трампе», — написали Крис Ансти и Катарина Сарайва в недавней колонке в Bloomberg.

Несколько часов спустя Федеральная резервная система США (ФРС) приняла решение снизить процентные ставки еще на 0,25%. Это было долгожданным снижением ставки, которое соответствовало ожиданиям большинства экспертов, а также тому, чего хотел г-н Трамп (более низкие процентные ставки, более низкие налоги для поддержки экономики).

Эти «медовые месяцы» скоро пройдут, особенно с учетом того, что пошлины США оказывают давление на экономический рост и инфляцию. Придется ли тогда ФРС снижать процентные ставки, чтобы поддержать экономический рост, или сохранять их на прежнем уровне, опасаясь возобновления инфляции?

Что будут делать развивающиеся рынки, чтобы защитить себя в таком контексте? Они не Китай и не ЕС, чтобы иметь возможность «принять ответные меры» против США.

Для Вьетнама: внутренняя сила — ключ к росту

Будучи развивающимся рынком, в случае начала торговой войны между США, ЕС и Китаем Вьетнам попадет в сложную спираль. Выберут ли транснациональные компании Вьетнам в качестве «безопасной гавани», перенеся производство во Вьетнам, чтобы избежать высоких налогов в Китае? Возможно, но не так определенно, как в прошлом.

Причина в том, что Вьетнам также находится под «прицелом» налоговых мер со стороны США, и даже история о том, что его «называют» страной-«валютным манипулятором», может вернуться. Мы все понимаем, что это всего лишь инструмент, позволяющий потребовать от Вьетнама соглашений о сокращении его торгового профицита с США. Однако эти шаги по-прежнему оказывают давление на торговлю и инвестиции, и только сильная внутренняя сила в сочетании с экономическими реформами может помочь Вьетнаму противостоять этому давлению.

«Капитал» для переговоров должен исходить из внутренней силы, из снижения зависимости от прямых иностранных инвестиций. Как сделать вьетнамский бизнес сильнее и устойчивее — вот ключ к ответу на вопрос: «Что нам делать, если в ближайшем будущем разразится торговая война?»

Внутренняя сила — залог успеха, а также «капитал» переговоров.

Источник: https://baodautu.vn/ong-donald-trump-tai-xuat-nha-trang-thi-truong-hung-phan-va-ap-luc-trong-trung-han-d229667.html

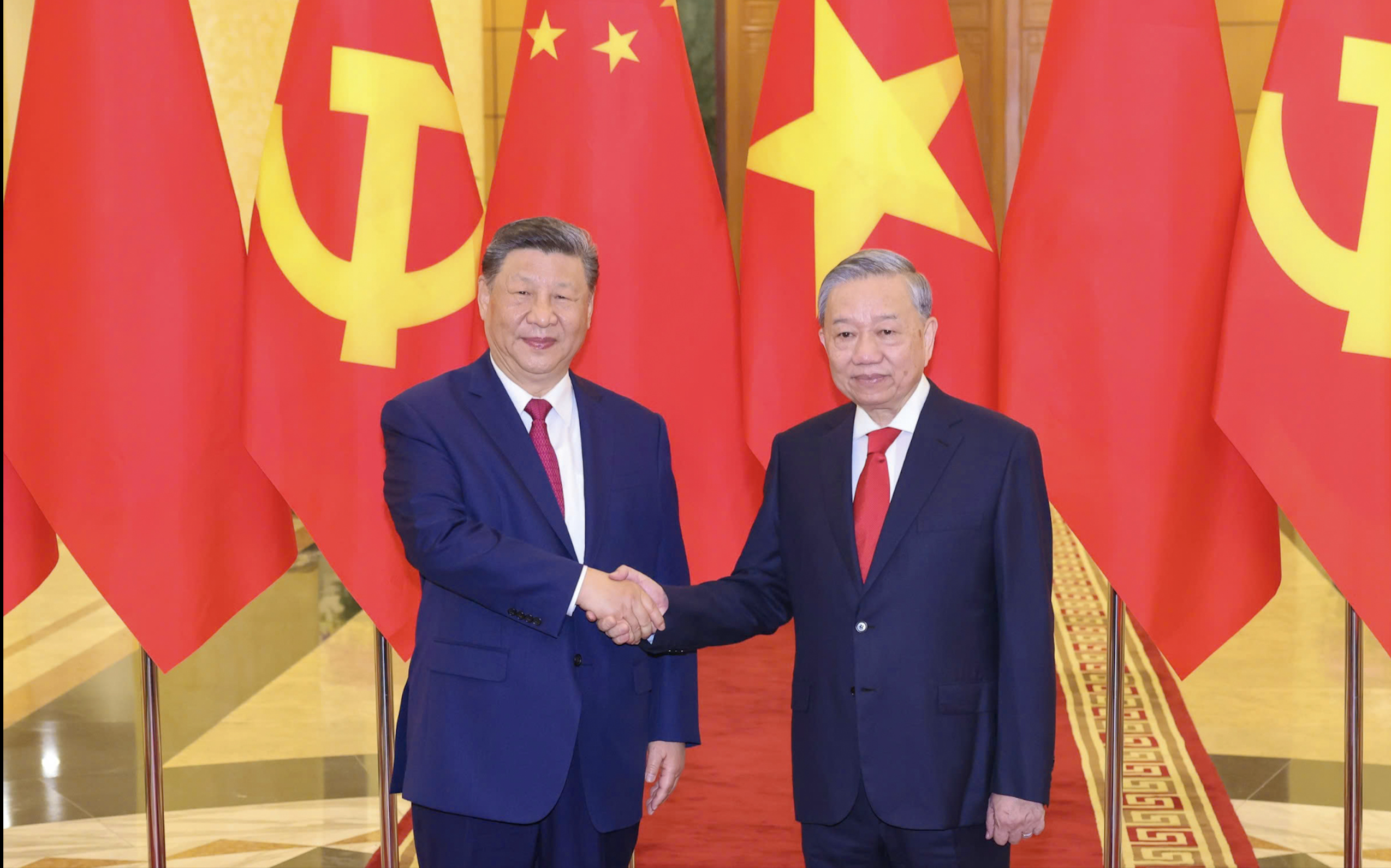

![[Фото] Генеральный секретарь То Лам проводит переговоры с генеральным секретарем и председателем КНР Си Цзиньпином](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/14/b3d07714dc6b4831833b48e0385d75c1)

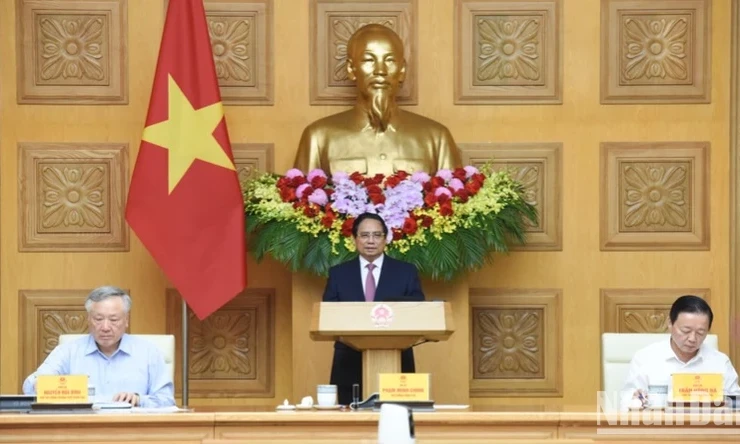

![[Фото] Премьер-министр Фам Минь Чинь председательствует на конференции по рассмотрению хода выполнения резолюции № 18-NQ/TW](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/14/dcdb99e706e9448fb3fe81fec9cde410)

![[Фото] Председатель Национального собрания Чан Тхань Ман встречается с Генеральным секретарем и Председателем КНР Си Цзиньпином](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/14/4e8fab54da744230b54598eff0070485)

![[Фото] Церемония приветствия Генерального секретаря и Председателя КНР Си Цзиньпина, совершающего государственный визит во Вьетнам](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/14/5318f8c5aa8540d28a5a65b0a1f70959)

Комментарий (0)