Skims - công ty của ngôi sao truyền hình thực tế Mỹ Kim Kardashian - được dự báo sắp niêm yết, góp phần vực dậy hoạt động IPO tại Mỹ.

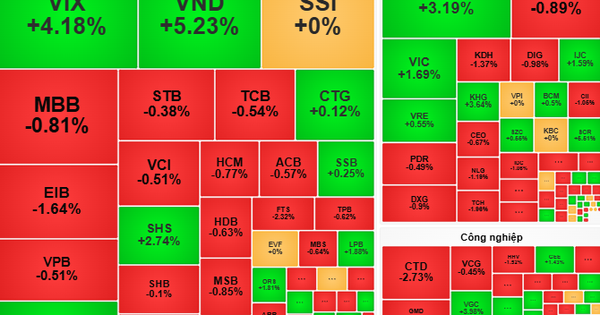

Hôm 19/7, Goldman Sachs cho biết doanh thu mảng ngân hàng đầu tư giảm 20% trong quý II. Lợi nhuận quý trước cũng giảm 58% so với cùng kỳ năm ngoái, xuống 1,2 tỷ USD. "Nhiều hoạt động trong mảng ngân hàng đầu tư đang xuống thấp nhất nhiều thập kỷ. Các khách hàng của chúng tôi đang có tâm lý ngại rủi ro", CEO Goldman Sachs David Solomon cho biết.

Hãng dữ liệu Dealogic cũng cho biết hoạt động giao dịch trên toàn cầu đang xuống thấp nhất hơn một thập kỷ. Ví dụ, IPO trên thị trường chứng khoán gần như biến mất.

Các chuyên gia cho rằng vẫn còn nhiều công ty tốt đang chờ lên sàn. Chỉ là họ không muốn làm người đầu tiên. Một khi sự bế tắc được khai thông, số vụ IPO sẽ diễn ra ồ ạt.

Trên CNN, Ro Sokhi – chuyên gia tại hãng tư vấn UHY cho biết cổ phiếu Cava – một chuỗi nhà hàng Địa Trung Hải - đã tăng hơn 27% từ khi IPO. Tuy nhiên, "Cava không đủ khai thông dòng chảy".

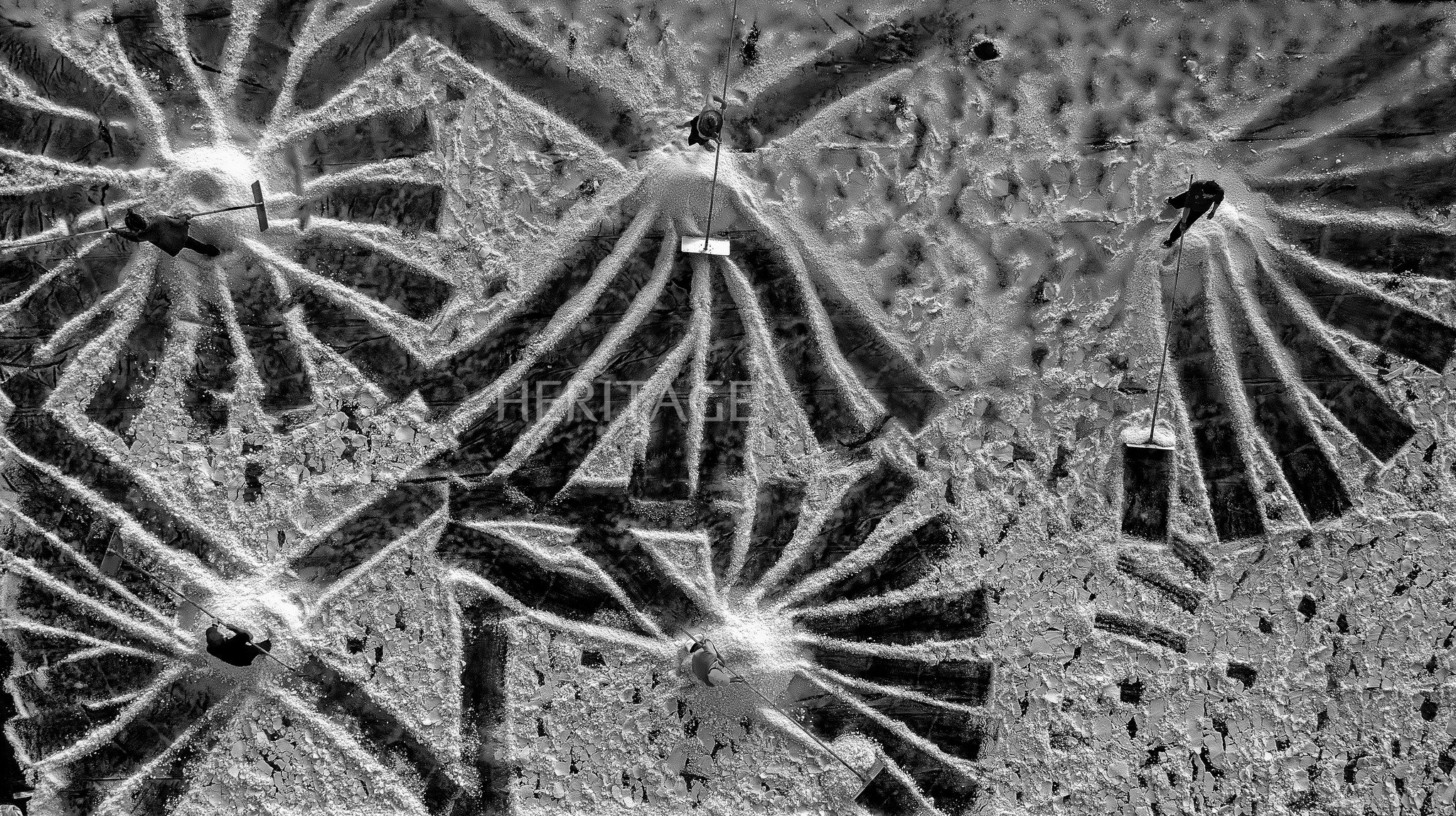

Hy vọng hiện dồn vào Skims – hãng thời trang được Kim Kardashian đồng sáng lập năm 2019. Cô sinh năm 1980 tại Mỹ, được biết đến với chương trình truyền hình thực tế Keeping Up With The Kardashians. Những năm qua, cô nổi tiếng tại Hollywood với hàng trăm triệu người theo dõi qua mạng xã hội. Kim cũng góp mặt trong nhiều bộ phim. Theo Forbes, Kim hiện có tài sản 1,7 tỷ USD.

Kim Kardashian trong một cửa hàng của Skims. Ảnh: Skims

Trong vòng huy động vốn gần nhất, Skims huy động 270 triệu USD, qua đó định giá công ty tại 4 tỷ USD. Tổng cộng, Skims đã gọi vốn được 670 triệu USD trong 4 năm qua.

Wellington Management – công ty nổi tiếng với việc đưa các doanh nghiệp lên sàn – dẫn dắt đợt rót vốn gần nhất vào Skims. Skims gần đây cũng tuyển Giám đốc Tài chính. Đây là dấu hiệu thường thấy của việc sắp IPO.

Trên trang tin tức Dealbook, CEO Skims Jens Grede cho biết các nhà đầu tư quan tâm đến những công ty tiêu dùng như Skims. Vì vậy, IPO là điều công ty này mong muốn. "Trong tương lai, Skims sẽ trở thành một công ty đại chúng", ông nói.

Sokhi cho rằng nếu Skims IPO thành công, "các công ty, giám đốc tài chính và nhà đầu tư sẽ coi đây là tín hiệu rất tích cực". "Nhà đầu tư sẽ nhìn thấy rằng vẫn còn có cơ hội ngoài kia", ông nói. Đây chính là diễn biến của năm 2021 – năm bùng nổ các thương vụ toàn cầu.

Dù vậy, Megan Penick – luật sư tại hãng luật Michelman & Robinson cho rằng các công ty như Skims chưa chắc đã tạo ra làn sóng IPO, nhất là với các doanh nghiệp tập trung vào khoa học – công nghệ vốn không nổi tiếng. "Cho đến khi các nhà đầu tư sẵn sàng mở ví và bớt thận trọng, chúng ta sẽ chưa thể có cơn bão IPO đâu", bà khẳng định.

Hà Thu (theo CNN)

Source link

Bình luận (0)