アンビン商業銀行(ABBank - UPCoM: ABB)の取締役会は、2023年に2度目となる民間債券を発行する計画を承認した。

具体的には、AB銀行は額面1億ドン/債券の民間債券を5兆ドン発行する予定です。債券の期間は1年から5年で、具体的な期間は発行ごとに総裁によって決定されます。

債券は、市場金利および規制の遵守を確保するために、名目金利も総裁および同等の立場によって決定される帳簿形式で発行されます。

これは転換不可債券であり、ワラントはなく、発行者の資産によって担保されていません。債券購入者は、ベトナムの組織(信用機関、外国銀行支店を含む)および法律で定められた外国組織を含むプロの証券投資家です。

発行方法は投資家への直接販売および/または発行代理店経由の販売となります。債券の元本は満期日または AB 銀行が債券を買い戻す日に 1 回支払われます。利息は年1回、毎年支払われます。

債券発行回数は最大10回を予定しており、1回あたりの発行額は最大2兆ドンとなる見込みです。発行部数、冊数、具体的な時期については、総監督が決定します。発売予定日は2023年11月1日~12月31日です。

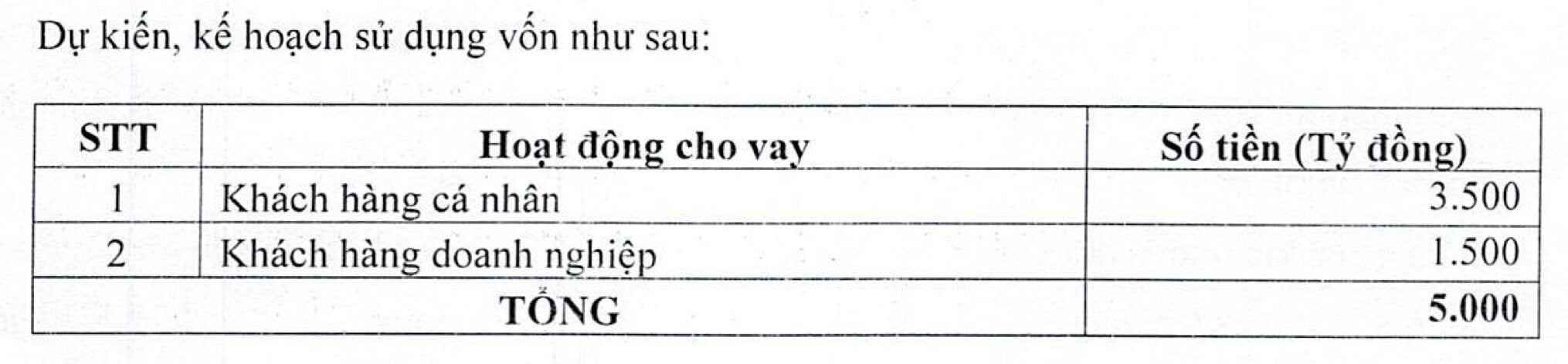

債券発行による収益は、AB銀行が個人および法人の顧客への融資に充てられる予定だ。債券発行により調達した資金の使用期限は、2024年3月31日までとなります。

AB銀行は、そのうち3兆5,000億ベトナムドンを個人顧客への融資に、1兆5,000億ベトナムドンを法人顧客への融資に使用することを計画している。

予定通り支出が行われた場合、一時使用債券の発行により集められた資本は国立銀行およびその他の信用機関に預金されることになります。

これに先立ち、AB銀行の取締役会は8月に、2023年に第1段階で総額6兆ドンの民間債券を発行する計画も承認した。 AB銀行は集めた資本の4兆5000億ベトナムドンを顧客向け融資活動に、1兆5000億ベトナムドンを企業向け融資に使用する予定だ。

トゥ・フオン

[広告2]

ソース

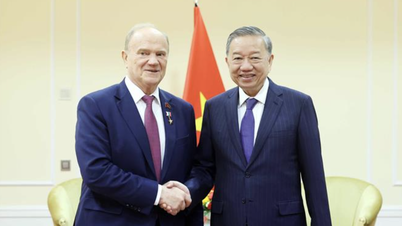

![[写真] ト・ラム事務総長がロシア訪問を終え、ベラルーシへ出発](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/11/0acf1081a95e4b1d9886c67fdafd95ed)

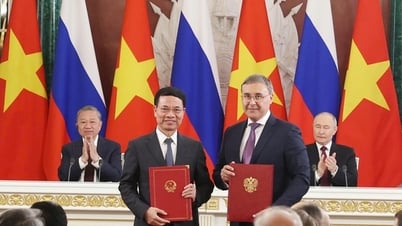

![[写真] ト・ラム書記長がミンスクに到着、ベラルーシへの公式訪問を開始](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/11/76602f587468437f8b5b7104495f444d)

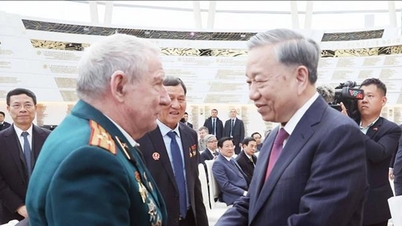

![[写真] ト・ラム書記長がベラルーシのベトナムの友人と会い、感謝の意を表す](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/11/c515ee2054c54a87aa8a7cb520f2fa6e)

コメント (0)