Muchos gastos de viajes de negocios no se incluirán en el ingreso del impuesto sobre la renta personal (PIT) del empleado.

Muchas empresas incurren en gastos para los empleados en viajes de negocios, tales como facturas de teléfono, dietas, gasolina, alojamiento, comida, etc., y no están seguras de si estos gastos deben incluirse en los ingresos tributables del empleado.

Las autoridades fiscales indican que si surgen gastos reales relacionados con las actividades de producción y negocios, cuentan con facturas y documentos legales completos de acuerdo a la normativa y se implementan de acuerdo con la normativa financiera de la empresa o la normativa interna, se contabilizarán como gastos deducibles al momento de determinar la renta gravable.

Si los gastos reales del viaje de negocios de los empleados se ajustan a la normativa, no se incluirán en el ingreso personal tributable del empleado.

En el caso de que la empresa impute gastos de viaje de negocios, gastos de teléfono... por una cantidad superior a la vigente normativa estatal, la parte del gasto que exceda de la imputación establecida deberá integrarse en la base imponible del IRPF.

* En caso de que la empresa envíe a empleados a viajes de negocios (incluidos viajes de negocios nacionales e internacionales), si hay gastos de 20 millones de VND o más o gastos para comprar boletos de avión y estos gastos se pagan con tarjetas bancarias personales , se contabilizarán como gastos deducibles al determinar el ingreso tributable para el impuesto sobre la renta personal si cumplen las siguientes condiciones:

+ Contar con facturas y documentos adecuados emitidos por el proveedor de bienes y servicios.

+ La empresa tiene una decisión o documento que envía a los empleados a viajes de negocios.

+ Las regulaciones financieras o regulaciones internas de la empresa permiten a los empleados pagar gastos de negocio y comprar boletos de avión utilizando una tarjeta bancaria personal y la empresa luego reembolsará al empleado por estos gastos.

El artículo 6 de la Circular Nº 78/2014/TT-BTC (modificado y complementado en la Cláusula 2, Artículo 6 de la Circular Nº 119/2014/TT-BTC y Artículo 1 de la Circular Nº 151/2014/TT-BTC) estipula los gastos deducibles y no deducibles al determinar la renta imponible. En consecuencia, las empresas pueden deducir todos los gastos si cumplen las siguientes condiciones: + Gastos reales incurridos relacionados con la producción y actividades comerciales de la empresa. + Los gastos cuentan con facturas y documentos legales suficientes de acuerdo a lo establecido en la ley. + Gastos si existe factura por compra de bienes o servicios cada vez con un valor de 20 millones de VND o más (incluido el impuesto al valor agregado) al momento de pagar debe tener un documento de pago no monetario. |

[anuncio_2]

Fuente: https://vietnamnet.vn/khoan-chi-cong-tac-phi-nao-khong-tinh-vao-thu-nhap-chiu-thue-thu-nhap-ca-nhan-2374554.html

![[Foto] El Secretario General To Lam recibe al Embajador ruso en Vietnam](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/2/b486192404d54058b15165174ea36c4e)

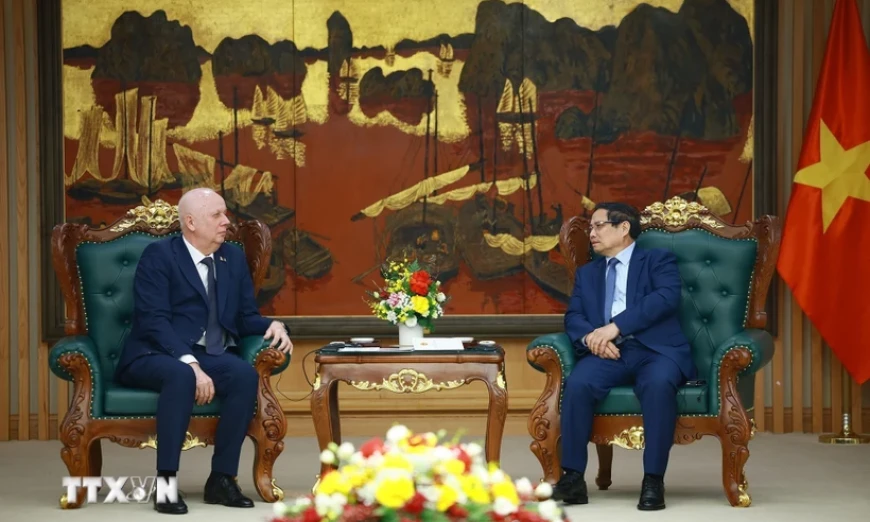

![[Foto] El primer ministro Pham Minh Chinh recibe al director ejecutivo de Standard Chartered Group](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/2/125507ba412d4ebfb091fa7ddb936b3b)

![[Foto] Camarada Khamtay Siphandone, un líder que contribuyó a fomentar las relaciones entre Vietnam y Laos](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/3/3d83ed2d26e2426fabd41862661dfff2)

![[Foto] El Primer Ministro Pham Minh Chinh recibe al Viceprimer Ministro de la República de Bielorrusia, Anatoly Sivak](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/2/79cdb685820a45868602e2fa576977a0)

Kommentar (0)