El Director General de Agribank propuso un mecanismo separado para los bancos comerciales estatales, incluyendo la consideración de proporcionar capital social adicional a Agribank, al menos 10 billones de VND al año, a partir de 2025.

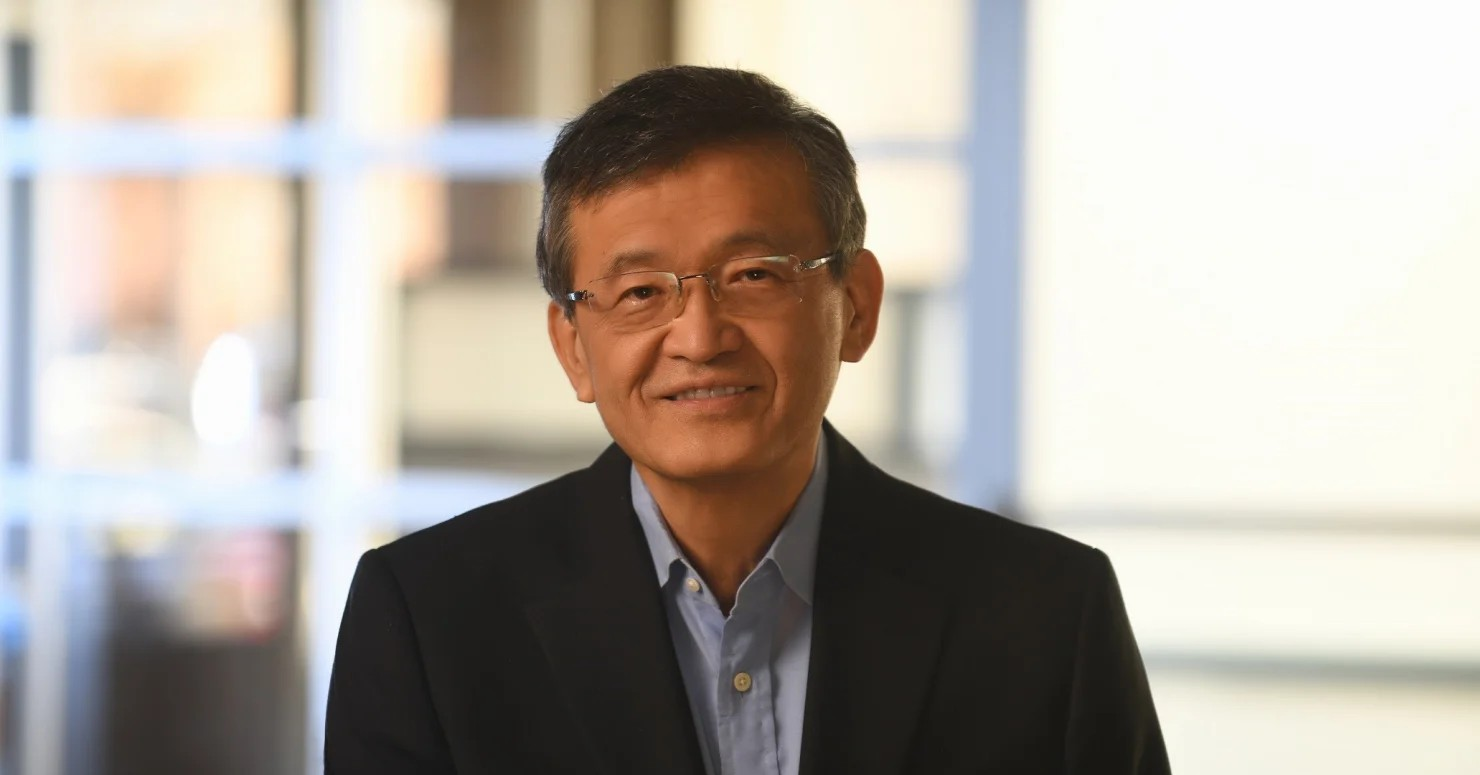

En la reunión del Comité Permanente del Gobierno que trabaja con los bancos comerciales para acelerar, impulsar, promover el crecimiento y controlar la inflación el 11 de febrero, el Director General de Agribank, Pham Toan Vuong, dijo que además del objetivo de la agricultura, las áreas rurales y los agricultores (que representan alrededor del 65% del total de préstamos pendientes), Agribank se centrará en invertir en proyectos clave en transporte y energía renovable.

En este sentido, Agribank continúa manteniendo tasas de interés razonables. Este banco ha implementado rápidamente 9 programas de crédito con una escala de más de 350.000 billones de VND con tasas de interés de préstamos entre 1 y 2 % más bajas que las tasas de interés normales para promover el crecimiento del crédito.

Con una meta de crecimiento crediticio de la industria bancaria de alrededor del 16% en 2025, el Banco Estatal de Vietnam (SBV) ha asignado a Agribank una meta de crecimiento crediticio de casi el 13%, equivalente a un aumento de más de VND 200.000 billones. Según el Director General de Agribank, si la deuda pendiente anual aumenta en 200.000 billones de VND, Agribank necesita agregar entre 15.000 y 17.000 billones de VND en capital social.

Por lo tanto, el Sr. Pham Toan Vuong propuso que la Asamblea Nacional y el Gobierno consideren tener un mecanismo separado para los bancos comerciales con capital estatal, incluyendo la posibilidad de proporcionar capital estatutario adicional a partir de las ganancias reales anuales de Agribank, al menos 10 billones de VND al año, a partir de 2025.

El representante de Agribank también propuso contar pronto con mecanismos y regulaciones adecuadas para el manejo de deudas incobrables y garantías de deudas incobrables, apoyando a las instituciones crediticias para que tengan una base legal para manejar a fondo las deudas incobrables.

Mientras tanto, la Sra. Nguyen Thi Phuong Thao, Vicepresidenta Permanente del HDBank, recomendó que el Gobierno y el Banco Estatal promuevan el desarrollo del mercado de capitales, reduzcan la presión sobre el crédito bancario y apoyen el crecimiento a largo plazo; estabilizar los tipos de interés, apoyar el crédito para programas prioritarios; Gestión flexible del tipo de cambio para promover las exportaciones.

La multimillonaria vietnamita dijo que después de reunirse con el presidente estadounidense Donald Trump el mes pasado, HDBank y sus socios se están coordinando para implementar contratos por un valor de 48 mil millones de dólares con importantes corporaciones estadounidenses y negociando para aumentarlos a 64 mil millones de dólares, creando 500.000 empleos.

Ella compartió que para contribuir a promover el programa nacional de transformación digital, HDBank ha establecido y apoyado la operación de un fondo de inversión en IA y Blockchain para construir productos tecnológicos "Make in Vietnam"; fuentes de financiación disponibles para las empresas, priorizando los campos de semiconductores y alta tecnología.

En cuanto al representante de TPBank, el presidente de la junta directiva, Do Minh Phu, dijo que este banco ha participado en muchos proyectos como autopistas, contribuyendo a que el país tenga 3.000 km de carreteras este año.

Recientemente, TP Bank firmó un contrato de crédito por 2,4 mil millones de VND para el proyecto BOT de la autopista Huu Nghi - Chi Lang y lo desembolsará esta semana.

El representante de TPBank propuso reducir gradualmente y eventualmente eliminar la gestión de los objetivos de crecimiento del crédito para cada institución crediticia y, al mismo tiempo, creyó que el objetivo de crecimiento del crédito para toda la industria del 16% en 2025 establecido por el Banco Estatal es completamente factible.

Sobre este tema, el vicegobernador permanente Dao Minh Tu dijo que el Banco Estatal ajustará de manera proactiva y rápida el objetivo de crecimiento del crédito para las instituciones crediticias en función de los desarrollos macroeconómicos y las situaciones reales sin necesidad de solicitudes escritas de las instituciones crediticias.

En 2025, este organismo continuará aplicando la política monetaria de manera proactiva, flexible, oportuna, eficaz y en estrecha, sincrónica, armoniosa y coordinada coordinación con la política fiscal y otras políticas macroeconómicas, contribuyendo a apoyar el crecimiento económico, estabilizar la macroeconomía y controlar la inflación.

[anuncio_2]

Fuente: https://vietnamnet.vn/dai-gia-ngan-hang-kien-nghi-bo-sung-von-dieu-le-hang-nam-toi-thieu-10-000-ty-2370370.html

Kommentar (0)