Die Regierung hat gerade das Dekret Nr. 44/2023/ND-CP erlassen, das die Politik der Mehrwertsteuersenkung gemäß der Resolution Nr. 101/2023/QH15 vom 24. Juni 2023 der Nationalversammlung festlegt.

Im Dekret wird die Senkung der Mehrwertsteuer klar formuliert:

1. Senkung der Mehrwertsteuer auf Waren- und Dienstleistungsgruppen, die derzeit einem Steuersatz von 10 % unterliegen, mit Ausnahme der folgenden Waren- und Dienstleistungsgruppen:

a) Telekommunikation, Finanzaktivitäten, Bankwesen, Wertpapiere, Versicherungen, Immobiliengeschäft, Metalle und vorgefertigte Metallprodukte, Bergbauprodukte (ausgenommen Kohlebergbau), Koks, raffiniertes Erdöl, chemische Produkte. Einzelheiten sind im Anhang I zu diesem Erlass aufgeführt.

b) Waren und Dienstleistungen, die der besonderen Verbrauchsteuer unterliegen. Einzelheiten sind im Anhang II zu dieser Verordnung aufgeführt.

c) Informationstechnologie gemäß dem Informationstechnologiegesetz. Einzelheiten siehe Anhang III zu dieser Verordnung.

d) Die Mehrwertsteuersenkung für alle in Absatz 1 dieses Artikels genannten Waren- und Dienstleistungsarten wird einheitlich auf den Stufen der Einfuhr, Produktion, Verarbeitung und Handelsgeschäfte angewendet.

Für verkaufte Kohleprodukte (einschließlich Kohle, die abgebaut und dann vor dem Verkauf nach einem geschlossenen Verfahren gesiebt und klassifiziert wird) gilt eine Mehrwertsteuerermäßigung.

Für die in Anhang I dieser Verordnung aufgeführten Kohleprodukte besteht in anderen Phasen als der Förderung und dem Verkauf kein Anspruch auf eine Mehrwertsteuerermäßigung.

Auch Unternehmen und Wirtschaftsgruppen, die einen geschlossenen Verkaufsprozess durchführen, unterliegen einer Mehrwertsteuerermäßigung auf verkaufte Kohleprodukte.

Falls die in den Anhängen I, II und III dieses Dekrets aufgeführten Waren und Dienstleistungen nicht der Mehrwertsteuer unterliegen oder gemäß den Bestimmungen des Mehrwertsteuergesetzes einer Mehrwertsteuer von 5 % unterliegen, gelten die Bestimmungen des Mehrwertsteuergesetzes und es wird keine Mehrwertsteuerermäßigung gewährt.

|

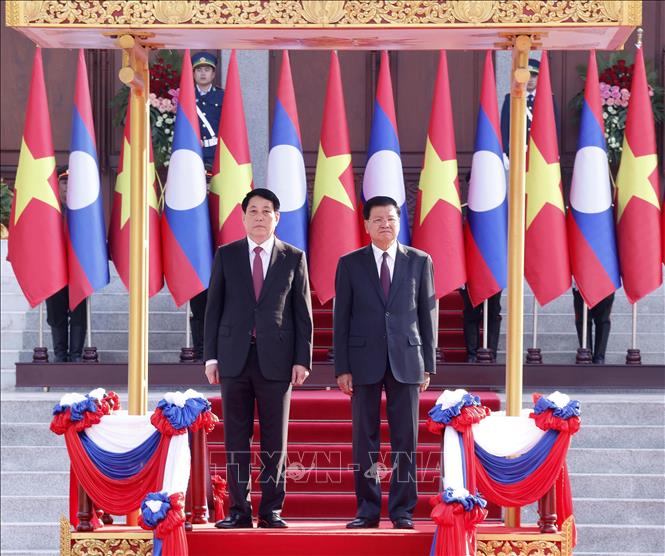

| Illustrationsfoto/VNA |

2. Mehrwertsteuersenkung

a) Unternehmen, die die Mehrwertsteuer nach der Abzugsmethode berechnen, wenden auf die in Absatz 1 dieses Artikels genannten Waren und Dienstleistungen einen Mehrwertsteuersatz von 8 % an.

b) Unternehmen (einschließlich privater Unternehmen und Einzelunternehmen), die die Mehrwertsteuer nach der Prozentmethode auf der Grundlage der Einnahmen berechnen, haben Anspruch auf eine Ermäßigung des Prozentsatzes für die Berechnung der Mehrwertsteuer um 20 %, wenn sie Rechnungen für Waren und Dienstleistungen ausstellen, für die gemäß Absatz 1 dieses Artikels eine Mehrwertsteuerermäßigung gewährt werden kann.

3. Durchführungsordnung und -verfahren

a) Für Unternehmen im Sinne von Buchstabe a) Satz 2 ist bei der Erstellung von Mehrwertsteuerrechnungen für die Lieferung von Waren und Dienstleistungen, die der Mehrwertsteuerermäßigung unterliegen, in der Zeile mit dem Mehrwertsteuersatz der Wert „8 %“ anzugeben. Mehrwertsteuer; Gesamtbetrag, den der Käufer zahlen muss.

Auf Grundlage der Mehrwertsteuerrechnung erklären Unternehmen, die Waren und Dienstleistungen verkaufen, die Ausgangsmehrwertsteuer, Unternehmen, die Waren und Dienstleistungen kaufen, erklären den Vorsteuerabzug entsprechend dem auf der Mehrwertsteuerrechnung ausgewiesenen ermäßigten Steuerbetrag.

b) Für die in Punkt b, Satz 2 genannten Unternehmen gilt: Wenn sie Verkaufsrechnungen für die Lieferung von Waren und Dienstleistungen ausstellen, für die eine Mehrwertsteuerermäßigung gilt, tragen Sie in der Spalte „Gesamtbetrag“ den Betrag der Waren und Dienstleistungen vor der Ermäßigung vollständig ein. Tragen Sie in der Zeile „Gesamtbetrag der Waren und Dienstleistungen“ den um 20 % des Umsatzprozentsatzes verminderten Betrag ein und vermerken Sie: „Ermäßigt … (Betrag) entsprechend 20 % des Prozentsatzes zur Berechnung der Mehrwertsteuer gemäß Beschluss Nr. 101/2023/QH15“.

4. Wendet das in Punkt a, Satz 2 genannte Unternehmen beim Verkauf von Waren und der Erbringung von Dienstleistungen unterschiedliche Steuersätze an, muss auf der Mehrwertsteuerrechnung der in Satz 3 genannte Steuersatz für jede Ware und Dienstleistung klar ausgewiesen sein.

Verkauft das in Punkt b Absatz 2 genannte Unternehmen Waren oder erbringt es Dienstleistungen, muss die in Absatz 3 dieses Artikels genannte Rabatthöhe auf der Verkaufsrechnung klar ausgewiesen sein.

5. Falls ein Unternehmen eine Rechnung ausgestellt und gemäß dem Steuersatz oder Prozentsatz zur Berechnung der Mehrwertsteuer erklärt hat, der gemäß den Bestimmungen dieses Dekrets nicht ermäßigt wurde, behandeln der Verkäufer und der Käufer die ausgestellte Rechnung gemäß den Bestimmungen des Gesetzes über Rechnungen und Dokumente. Auf Grundlage der bearbeiteten Rechnung erklärt und korrigiert der Verkäufer die Umsatzsteuer, der Käufer erklärt und korrigiert die Vorsteuer (sofern vorhanden).

Dieses Dekret gilt vom 1. Juli 2023 bis zum 31. Dezember 2023.

THANH HAI

[Anzeige_2]

Quelle

![[Foto] Generalsekretär To Lam empfängt den philippinischen Botschafter Meynardo Los Banos Montealegre](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/24/6b6762efa7ce44f0b61126a695adf05d)

![[Foto] Befreiung des Truong Sa-Archipels – Eine strategische Meisterleistung bei der Befreiung des Südens und der Vereinigung des Landes](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/25/d5d3f0607a6a4156807161f0f7f92362)

![[Foto] Präsident Luong Cuong trifft sich mit dem Vorsitzenden der laotischen Nationalversammlung, Xaysomphone Phomvihane](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/25/dd9d8c5c3a1640adbc4022e2652c3401)

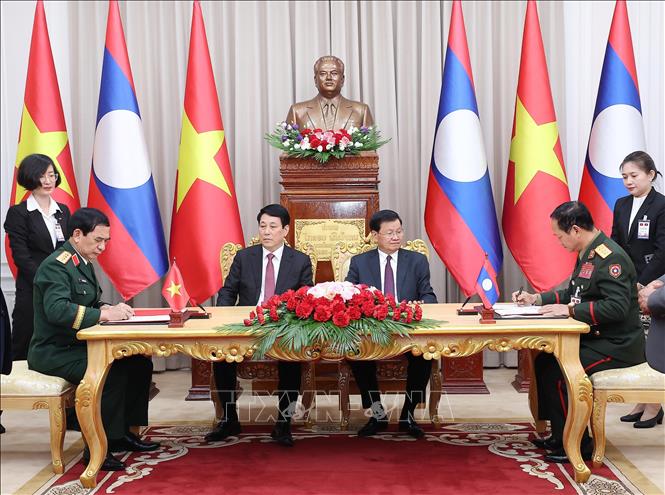

![[Foto] Präsident Luong Cuong führt Gespräche mit dem laotischen Generalsekretär und Präsidenten Thongloun Sisoulith](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/24/98d46f3dbee14bb6bd15dbe2ad5a7338)

Kommentar (0)