وينصح الخبراء بتقييم التكاليف والدخل والأهداف المالية وقدرتك على المخاطرة بعناية قبل تخصيص 10 مليارات دونج كرأس مال استثماري للتقاعد.

عمري 54 سنة ومتقاعد للتو. عندما كنت صغيراً، بالإضافة إلى العمل مقابل راتب، كنت أكسب أموالاً إضافية من القروض الشخصية. عندما كان لدي مال إضافي، اشتريت الذهب لتخزينه. لقد حاولت في السنوات الأخيرة الاستثمار في الأراضي. حتى الآن، أملك أكثر من 10 مليارات دونج، ناهيك عن قطعتي أرض في عاصمة المقاطعة يبلغ سعر السوق لكل منهما حوالي 3 مليارات دونج.

منذ فترة، استثمرت مبلغًا صغيرًا من المال في الأسهم، ولكن بسبب نقص المعرفة والجهد في مراقبة السوق، خسرت أكثر من 50%. لقد كنت خائفة لذلك قمت بسحب كل أموالي. الآن لا أعرف حقًا ماذا أفعل بخلاف إيداعه في البنك، ولكنني أجد سعر الفائدة منخفضًا للغاية.

وفقا للخبراء، كيف يمكنني استثمار 10 مليار دونج للحصول على المزيد من المال من أجل شيخوخة مريحة لي ولزوجي (كلاهما لديه معاشات تقاعدية وتأمين). إذا كان هناك أي فائض، فسوف أستخدمه كرأس مال لدعم طفليّ عندما يرغبان في بدء عمل تجاري.

دينهدينه1969

يجلس شخصان مسنان يشاهدان الجهاز اللوحي في المنزل. الصورة: فريبيك

مستشار:

إن ضمان الأمن المالي في التقاعد أمر مهم للغاية. متوسط العمر المتوقع للشعب الفيتنامي اليوم هو حوالي 75 عامًا، وربما أعلى. لذلك، عليك أن تستعد مالياً لتستمتع بشيخوخة مريحة لمدة 25-30 عاماً أخرى على الأقل.

ويجب علينا أيضًا تحديد هذا باعتباره استثمارًا للتقاعد، لذا نحتاج إلى دراسة وتقييم الوضع والاحتياجات المالية للتقاعد قبل تخصيص رأس المال لمحفظة الاستثمار. وهنا العوامل التي ينبغي أخذها في الاعتبار.

النفقات

ستشمل نفقات التقاعد: الرعاية الصحية، والسفر والتواصل الاجتماعي، ونفقات المعيشة. ستعتمد تكاليف الرعاية الصحية على ما إذا كان لديك تأمين على الحياة مع منتجات إضافية، وما إذا كان لديك تأمين صحي إضافي، وتاريخك وحالتك الصحية. عندما تكون لدينا آليات جيدة لحماية الصحة، فإن كمية الأموال التي ننفقها على الصحة سوف تنخفض والعكس صحيح.

ستكون تكاليف السفر والاتصالات أعلى. لأنك في هذا الوقت سوف تقضي وقتًا أطول لنفسك، وستكون بحاجة إلى التواصل مع الأصدقاء القدامى، والأصدقاء من نفس عمرك عندما تقل علاقات العمل عند التقاعد.

لن تكون تكلفة المعيشة في التقاعد مرتفعة للغاية، حيث لم يعد معظمنا يتحمل عبء تربية الأطفال وإرسالهم إلى المدرسة. ومع ذلك، لا يزال يتعين أخذ التضخم في نمط الحياة في الاعتبار، حيث أن عقلية الاستمتاع بالشيخوخة والرغبة في إنفاق المزيد على الذات أكثر من ذي قبل سوف تتسبب في زيادة العديد من النفقات على مستوى أعلى.

دخل

عندما تتقاعد، بالإضافة إلى الدخل السلبي من المعاشات التقاعدية، والفوائد من ودائع الادخار، ودخل الإيجار من المنازل أو الأراضي، فأنت بحاجة إلى معرفة ما هي مصادر الدخل النشط الأخرى التي لديك ومدى استقرار هذا الدخل؟ يمكن أن يشمل الدخل النشط الترجمة والاستشارات والتدريس وكتابة الكتب والأعمال التجارية عبر الإنترنت أو أي وظيفة مناسبة لسن التقاعد، مما يجلب الفرح في الحياة بالإضافة إلى توليد الدخل.

إذا كان إجمالي دخلك مستقراً، فلن تحتاج إلى تخصيص الاستثمارات لقطاعات الأصول ذات الأداء المرتفع أو العائدات المتقلبة لأنها تأتي مع مخاطر عالية. إن وجود مصدر ثابت للدخل من شأنه أن يقلل الضغوط عليك عند الاستثمار، كما سيجلب لك الفرح ويزيد من التواصل عند التقاعد.

الأهداف المالية والإرث للأطفال

يجب عليك الإجابة على الأسئلة التالية: ما هي أهدافك المالية القصيرة والمتوسطة والطويلة المدى؟ هل تخطط للقيام برحلة عبر البلاد أو رحلة طويلة الأمد إلى الخارج كل عام؟ عندما تتزوج أو يكبر أطفالك، ما الذي تخطط لمنحهم إياه؟

هل لديك أيضًا أي تعديلات أخرى على مسكنك الحالي أو نمط حياتك، مثل تغيير السيارات أو تجديد منزلك؟ كيف تخططين لإعداد الميراث لطفليك؟ هل تخطط لدعم أطفالك أو أحفادك ماليًا في حياتهم اليومية؟

تحمل المخاطر

وهذا مقياس لتقييم مدى استعداد المستثمرين لقبول المخاطر والفوائد التي تجلبها. سيساعدك هذا على تحديد قراراتك الاستثمارية بدلاً من اتخاذ قرارات عاطفية. إن الأرباح المرتفعة سوف تسير جنباً إلى جنب مع المخاطر العالية، والعكس صحيح، عندما يكون الاستثمار في المنطقة الآمنة، فإن الأرباح لن تكون مرتفعة.

خطة الطوارئ المالية

قبل الاستثمار، عليك إنشاء صندوق احتياطي لتغطية نفقات المعيشة لمدة تتراوح بين 6 إلى 12 شهرًا، وتوفير مبلغ لمدة شهر واحد لتغطية النفقات غير المتوقعة والنفقات الطبية.

وسوف يعتمد مستوى الدعم على الدخل واستقراره. إذا لم تقم بإعداد صندوق احتياطي، فعندما تحتاج إلى المال، سيكون عليك بيع الأصول بسرعة بأسعار منخفضة، ولن تكون كفاءة الاستثمار كما هو متوقع. بالإضافة إلى ذلك، يجب أن يكون لديك خطط طوارئ للسيناريوهات السلبية التي تتطلب منك تعديل دخلك ونفقاتك وفقًا لذلك (انخفاض أو زيادة بنسبة 30٪).

بناءً على نتائج التقييم المذكورة أعلاه، سوف تكون قادرًا على تخصيص رأس المال لمحفظة استثمارية . في ظل عدم توفر معلومات كاملة عن وضعك المالي واحتياجاتك التقاعدية للمراجعة والتقييم، لا أستطيع إلا مشاركة بعض الملاحظات حول التخصيص لغالبية العملاء المتقاعدين على النحو التالي.

أولا، من الضروري تنويع المنتجات الاستثمارية، بما في ذلك الادخار، والعقارات للإيجار، والاستثمار في الصناديق المفتوحة. سيساعدك هذا على توزيع المخاطر وتحسين أداء عائد محفظتك الاستثمارية.

لدي بعض الملاحظات حول العقارات الاستثمارية. ستكون أسعار الفائدة على الودائع في البنوك الصغيرة أعلى من أسعار الفائدة على الودائع في البنوك الكبيرة. وتتراوح أسعار الفائدة الحالية بين 8.5% إلى 9.5% سنويا، مع عوائد جيدة ومخاطر منخفضة مقارنة بقنوات الاستثمار الأخرى. كلما كانت قيمة الشقة أصغر، كلما كان العائد الإيجاري أعلى. ومع ذلك، يجب عليك شراء الشقق التي تم تسليمها منذ أقل من 5 سنوات فقط لضمان نمو سعر الشقة. تتمتع المنازل المعروضة للإيجار بأداء إيجاري أقل من الشقق، ولكن في المقابل، سيكون نمو الأسعار أكثر استقرارًا وأفضل.

مع وجود صناديق مفتوحة تعمل في السوق، يعد هذا شكلاً من أشكال الاستثمار السلبي في سوق الأوراق المالية. ومع ذلك، يجب عليك استثمار ما يصل إلى 10% كحد أقصى من إجمالي قيمة الأصول ودورة الاستثمار لهذا الأصل متوسطة الأجل، من 5 إلى 7 سنوات.

بالإضافة إلى ذلك، قبل أن تقرر الاستثمار، عليك أن تفهم المنتجات، ودورة الاستثمار لكل منتج، وتقلبات الأرباح، وسيولتها، وإجراءات الاستثمار، والضرائب والرسوم ذات الصلة. افهم حتى لا تستثمر عاطفياً، بل ضع خطة محددة.

وأخيرًا، عليك إنشاء خطة مالية شاملة لفترة تقاعدك، أي ما يعادل الثلاثين عامًا القادمة، وذلك من خلال إنشاء تدفق نقدي بمرور الوقت، طوال دورة حياتك المتوقعة. تتضمن هذه الخطة مصادر الدخل على مدار السنوات، مع الأخذ في الاعتبار إمكانية نمو الدخل؛ احتياجات الإنفاق الشخصي، مع الأخذ في الاعتبار التضخم وتضخم نمط الحياة على التوالي في فترات محددة؛ أهداف أخرى ذات صلة؛ تتبع وتحديث النتائج وحالة الاستثمار ونمو الأصول.

عندما يكون لديك فهم واضح وصورة شاملة لوضعك المالي في فترة التقاعد، ستكون أكثر ثقة وستستمتع بالتقاعد على أكمل وجه. يمكنك أيضًا طلب المساعدة من خبير في التخطيط المالي الشخصي لمساعدتك في بناء خطة تقاعد مفصلة ودقيقة.

تران ثي ماي هان

خبير التخطيط المالي الشخصي في FIDT

[إعلان 2]

رابط المصدر

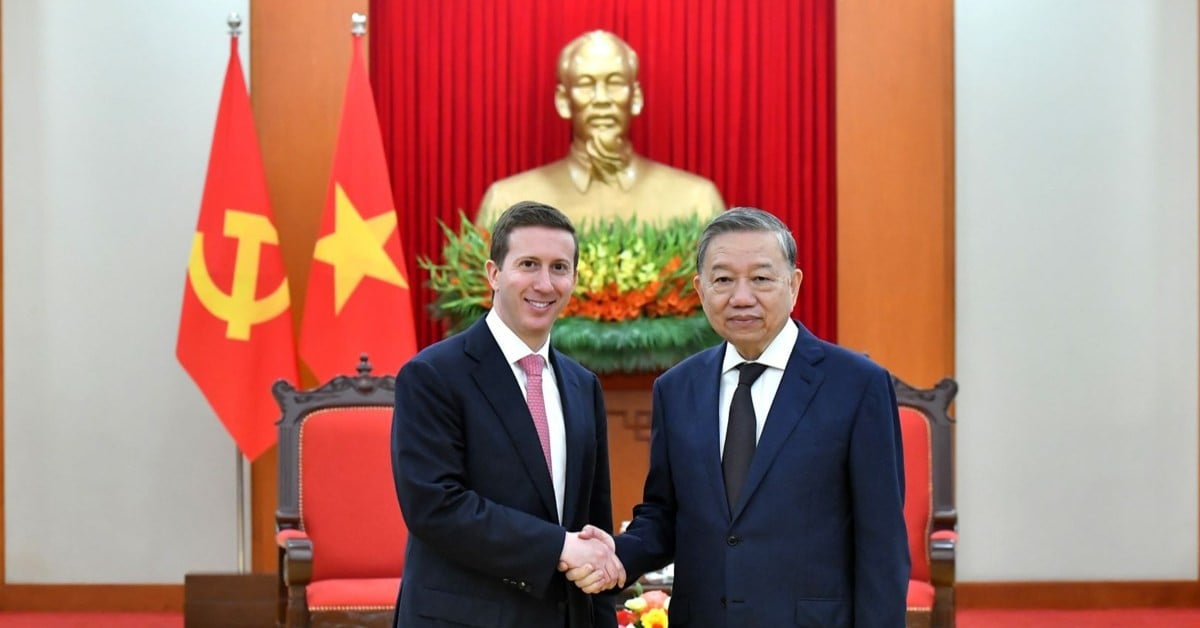

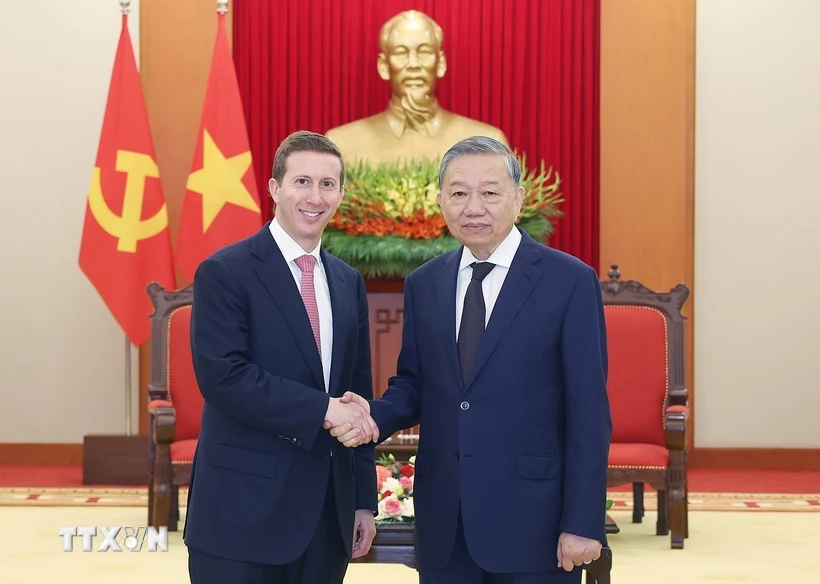

![[صورة] رئيس الوزراء فام مينه تشينه يستقبل السيد جيفري بيرلمان، الرئيس التنفيذي لمجموعة واربورغ بينكوس (الولايات المتحدة الأمريكية)](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/18/c37781eeb50342f09d8fe6841db2426c)

![[تحديث] بروفة عرض 30 أبريل في شارع لي دوان أمام قصر الاستقلال](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/18/8f2604c6bc5648d4b918bd6867d08396)

تعليق (0)