은행들이 비생명보험 채널을 통해 건강보험을 판매하는 쪽으로 전환하는 반면, 생명보험 회사들은 더 이상 방카슈랑스에 관심을 두지 않습니다. 그 이유는 사업 여건이 예전과 다르기 때문입니다.

테크콤뱅크와 매뉴라이프베트남은 10월 14일부터 은행 채널(방카슈랑스)을 통한 생명보험 상품 판매를 공식적으로 중단해 주목을 받고 있다.

Techcombank는 15년 계약을 8년 일찍 종료함으로써 파트너에게 1조 8,000억 VND를 보상하기로 합의했습니다. 은행 관계자에 따르면, 협력 종료는 보험업 환경의 변화로 인한 것이라고 한다.

이와 함께 테크콤은행은 11%(550억 동)을 출자해 테크콤비생명보험 주식회사(TechcomInsurance)를 설립하기로 했으며, 자본금은 5,000억 동으로 다음 달 중순부터 운영을 개시할 예정이다.

2023년, 안빈은행(ABBank)은 2031년까지의 계약기간에도 불구하고 2022년에 FWD Insurance와의 협력을 종료하기 위해 2,404억 동을 지불해야 했다고 밝혔습니다. 2022년, ABBank의 보험 사업 수익은 전례 없는 최저치인 45억 동에 그쳐 88.9% 감소했습니다.

ABBank는 분리된 길을 간 직후, Dai-ichi Life Insurance Vietnam과 전략적 협력 계약 체결을 발표했습니다. 위의 이야기는 영구적인 파트너는 없고, 영구적인 이익만 있다는 것을 증명합니다.

Manulife Vietnam 사례로 돌아가서, 보험 업계의 이 "거대 기업"은 특히 보험 판매 프로세스에 새로운 기술을 적용하여 모든 것을 더 투명하게 만드는 것을 통해 고객의 신뢰를 회복하려고 노력하고 있습니다. 하지만 이 사업은 방카슈랑스 채널에서는 불리한 입장에 있습니다.

2015년부터 현재까지 회사는 SCB Bank(2015), Techcombank(2017), VietinBank(2020) 등 보험 유통 파트너를 연이어 확보했습니다.

Bancassurance는 Manulife Vietnam이 이 서비스 시장을 선도하는 데 도움이 되었습니다. 지금까지 SCB와의 협력 종료를 공식적으로 발표한 적은 없지만, Manulife Vietnam의 웹사이트에 따르면 16년 계약을 맺은 VietinBank만이 은행 파트너로 남아 있는 것으로 나타났습니다.

테크콤뱅크는 보험 판매 서비스 수익에 대한 자세한 내용을 공개하지 않은 채 2024년 첫 9개월 동안 서비스 수수료 수익이 약 8조 3,000억 동이었으며, 주로 투자 은행 서비스 수수료와 보험 수수료에서 발생했다고 밝혔습니다. 이는 생명보험 시장이 가장 어려운 시기에도 은행이 여전히 보험을 효과적으로 활용하고 있음을 보여줍니다.

Techcombank가 최근 발표한 바에 따르면, 2022년 Manulife로부터 받은 보험 계약 수수료는 1조 7,500억 VND로, 2021년 대비 12.34% 증가했습니다.

방카슈랑스 부문의 수익 측면에서 구체적인 수치는 공식적으로 발표되지 않았지만, 군사은행(MB) 대표에 따르면, MB는 2024년 2분기 말까지 이 부문에서 시장 1위에 올랐으며, 작년 같은 기간에는 상위 5위에 그쳤습니다.

MB는 현재 Military Insurance(MIC, 비생명보험)와 MB Ageas Life Insurance라는 두 개의 보험 회사를 직접 소유하고 있습니다. 이 두 회사는 매년 세전 이익의 약 20%를 MB의 통합 이익에 기여합니다.

방카슈랑스: 아직도 좋은가요?

은행이 비생명보험회사를 직접 소유하는 모델이 점차 트렌드가 되고 있습니다. 예를 들어, VPBank는 AIA Vietnam Life Insurance의 독점적 파트너일 뿐만 아니라, 2022년 11월에는 정관 자본금의 98%를 소유함으로써 OPES Insurance(비생명보험 회사)를 인수했습니다.

LPBank는 2024년 2월부터 Xuan Thanh Insurance를 공식적으로 인수하고 이름을 LPBank Insurance로 변경했습니다.

Techcombank는 Techcom Non-Life Insurance Company(TCGIns)를 설립하기 위해 자본금 11%를 투자했습니다.

또한 Agribank, BIDV, VietinBank, Vietcombank 등 주요 은행은 모두 비생명보험 회사를 소유하고 있습니다.

재무부가 2023년 7월에 발표한 4개 생명보험사(Prudential, MB Ageas, BIDV Metlife, Sunlife)의 방카슈랑스 채널을 통한 검사 결과에 따르면, 은행을 통한 보험 유통 채널이 생명보험 계약 수와 신규 보험료 수입의 최대 50%를 차지하는 것으로 나타났습니다. 하지만 강요로 인해 1년 이후 고객 취소율이 70%에 달합니다.

보험 전문가는 은행이 자체적으로 생명보험을 판매하는 것은 쉽지 않다고 말했습니다. 매우 복잡한 운영 및 평가 시스템이 필요하기 때문입니다. 생명보험 회사들은 더 이상 은행 채널을 통해 상품을 유통하는 데 관심이 없습니다.

이전에는 생명보험사들이 시장 점유율과 관계없이 은행과 계약을 맺었기 때문에 높은 수수료를 지불했고, 이로 인해 계약 내용이 불분명하거나 심지어 은행에 구속력이 있는 KPI조차 없었습니다. 이제 사업 환경이 바뀌고 보험업법도 개정되어 은행과 협력하려는 기업은 KPI 조항을 신중하게 고려해야 합니다.

하지만 이 조항을 현재의 낮은 1년 고객 유지율에 적용한다면, 해당 기업이 스스로 손실을 감수하지 않는 한 어떤 은행도 감히 이 조항에 서명하지 않을 것입니다."라고 전문가는 말했습니다.

VietNamNet과의 인터뷰에서 한 은행 전문가는 건강보험 상품이 생명보험 못지않게 은행에 수익을 가져다준다고 말했습니다. 은행을 통해 생명보험에 가입한 고객 중 상당수는 1년 후에 자동으로 포기합니다.

"은행이 건강보험을 판매한다는 것은 스스로 잔돈을 챙기는 것과 마찬가지입니다. 생명보험을 판매하면 은행은 수천억 동(약 1조 2천억 원)의 선불 수수료를 한꺼번에 받을 수 있습니다. 10년 동안 5조 동(약 1조 2천억 원)의 선불 수수료를 한꺼번에 받는 것은 은행이 5천 명의 직원에게 매달 1천만 동(약 1천억 원)의 건강보험료를 부과하는 KPI를 강요하는 것보다 훨씬 더 매력적입니다."라고 이 전문가는 분석했습니다.

[광고_2]

출처: https://vietnamnet.vn/moi-duyen-ngan-hang-bao-hiem-dut-ganh-khi-banh-khong-con-ngot-2335716.html

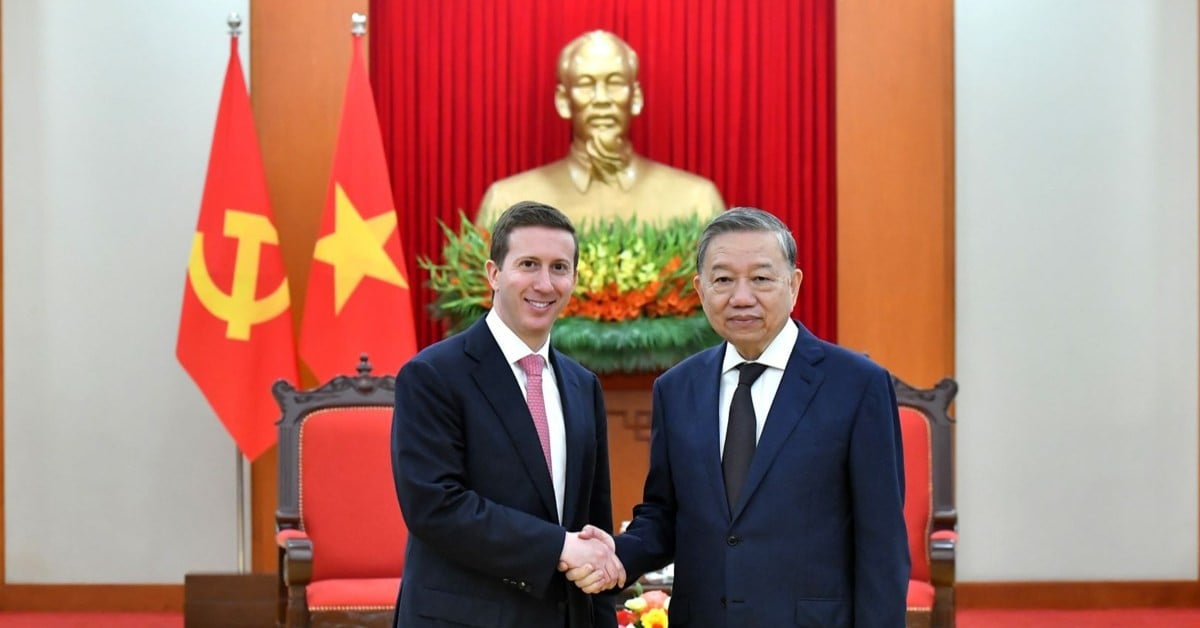

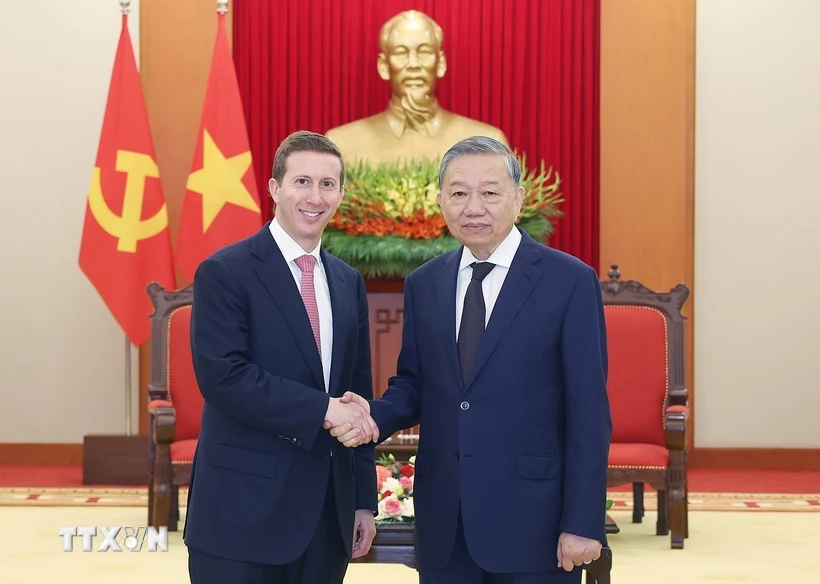

![[사진] 팜 민 찐 총리, 워버그 핀커스 그룹(미국) CEO 제프리 펄먼 씨 접견](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/18/c37781eeb50342f09d8fe6841db2426c)

![[업데이트] 4월 30일 독립궁 앞 르주안 거리에서 퍼레이드 리허설](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/18/8f2604c6bc5648d4b918bd6867d08396)

댓글 (0)