កំណត់ចំណាំរបស់អ្នកនិពន្ធ៖

ពន្ធលើប្រាក់ចំណូលផ្ទាល់ខ្លួនបច្ចុប្បន្នបានបង្ហាញពីចំណុចខ្វះខាតជាច្រើន។ នោះគឺជាកម្រិតកាត់បន្ថយគ្រួសារលែងសមស្របជាមួយនឹងការប្រែប្រួលជាបន្តបន្ទាប់នៃកម្រិតតម្លៃទូទៅ អត្រាពន្ធច្រើនពេក មិនបានគណនាត្រឹមត្រូវ និងគ្រប់គ្រាន់សម្រាប់គ្រួសារអាជីវកម្ម (ជាពិសេសការលក់តាមអ៊ីនធឺណិត)...

ទោះយ៉ាងណាក៏ដោយ វានឹងចំណាយពេលរហូតដល់ឆ្នាំ 2026 សម្រាប់ច្បាប់ពន្ធលើប្រាក់ចំណូលផ្ទាល់ខ្លួនដែលនឹងត្រូវបានធ្វើវិសោធនកម្ម។ វិសោធនកម្មនេះតម្រូវឱ្យមានការកែលម្អយ៉ាងខ្លាំងបន្ថែមទៀតដើម្បីបង្កើតភាពយុត្តិធម៌កាន់តែច្រើនសម្រាប់អ្នកជាប់ពន្ធ។

ស៊េរីនៃអត្ថបទ ស្តីពីភាពមិនគ្រប់គ្រាន់នៃពន្ធលើប្រាក់ចំណូលផ្ទាល់ខ្លួន ដោយ VietNamNet បន្ថែមទស្សនៈបន្ថែមទៀតចំពោះបញ្ហានេះ ដែលតែងតែជាកង្វល់របស់សាធារណជន។

តើចំណូលត្រូវបង់ពន្ធប៉ុន្មាន?

ជារួម បទប្បញ្ញត្តិស្តីពីការកាត់ប្រាក់មុននឹងគណនាពន្ធធានានូវគោលការណ៍ដែលបុគ្គលត្រូវមានកម្រិតនៃប្រាក់ចំណូលជាក់លាក់ ដើម្បីបំពេញតម្រូវការចាំបាច់នៃជីវិតដូចជា៖ អាហារ ការស្នាក់នៅ ការធ្វើដំណើរ ការសិក្សា ការព្យាបាលវេជ្ជសាស្ត្រ... ដូច្នេះហើយ ប្រាក់ចំណូលលើសពីកម្រិតនេះត្រូវបង់ពន្ធ។

យោងតាមក្រសួងហិរញ្ញវត្ថុ ជាមួយនឹងការកាត់បច្ចុប្បន្នសម្រាប់អ្នកជាប់ពន្ធខ្លួនឯងចំនួន 11 លានដុង/ខែ និងសម្រាប់អ្នកនៅក្នុងបន្ទុកម្នាក់ៗចំនួន 4.4 លានដុង/ខែ បុគ្គលដែលមានប្រាក់ចំណូលពីប្រាក់បៀវត្សរ៍ និងប្រាក់ឈ្នួល 17 លានដុង/ខែ (ប្រសិនបើមានអ្នកនៅក្នុងបន្ទុក 1 នាក់) ឬ 22 លានដុង/ខែ (ប្រសិនបើមាន 2 ពន្ធលើការធានារ៉ាប់រងនឹងមិនមានការងារធ្វើ) ។ ពន្ធលើប្រាក់ចំណូល។

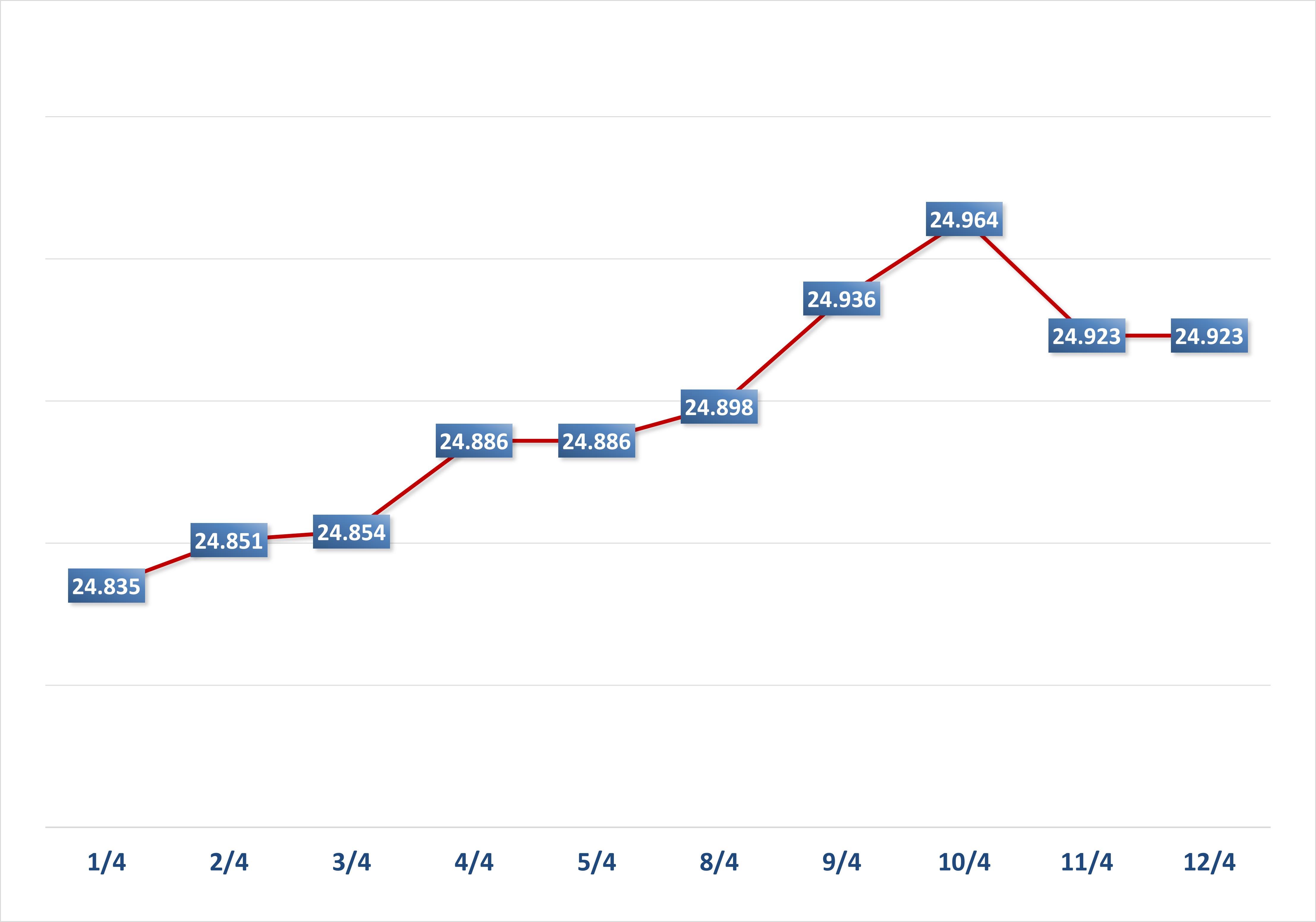

សម្រាប់បុគ្គលដែលមានប្រាក់ចំណូលក្រោម 120 លានដុង/ខែ យោងតាមបទប្បញ្ញត្តិបច្ចុប្បន្ន ចំនួននៃពន្ធលើប្រាក់ចំណូលផ្ទាល់ខ្លួនដែលត្រូវបង់ធៀបនឹងប្រាក់ចំណូលគឺតិចជាង 20% ។

ជាពិសេស៖ បុគ្គលដែលមានប្រាក់ចំណូល 40 លានដុង/ខែ ពន្ធលើប្រាក់ចំណូលផ្ទាល់ខ្លួនដែលត្រូវបង់គឺ 6.56%/ចំណូល។

ប្រាក់ចំណូល 60 លានដុង/ខែ ពន្ធលើប្រាក់ចំណូលផ្ទាល់ខ្លួនដែលត្រូវបង់គឺ 11.74%/ចំណូល។

ប្រាក់ចំណូល 80 លានដុង/ខែ ពន្ធលើប្រាក់ចំណូលផ្ទាល់ខ្លួនដែលត្រូវបង់គឺ 15.55%/ចំណូល។

ប្រាក់ចំណូល 100 លានដុង/ខែ ពន្ធលើប្រាក់ចំណូលផ្ទាល់ខ្លួនដែលត្រូវបង់គឺ 18.44%/ចំណូល។

សម្រាប់បុគ្គលដែលមានប្រាក់ចំណូលខ្ពស់លើសពី 120 លានដុង ពន្ធលើប្រាក់ចំណូលផ្ទាល់ខ្លួនដែលត្រូវបង់គឺខ្ពស់ជាង 20% នៃប្រាក់ចំណូល។

ជាពិសេស៖ បុគ្គលដែលមានប្រាក់ចំណូល ១២០លានដុង/ខែ ពន្ធលើប្រាក់ចំណូលផ្ទាល់ខ្លួនដែលត្រូវបង់គឺ ២១,២%/ចំណូល។ ប្រសិនបើប្រាក់ចំណូលគឺ 150 លានដុង/ខែ ពន្ធលើប្រាក់ចំណូលផ្ទាល់ខ្លួនដែលត្រូវបង់គឺ 23.96%/ប្រាក់ចំណូល... ការគណនានេះសន្មត់ថាបុគ្គលនោះមាន 1 អាស្រ័យ។ ក្នុងករណីបុគ្គលមានអ្នកអាស្រ័យច្រើនជាង 1 នាក់ ពន្ធត្រូវបង់ក៏ទាបដែរ។

ក្រសួងហិរញ្ញវត្ថុបានគណនាបែបនេះ ប៉ុន្តែថ្មីៗនេះ មតិជាច្រើននៅតែបញ្ចេញមតិថា កម្រិតកាត់គ្រួសារនៅទាបនៅឡើយ។ បន្ថែមពីលើនេះ ក៏មានមតិថា ចាំបាច់ត្រូវកំណត់កម្រិតប្រាក់បំណាច់គ្រួសារទៅតាមកម្រិតប្រាក់ឈ្នួលអប្បបរមាក្នុងតំបន់ កម្រិតកាត់គ្រួសារនៅតាមទីក្រុង និងទីក្រុងធំៗ ត្រូវតែខ្ពស់ជាងនៅតំបន់ជនបទ និងតំបន់ភ្នំ ដោយសារការចំណាយខ្ពស់ជាង...

ជាការពិត គ្រួសារជាច្រើនត្រូវ "តស៊ូគ្រប់កាក់" សម្រាប់ការចំណាយលើការរស់នៅ ខណៈដែលនៅតែត្រូវបង់ពន្ធលើប្រាក់ចំណូលផ្ទាល់ខ្លួន ជាពិសេសនៅតាមទីក្រុងធំៗ។

ដូចជាគ្រួសាររបស់លោកស្រី Nguyen Thi Huong នៅទីក្រុងហាណូយ សព្វថ្ងៃនេះ ស្វាមី និងលោកស្រីកំពុងចាប់ផ្តើមត្រូវបង់ពន្ធលើប្រាក់ចំណូលផ្ទាល់ខ្លួន។ ចំណូលប្រចាំខែរបស់គូស្នេហ៍មួយគូនេះមានប្រមាណ៣៦លានដុង។ ជាមួយនឹងចំណូលនេះ បន្ទាប់ពីកាត់ពីស្ថានភាពគ្រួសារសម្រាប់កូនពីរនាក់ អ្នកស្រី Huong និងស្វាមីនៅតែត្រូវបង់ពន្ធលើប្រាក់ចំណូលផ្ទាល់ខ្លួន។ ទោះបីជាចំនួនពន្ធលើប្រាក់ចំណូលផ្ទាល់ខ្លួនដែលត្រូវបង់មានចំនួនមិនច្រើនក៏ដោយ ក៏វានៅតែធ្វើឱ្យនាងមានអារម្មណ៍អន់ចិត្ត។

“ការចំណាយប្រចាំខែរបស់គ្រួសារតែងតែខ្វះខាត បន្ទាប់ពីត្រូវបង់រំលោះចំនួន ១១លានដុង ដើម្បីទិញអាផាតមិន ៣លានដុងសម្រាប់ផ្គត់ផ្គង់ឪពុកម្តាយចាស់ជរាជារៀងរាល់ខែ ថ្លៃភ្លើង ទឹក និងថ្លៃរស់នៅសម្រាប់ប្តីប្រពន្ធ និងកូនពីរនាក់។

ការកាត់បន្ថយគ្រួសាររបស់កុមារគឺគ្រប់គ្រាន់ដើម្បីគ្របដណ្តប់លើការអប់រំប្រចាំខែរបស់ពួកគេ។ ខណៈដែលឪពុកម្តាយមិនត្រូវបានគេកាត់ចោលទេ ព្រោះពួកគេមានប្រាក់សោធនជាង២លានដុងក្នុងមួយខែ។ អ្នកស្រី Huong បាននិយាយថា "ប្រាក់ចំណូលរបស់ខ្ញុំមិនគ្រប់គ្រាន់សម្រាប់ចំណាយ ប៉ុន្តែខ្ញុំនៅតែត្រូវបង់ពន្ធ។ ខ្ញុំយល់ថាវាពិតជាពិបាក"។

ការចំណាយលើផ្នែកវេជ្ជសាស្រ្ត និងការអប់រំគួរតែត្រូវបានកាត់កង។

ដោយដកស្រង់បទពិសោធន៍ពីប្រទេសផ្សេងៗ ក្រសួងហិរញ្ញវត្ថុបាននិយាយថា៖ ច្បាប់ពន្ធលើប្រាក់ចំណូលផ្ទាល់ខ្លួនភាគច្រើននៃប្រទេសផ្សេងទៀតមានបទប្បញ្ញត្តិស្តីពីការកាត់កងគ្រួសារតាមទម្រង់ និងវិធីផ្សេងៗគ្នា។

នៅក្នុងលក្ខខណ្ឌនៃចំណាត់ថ្នាក់ ការកាត់ពន្ធលើប្រាក់ចំណូលផ្ទាល់ខ្លួនដែលបានអនុវត្តដោយប្រទេសត្រូវបានបែងចែកជាបីក្រុម។

មួយគឺ ការកាត់កងទូទៅសម្រាប់អ្នកជាប់ពន្ធបុគ្គល។ ការអនុវត្តការកាត់កងជាទូទៅនៅក្នុងប្រទេសជាច្រើនក៏មានគោលបំណងមិនរាប់បញ្ចូលអ្នកដែលមានប្រាក់ចំណូលទាបពីការបង់ពន្ធលើប្រាក់ចំណូលផ្ទាល់ខ្លួនផងដែរ។ អាស្រ័យហេតុនេះ ការកាត់បន្ថយបន្ទុកលើអាជ្ញាធរពន្ធដារក្នុងការគ្រប់គ្រងពន្ធដារ និងការទូទាត់ ជាពិសេសនៅពេលដែលចំនួនពន្ធដែលប្រមូលបានពីមុខវិជ្ជាដែលមានប្រាក់ចំណូលក្រោមកម្រិត ច្រើនតែមានសមាមាត្រតិចតួច ខណៈដែលការចំណាយលើការគ្រប់គ្រងពន្ធសម្រាប់មុខវិជ្ជាទាំងនេះច្រើនតែមិនតូចទេ។ ដោយសារតែតម្រូវការរស់នៅរបស់អ្នកជាប់ពន្ធបុគ្គលមានភាពខុសគ្នាខ្លាំង (តម្រូវការប្រើប្រាស់ផ្សេងគ្នា លក្ខណៈនៃការប្រើប្រាស់ខុសគ្នានៃតំបន់នីមួយៗ...) បទពិសោធន៍ពីប្រទេសផ្សេងៗក៏បង្ហាញផងដែរថាបញ្ហានៃការកំណត់កម្រិតកាត់គឺតែងតែជាបញ្ហាដែលមានមតិផ្សេងៗគ្នាជាច្រើន។

ទីពីរគឺ ការកាត់ប្រាក់សម្រាប់អ្នកនៅក្នុងបន្ទុក ដូចជាការកាត់សម្រាប់កូន ប្តីប្រពន្ធ ឪពុកម្តាយជាដើម។ ទាំងនេះគឺជាការកាត់បន្ថយដែលអនុវត្តចំពោះមនុស្សដែលអ្នកជាប់ពន្ធត្រូវតែគាំទ្រ (អ្នកនៅក្នុងបន្ទុក)។ ទោះយ៉ាងណាក៏ដោយ វិសាលភាពនៃអ្នកអាស្រ័យខុសគ្នាពីប្រទេសមួយទៅប្រទេសមួយ ហើយមានលក្ខណៈវិនិច្ឆ័យខុសៗគ្នា។ ការកាត់ប្រាក់សម្រាប់អ្នកនៅក្នុងបន្ទុកជាធម្មតាទាបជាងការកាត់សម្រាប់អ្នកជាប់ពន្ធបុគ្គល។

ប្រទេសមួយចំនួនមានការរឹតបន្តឹងលើចំនួនអ្នកនៅក្នុងបន្ទុកដែលអាចដកបាន (ឧទាហរណ៍ ប្រទេសថៃ ឥណ្ឌូនេស៊ី ម៉ាឡេស៊ី...) ប៉ុន្តែប្រទេសជាច្រើនមិនមានការរឹតបន្តឹងទេ (ឧទាហរណ៍ សហរដ្ឋអាមេរិក ចក្រភពអង់គ្លេស)។ ក៏មានប្រទេសដែលមិនចេញវេជ្ជបញ្ជាឱ្យមានការកាត់ផ្តាច់ដាច់ដោយឡែកសម្រាប់អ្នកនៅក្នុងបន្ទុក និងសម្រាប់អ្នកជាប់ពន្ធបុគ្គល ប៉ុន្តែចេញវេជ្ជបញ្ជាកម្រិតទូទៅ (ឧទាហរណ៍ ប្រទេសចិន...)។

មានវិធីកាត់ពីរនៅវៀតណាម។ លើសពីនេះ ប្រទេសមួយចំនួនក៏ បង្កើតការកាត់កងជាក់លាក់ ផងដែរ (ឧទាហរណ៍ ការកាត់សម្រាប់ថ្លៃព្យាបាល ការអប់រំ។ល។)។ ទាំងនេះគឺជាការកាត់បន្ថយដែលអ្នកជាប់ពន្ធមានសិទ្ធិទទួលបាននៅពេលបំពេញតាមលក្ខណៈវិនិច្ឆ័យមួយចំនួន ដូចជាការចំណាយលើរបស់របរដែលរដ្ឋត្រូវការលើកទឹកចិត្ត (ដូចជាការថែទាំសុខភាព ការអប់រំជាដើម)។

ដូច្នោះហើយ វិសាលភាពនៃការកាត់ប្រាក់ទាំងនេះក៏មានភាពចម្រុះផងដែរ។ ប្រទេសមួយចំនួនអនុញ្ញាតឱ្យមានការកាត់ប្រាក់សម្រាប់ការធានារ៉ាប់រងសង្គម និងការរួមចំណែកធានារ៉ាប់រងសុខភាព ... ដើម្បីលើកទឹកចិត្តប្រជាជនឱ្យចូលរួមក្នុងសេវាកម្មទាំងនេះ។ ប្រទេសខ្លះអនុញ្ញាតឱ្យកាត់កងសម្រាប់ការចំណាយលើការអប់រំរបស់កុមារ ខ្លះអនុញ្ញាតឱ្យកាត់ប្រាក់សម្រាប់ការប្រាក់កម្ចីទិញផ្ទះ (ដើម្បីលើកទឹកចិត្តដល់ការកាន់កាប់ផ្ទះ) ឬការរួមចំណែកសប្បុរសធម៌។

ក្រឡេកមើលទិដ្ឋភាពនេះ លោកមេធាវី Truong Thanh Duc នាយកក្រុមហ៊ុនមេធាវី ANVI បានវាយតម្លៃថា៖ ចាំបាច់ត្រូវធ្វើវិសោធនកម្មច្បាប់ស្តីពីពន្ធលើប្រាក់ចំណូលផ្ទាល់ខ្លួន ដើម្បីអនុវត្តតាមគោលការណ៍ត្រឹមត្រូវ ព្រោះធម្មជាតិនៃពន្ធគឺជាចំណូលដកការចំណាយ ហើយមានចំណូលមានន័យថាត្រូវបង់ពន្ធ។ ដូច្នេះ ការចំណាយរបស់អ្នកជាប់ពន្ធខ្លួនឯង និងសមាជិកគ្រួសារដូចជា ការសិក្សារបស់កុមារ ការព្យាបាលវេជ្ជសាស្រ្ត ការទិញផ្ទះ ការសាងសង់ផ្ទះ ការជួលផ្ទះ... ត្រូវតែកំណត់យ៉ាងជាក់លាក់នៅក្នុងច្បាប់ស្តីពីវិធីដកប្រាក់ទាំងនោះ មុននឹងគណនាពន្ធលើប្រាក់ចំណូលផ្ទាល់ខ្លួន។

ការអនុញ្ញាតឱ្យកាត់បន្ថយការចំណាយនៅពេលគណនាពន្ធលើប្រាក់ចំណូលផ្ទាល់ខ្លួនប្រសិនបើមានវិក្កយបត្រក៏ជាអ្វីដែលអ្នកជំនាញពន្ធបានស្នើឡើងអស់រយៈពេលជាច្រើនឆ្នាំ។ លោក Chung Thanh Tien សមាគមគណនេយ្យយល់ត្រូវ - Do Right បានវិភាគថា៖ អាជ្ញាធរពន្ធដារអាចរក្សាកម្រិតកាត់ទុកដដែល ប៉ុន្តែកាត់ភាគរយនៃការចំណាយជាក់ស្តែង ប្រសិនបើមានឯកសារជាមួយអ្នកជាប់ពន្ធ។ ពេលនោះប្រជាពលរដ្ឋនឹងប្រកាសពន្ធ ហើយអាជ្ញាធរពន្ធដារនឹងដឹងថាគណបក្សណាគេចពន្ធ។

នេះក៏ជាកត្តាជំរុញឱ្យមនុស្សទទួលបានវិក្កយបត្រផងដែរ ដែលជាបញ្ហាដែលឧស្សាហកម្មពន្ធកំពុងលើកកម្ពស់ក្នុងទម្រង់ជាច្រើន រួមទាំង "ឆ្នោតវិក្កយបត្រ" ផងដែរ។ អាជីវកម្មនឹងមិនអាចលាក់ប្រាក់ចំណូលរបស់ពួកគេបានទេ។ យោងតាមបុគ្គលនេះ ការអនុញ្ញាតឲ្យអ្នកទិញកាត់ពន្ធនៅពេលមានឯកសារក្នុងកម្រិតជាក់លាក់មួយនឹងរួមចំណែកនាំមកនូវអត្ថប្រយោជន៍ដល់ថវិកា និង "កាត់បន្ថយការចរចា និងការបែងចែកពន្ធដុំដែលមានបញ្ហានាពេលកន្លងមក" ។

Next article បញ្ហាពន្ធលើប្រាក់ចំណូលបុគ្គលនៅតែរង់ចាំការធ្វើវិសោធនកម្មច្បាប់

ប្រភព

![[រូបថត] ជំនះរាល់ការលំបាក ពន្លឿនដំណើរការសាងសង់គម្រោងពង្រីករោងចក្រវារីអគ្គិសនី Hoa Binh](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/12/bff04b551e98484c84d74c8faa3526e0)

![[រូបថត] បិទសន្និបាតលើកទី១១ នៃគណៈកម្មាធិការមជ្ឈិមបក្សកុម្មុយនិស្តវៀតណាមលើកទី១៣](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/12/114b57fe6e9b4814a5ddfacf6dfe5b7f)

Kommentar (0)