ANTD.VN - 債務返済期間の再編および債務グループの維持に関するベトナム国家銀行の通達02は、6か月延長された後、2024年12月31日に失効します。これに応じて、銀行は再編された債務について信用コストを計上する必要があります。

しかし、一部のコメントによると、Circular 02の失効による銀行の資産の質への影響は2025年には制御可能になるだろう。

ベトナム投資信用格付け株式会社(VIS Rating)の専門家によると、2024年を通じて顧客のキャッシュフローが改善し、不良債権形成率が鈍化したことにより、問題債務状況は深刻ではないと予測されている。

アナリストらは「ベトナム政府の経済活動促進に向けた継続的な取り組みにより、ベトナムのビジネスとマクロ経済状況が力強く成長する中で、借り手の債務返済能力は引き続き改善すると予想している」と述べた。

VIS Ratingのレポートによると、銀行セクターの不良債権総額(オンバランス不良債権、再編債務、VAMC債を含む)は、2024年6月時点でシステム全体の総信用残高の6.9%で安定している。2022~2023年期間と比較すると、この割合は前期の2.7パーセントポイントの急上昇の後、安定している。

これに伴い、業界全体の再編元本債務総額は、2023年末の業界全体の総信用額の1.2%から0.9%に減少しました。

|

銀行の不良債権は最近減少傾向にある |

VIS格付けの専門家は、2024年の最初の3四半期に銀行の延滞債務形成率が鈍化し、顧客のキャッシュフローが大幅に改善したとコメントしました。 「ほとんどの銀行は、国内の事業環境の改善により、顧客からの返済キャッシュフローが引き続き回復すると確信している。また、一部の国有銀行および民間銀行では、条件緩和融資の規模が大幅に減少していることも確認している」とVISレーティングは述べた。

2024年末に通達02号が失効すると、銀行は債務再編に伴うすべての信用コストを記録しなければならなくなります。しかし、専門家グループの分析によれば、特に債務再編の規模が限定的な大手銀行については、銀行業績への影響は抑制される見通しだ。

しかし、債務再編比率が高い銀行の中には、主に大口顧客や不動産セクターの融資に関連した、より大きな資産リスクに直面する可能性がある。これらの銀行は、特に不動産市場が法的問題に直面し、一部の新規プロジェクトに対する需要が低い状況下で、依然としていくつかの困難に直面しています。

さらに、これらの銀行は、信用拡大を支えるために銀行間の競争が激化する中で、信用コストの上昇にも直面している。一部の小規模銀行は資産の質の問題に対処するために融資リスクを削減する計画を立てており、今後の期間に純金利マージンに引き続き圧力がかかる可能性がある。

BIDV証券会社(BSC)のアナリストグループも同様の見解を示し、銀行のバランスシートに大きな影響はなく、不良債権比率や引当金費用が急増することはないと述べた。

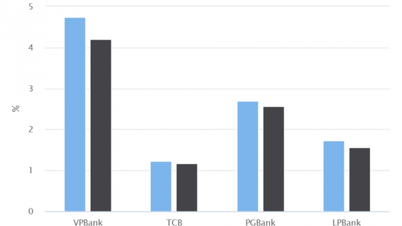

BSCによると、通達02に基づいて再編された未払い債務の割合は低く、2024年第3四半期末時点でシステム全体の未払い債務総額の約1.6%でした。そのうち、VPBank(2.5%)、MSB(1.2%)、TPBank(0.8%)など、いくつかの銀行のみがこの比率を一般レベルより高く記録し、残りはすべて0.5%未満でした。

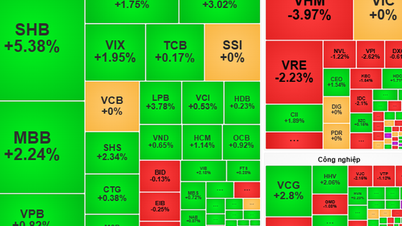

同様に、ACBS証券の予測によれば、業界全体の不良債権は2四半期連続で若干増加しているものの、ピークを迎えており、2025年には改善する可能性があるとのことだ。

これに伴い、延滞債務(債務再編を含む)比率は徐々に低下する傾向にあり、第3四半期には未払債務の0.23%となり、過去平均の四半期あたり約0.5%を下回っています。また、グループ2の負債は、小売顧客グループの回復により、2024年第3四半期に0.08%減少し、2四半期連続で減少傾向を維持しました。 Circular 02/2023 に従って再編された債務も減少傾向にあり、わずか 0.8% 程度にとどまります。

TPバンク証券(TPS)のアナリストによると、2025年には、銀行の不良債権比率は、リスク管理措置の強化と資産の質の向上により、1.8%まで低下する可能性があるという。

しかし、バッファーが以前ほど厚くなくなったため、信用コストは若干増加すると予想されます。特に、銀行システムは不良債権、とりわけ不動産関連の融資の処理において引き続き課題に直面することになるだろう。

[広告2]

出典: https://www.anninhthudo.vn/no-xau-ngan-hang-co-tang-vot-sau-khi-thong-tu-02-het-hieu-luc-post600543.antd

![[写真] ファム・ミン・チン首相が世界銀行ベトナム、ラオス、カンボジア地域事務所所長と会見](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/15/2c7898852fa74a67a7d39e601e287d48)

コメント (0)