多くの出張経費は、従業員の個人所得税 (PIT) 収入に含まれません。

多くの企業では、電話代、旅費、ガソリン代、宿泊費、食費など、出張中の従業員にかかる経費が発生しますが、これらの経費が従業員の課税所得に含まれるべきかどうかは不明です。

税務当局は、生産活動や営業活動に関連して実際に発生した費用が、規定に従って法定の請求書や書類が完備しており、会社の財務規定や社内規定に従って実施されている場合、課税所得を算定する際に控除対象費用として計算されると指示しています。

従業員の実際の出張費が規定に準拠している場合、その出張費は従業員の課税対象となる個人所得に含まれません。

会社が現行の国税法の規定を超える出張費、電話代などを支給する場合、規定の支給額を超えた部分の経費は個人所得税の対象となります。

* 企業が従業員を出張(国内外出張を含む)させる場合、2,000万VND以上の経費または航空券購入費用が発生し、これらの経費が個人の銀行カードで支払われた場合、以下の条件を満たしていれば、個人所得税の課税所得を決定する際に控除対象経費としてカウントされます。

+ 商品やサービスの供給元から発行された適切な請求書や書類を用意します。

+ 企業には、従業員を出張させる決定書または文書があります。

+ 企業の財務規則または社内規則により、従業員が個人の銀行カードを使用して経費を支払い、航空券を購入することが許可されており、企業は従業員にこれらの経費を払い戻します。

通達第78/2014/TT-BTC号第6条(通達第119/2014/TT-BTC号第6条第2項および通達第151/2014/TT-BTC号第1条により改正および補足)は、課税所得を決定する際に控除可能な費用と控除不可能な費用を規定しています。 したがって、企業は以下の条件を満たす場合、すべての経費を控除することが許可されます。 + 企業の生産活動および事業活動に関連して発生した実際の費用。 + 経費には法律の規定に従った十分な請求書と法的文書があります。 + 毎回2,000万VND以上の価値(付加価値税を含む)の商品またはサービスを購入するための請求書がある場合の経費は、支払い時に非現金支払書類が必要です。 |

[広告2]

出典: https://vietnamnet.vn/khoan-chi-cong-tac-phi-nao-khong-tinh-vao-thu-nhap-chiu-thue-thu-nhap-ca-nhan-2374554.html

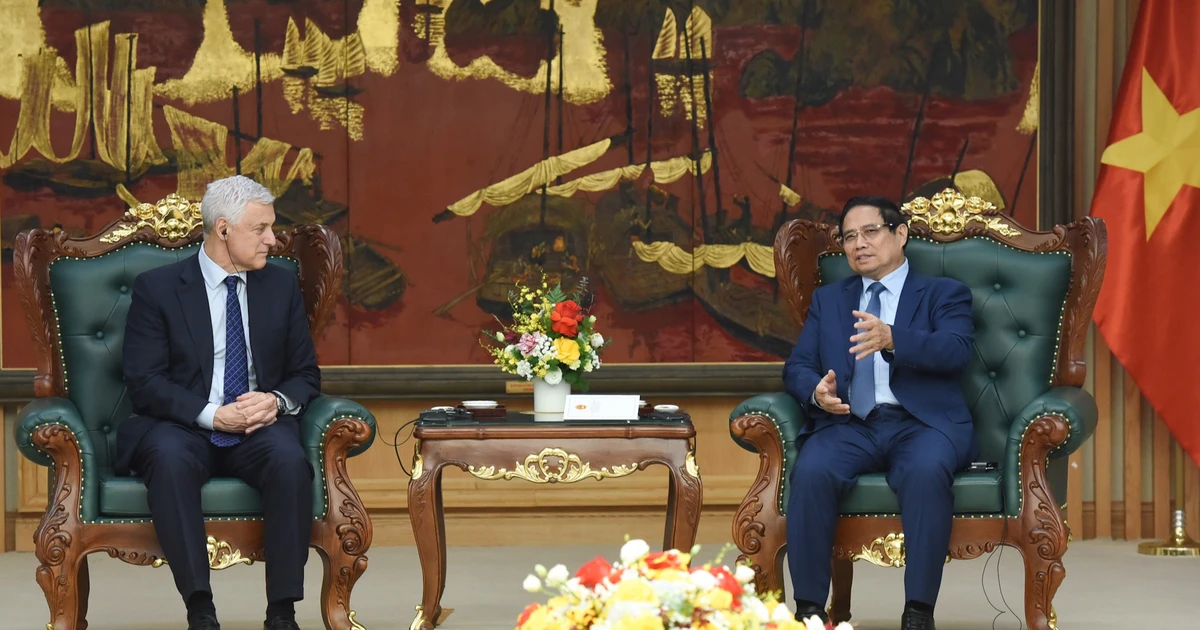

![[写真] ト・ラム書記長がロシア駐ベトナム大使を接見](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/2/b486192404d54058b15165174ea36c4e)

コメント (0)