Vietcombank mantiene firmemente la primera posición

Al cerrar el año 2023, el panorama del sector bancario fue tomando forma gradualmente, con un beneficio total después de impuestos de los bancos que alcanzó aproximadamente 203,5 billones de VND, un aumento del 3,8% respecto al año anterior.

De esta forma, Vietcombank mantuvo su primera posición con un beneficio antes de impuestos que alcanzó los 41,243 billones de VND; El beneficio después de impuestos fue de 33.054 billones de VND, un aumento de casi el 10,5% respecto al año anterior.

Sin embargo, en 2023, Vietcombank planea tener un beneficio antes de impuestos de 43 billones de VND. Así, en comparación con el objetivo fijado, el banco sólo ha conseguido el 96% del objetivo de beneficios.

Sin embargo, esta cifra todavía está muy por delante del segundo clasificado, BIDV, con un beneficio antes de impuestos de 27.650 billones de VND y un beneficio después de impuestos de 22.027 billones de VND, un 20% más que el año anterior.

MB ocupó el tercer lugar con un beneficio antes de impuestos que alcanzó los 26.306 mil millones de VND, un beneficio después de impuestos de 20.667 mil millones de VND, un aumento del 18,3% durante el mismo período.

VietinBank y Techcombank ocuparon el cuarto y quinto lugar respectivamente en el ranking de ganancias, con ganancias antes de impuestos de VND 25,100 mil millones y VND 22,888 mil millones, respectivamente; El beneficio después de impuestos fue de 20.133 mil millones de VND y 18.191 mil millones de VND respectivamente.

En sexto lugar se encuentra ACB 6 con un beneficio antes de impuestos de casi 20.100 billones de VND, y un beneficio después de impuestos de 16.045 billones de VND, un 17% más en comparación con 2022.

HDBank se ubicó después de ACB con un beneficio antes de impuestos en 2023 que alcanzó los 13.017 mil millones de VND y un beneficio después de impuestos que alcanzó los 10.366 mil millones de VND, un aumento del 25,9%.

Aunque el beneficio antes de impuestos disminuyó un 48% hasta 10.987 mil millones de VND, y el beneficio después de impuestos disminuyó un 48,9% hasta 8.641 mil millones de VND, VPBank todavía ocupa la octava posición en el ranking de beneficios.

El noveno puesto pertenece a VIB con ganancias antes y después de impuestos que aumentaron ligeramente un 1% en comparación con 2022, alcanzando VND 10,703 mil millones y VND 8,562 mil millones respectivamente en 2023.

Entre los 10 primeros se encuentra Sacombank con un beneficio antes de impuestos de 9,595 billones de VND, un aumento del 51%; Las ganancias después de impuestos alcanzaron los 7,717 billones de VND, un 53% más que el año anterior, esta es también la tasa de crecimiento más alta entre los 28 bancos que han anunciado informes financieros.

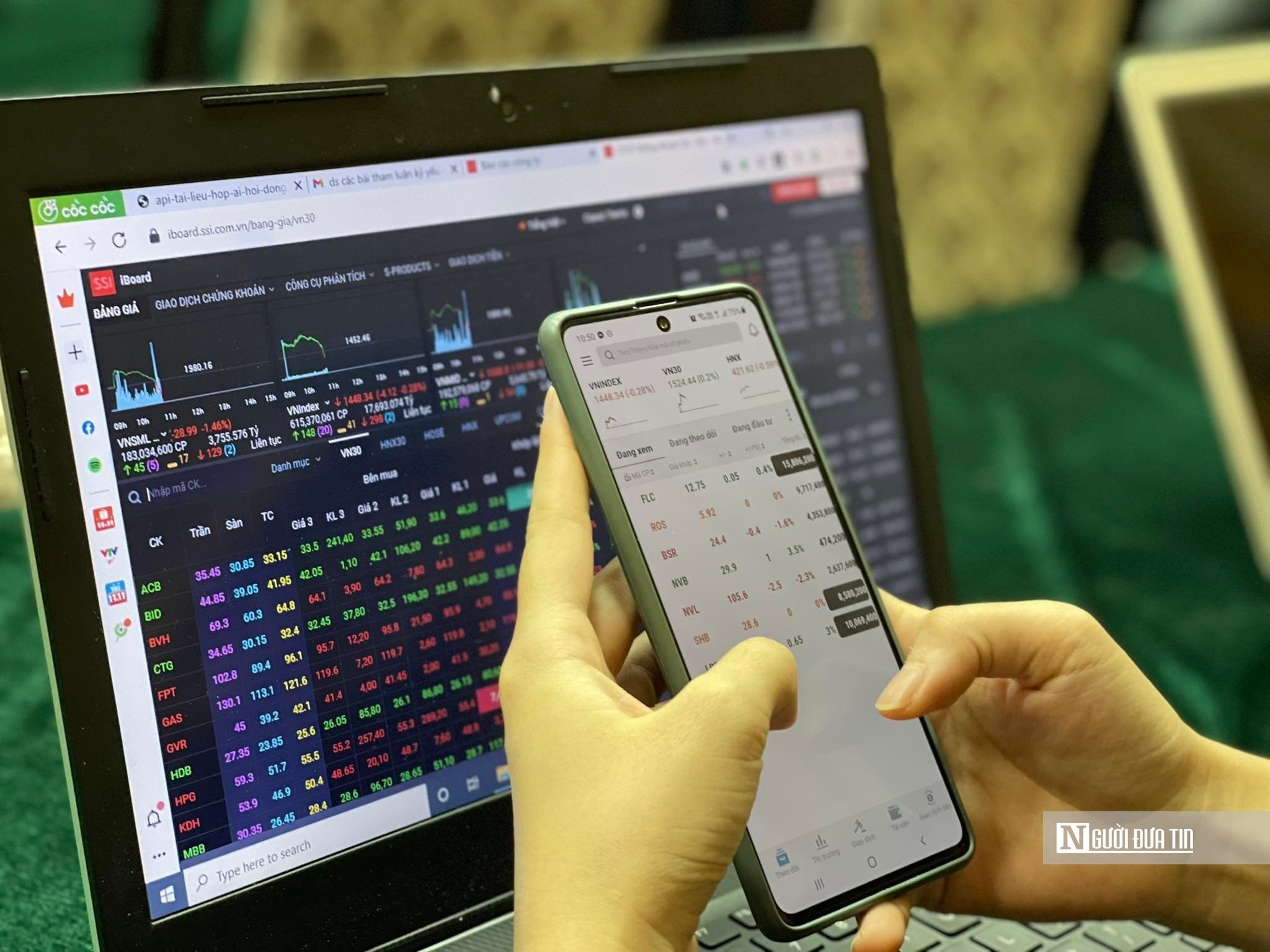

Muchos bancos obtienen grandes beneficios de la negociación de valores

En 2023, la mayor parte de los ingresos de los bancos seguirán procediendo de actividades crediticias. Sin embargo, muchos bancos todavía obtienen grandes ganancias del comercio de valores, divisas y servicios.

Por ejemplo, en el grupo Big4, el informe financiero consolidado de BIDV muestra que el beneficio neto del banco por operaciones e inversiones en valores aumentó 14 veces en comparación con el año anterior.

Para VietinBank, el beneficio neto de las actividades de negociación de valores del banco aumentó drásticamente, pasando de una pérdida de 112.000 millones de VND el año pasado a 293.000 millones de VND. De manera similar, en Vietcombank, el punto brillante del banco fue su actividad de comercio de valores, que generó una ganancia de VND124 mil millones, mientras que en el mismo período este segmento hizo que el banco perdiera VND115 mil millones.

Para muchos bancos comerciales privados, la negociación de valores también es un punto brillante en los resultados comerciales. Por ejemplo, el beneficio neto por comercio e inversión de valores aumentó casi un 200% en OCB, aumentó un 267% en HDBank, o ACB invirtió más de 70.000 billones de VND en valores, obteniendo más de 2.647 billones de VND en ganancias...

Al comentar sobre este tema, el Dr. Chau Dinh Linh, del Departamento Bancario de la Universidad de Ho Chi Minh, dijo que dichas ganancias de inversión ayudan a los bancos a diversificar sus fuentes de ingresos, generando una alta rentabilidad. Los beneficios de las inversiones han contribuido al "pastel" de beneficios del banco, ayudando a distribuir los riesgos de las operaciones bancarias y a evitar la dependencia de las actividades crediticias.

Según el Profesor Asociado Dr. Nguyen Huu Huan, de la Universidad de Economía de la Ciudad Ho Chi Minh, la razón por la cual los bancos aumentan la inversión en las actividades mencionadas se debe al exceso de capital, que se puede movilizar pero es difícil de prestar.

Al mismo tiempo, en 2023, en el contexto de que la principal fuente de ingresos, los ingresos netos por intereses, disminuya o no crezca mucho, los bancos buscarán otros ingresos como fusiones y adquisiciones, inversiones... para compensar la disminución de los beneficios, asegurando la tasa de crecimiento de los mismos.

Sin embargo, el Sr. Huan dijo que esas ganancias de inversión no son necesariamente buenas para el sistema bancario, porque están lejos de las principales actividades comerciales del banco, que son los ingresos por intereses y comisiones por servicios.

Además, la dependencia excesiva de los beneficios de las inversiones también entraña riesgos para los bancos debido a la inestabilidad. "Podemos ganar mucho ahora, pero quién sabe si perderemos dinero más adelante", dijo el Sr. Huan.

Las ganancias no experimentarán un gran avance en 2024

Al dar un pronóstico para las ganancias bancarias en 2024, el Sr. Linh dijo que las ganancias tendrán una tasa de crecimiento más alta que en 2023. Todos los factores macro se están volviendo más positivos.

Sin embargo, las ganancias bancarias también estarán fuertemente diferenciadas, y los principales bancos, con ganancias de más de 10.000 billones de VND, continuarán manteniendo su desempeño, e incluso la tendencia de crecimiento de las ganancias será mayor que la del año pasado.

Mientras tanto, los bancos más pequeños, que tienen que centrarse en superar los riesgos de deudas incobrables, también verán un aumento en sus ganancias, aunque no tanto como el grupo superior. “Las ganancias mejorarán ligeramente en 2024, pero no habrá grandes avances”, afirmó Linh.

En cuanto al Sr. Huan, el aumento o la disminución de las ganancias en 2024 es difícil de predecir porque depende de muchos factores. Señaló los riesgos que podrían frenar el crecimiento de las ganancias bancarias, como por ejemplo que la Fed mantenga sin cambios las tasas de interés, en lugar de recortarlas como se espera, al menos hasta junio. La lenta recuperación de la economía mundial está afectando a la economía interna. Es difícil mejorar rápidamente las deudas incobrables. Según el Sr. Huan, los bancos aún enfrentarán dificultades en 2024.

MB Securities Corporation (MBS) comentó que los malos resultados comerciales en 2023 crearon una base de comparación baja para el crecimiento en 2024. Además, MBS espera que el crecimiento del crédito sea positivo junto con un NIM mejorado gracias al entorno mantenido de bajas tasas de interés, y se espera que las ganancias después de impuestos de la mayoría de los bancos sean positivas. Se prevé que el beneficio después de impuestos de los bancos monitoreados por MBS crezca un 25,1% interanual en 2024.

Según el Centro de Análisis de Valores de Mirae Asset Vietnam, aunque es probable que los bancos todavía tengan que soportar el mismo nivel elevado de provisiones que en 2023, el próximo año.

Sin embargo, con la expectativa de que el ratio de NPL alcance su pico pronto, es probable que los indicadores de calidad de los activos bancarios se recuperen pronto a finales de 2024 o como máximo en 2025. Los impulsores del crecimiento de las ganancias en 2024 incluirán factores como la recuperación del NIM, un mayor crecimiento del crédito y la baja base establecida en 2023.

En el corto plazo, las fuentes de ingresos no financieros como los servicios de banca o la recuperación de deudas incobrables procesadas serán variables para el crecimiento de las utilidades de la industria bancaria el próximo año, especialmente con la expectativa de que la industria inmobiliaria se recupere a partir de 2024. Al mismo tiempo, la aplicación de tecnología en la prestación de servicios ayudará a los bancos a reducir la correlación entre ingresos operativos y costos (CIR mejorado) .

[anuncio_2]

Fuente

![[Foto] El Primer Ministro Pham Minh Chinh recibe al Sr. Jefferey Perlman, Director Ejecutivo de Warburg Pincus Group (EE. UU.)](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/18/c37781eeb50342f09d8fe6841db2426c)

Kommentar (0)