Die staatlichen Banken sind noch immer führend und der Marktanteil bei der Kreditvergabe konzentriert sich hauptsächlich auf die Gruppe der „Big 4“. Vier Banken (einschließlich der Agribank) verfügen über einen Marktanteil von 45 %.

Staatsbanken haben einen großen Marktanteil im Kreditgeschäft – Foto: QUANG DINH

Die Banken haben ihre Finanzberichte für das vierte Quartal 2024 noch nicht veröffentlicht, aber Schätzungen zeigen, dass die „Big 4“-Gruppe (Vietcombank, Vietinbank, BIDV, Agribank) auch im Jahr 2024 neue Gewinnspitzen erzielen wird.

Im Gespräch mit Tuoi Tre Online sagte der Forschungsleiter eines Wertpapierunternehmens, dass die „Big 4“-Bankengruppe sowohl bei der Mobilisierung als auch bei der Kreditvergabe viele Vorteile habe.

„Der Anleihenmarkt hat sich noch nicht erholt. Die Unternehmen sind noch immer auf Kreditkapital angewiesen und das Kreditwachstum ist trotz der wirtschaftlichen Schwierigkeiten weiterhin hoch. Die Kreditzinsen sind zwar gesunken, aber nicht signifikant, während die Mobilisierungszinsen niedrig sind und gegen Ende des Jahres allmählich ansteigen“, sagte er.

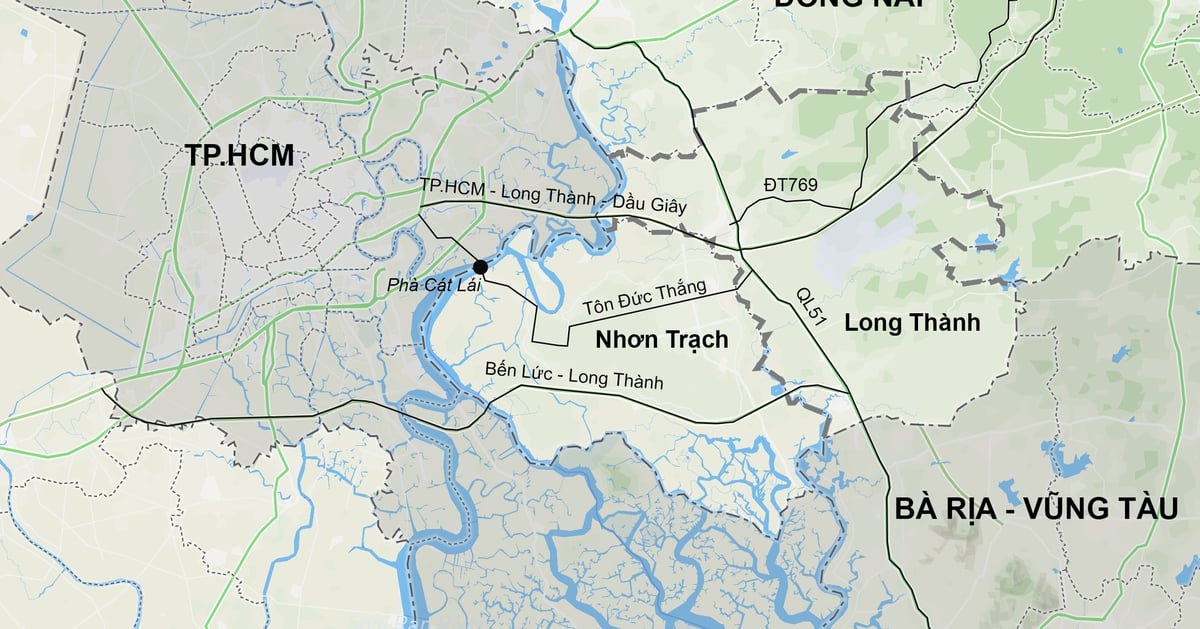

4 Banken decken fast die Hälfte des Marktanteils ab

Die meisten Analyseberichte von Wertpapierfirmen bewerten Vietcombank (VCB), Vietinbank (CTG), BIDV (BID) (mit Ausnahme der Agribank, da diese nicht börsennotiert ist) … als Banken mit Wettbewerbsvorteilen bei den Kapitalkosten, was ihnen viele Möglichkeiten bietet, den Nettozins (NIM) aufrechtzuerhalten und im Kontext der Erholung der Kreditnachfrage ihren Marktanteil zu erhöhen.

Die Abteilung für Wertpapieranalyse der VPBank (VPBanks) erklärte, dass die staatliche Bankengruppe noch immer führend sei und der Marktanteil bei der Kreditvergabe hauptsächlich auf diese „Big 4“-Gruppe konzentriert sei. 4 Banken (einschließlich Agribank) haben einen Marktanteil von 45 %.

MBB, VPB und TCB verfügen über erhebliche Marktanteile, die Kreditvergabe der drei größten Privatbanken entspricht jedoch nur annähernd der Kreditvergabe von BIDV allein.

Daten: Konzernabschluss

Die Vietcombank nannte keine Zahlen, sondern teilte lediglich mit, dass der Vorsteuergewinn im Jahr 2024 weiterhin der höchste in der Bankenbranche sein werde und der festgelegte Plan erfüllt sei.

Mit dem Anfang letzten Jahres festgelegten Wachstumsziel von 5 % wird der konsolidierte Vorsteuergewinn der Vietcombank voraussichtlich 43.300 Milliarden VND übersteigen, der Einzelgewinn 42.500 Milliarden VND. Dieser Wert übertrifft weiterhin den im letzten Jahr aufgestellten Rekord.

Laut SSI stieg der Gewinn von VCB über die Prognose hinaus. Grund dafür waren Nettozinserträge, eine verbesserte Qualität der Vermögenswerte und ein starker Rückgang der Kreditrückstellungen. Allerdings mussten diese Verbesserungen einen Rückgang des Betriebsertrags um fast 15 % im gleichen Zeitraum ausgleichen.

Auf der BIDV gab die Bank bekannt, dass ihr Vorsteuergewinn im Jahr 2024 auf 30.006 Milliarden VND (entspricht mehr als 1,1 Milliarden USD) geschätzt wird, was einer Steigerung von 12,4 % gegenüber dem Vorjahr entspricht.

Mit diesem Gewinn ist BIDV nach der Vietcombank die Bank mit dem zweithöchsten Gewinn im gesamten System. Wie seine drei „Brüder“ verfügt BIDV über einen großen Marktanteil im Kreditgeschäft.

BIDV verfügt zudem über die größte Vermögensgröße der gesamten Bankenbranche bis Ende 2023 und erreicht mehr als 2,3 Millionen Milliarden VND. Davon trägt das Einzelhandelssegment mit 44 % den größten Anteil zur Kreditstruktur von BID bei, wie aus Daten von KB Securities Vietnam (KBSV) hervorgeht.

Die VietinBank gab bekannt, dass ihre Gewinne ihren Plan erfüllt und sogar übertroffen haben. Die Zahl wird auf etwa 26.300 Milliarden VND geschätzt, was einem Anstieg von 8,7 % gegenüber 2023 entspricht.

Laut einem Analysten von VPBanks verfügt die Vietinbank über ein großes Kreditpotenzial und gehört stets zu den vier größten Banken auf dem Markt. Die Kreditstruktur verlagerte sich positiv auf die Segmente Einzelhandel sowie kleine und mittlere Unternehmen (KMU). Die Erholung des Mittelstands, wenn auch mit Vorsicht, sorgt weiterhin für Dynamik bei der Kapitalnachfrage.

Zuvor war das Privatkundensegment von CTG im dritten Quartal 2024 im Vergleich zum Jahresbeginn um 11,8 % gewachsen und lag damit 1,7-mal über dem Wachstum der großen Firmenkunden.

Darüber hinaus ist auch das FDI-Segment der Vietinbank im Vergleich zum Jahresbeginn um 17,8 Prozent gewachsen. Dies zeige, dass die Bank im Vergleich zu anderen Banken einen Vorteil bei FDI-Kreditprodukten habe und Kredite aus der guten FDI-Welle absorbiere, sagen Experten der VPBank.

Frau Tran Thi Khanh Hien, Analysedirektorin von MB Securities (MBS), erklärte weiter, dass staatliche Banken zu der Gruppe gehörten, die ihre Kosten gut im Griff habe.

„Im vergangenen Jahr tendierte die Bankenbranche dazu, die Eröffnung von Filialen, Transaktionsbüros und Geldautomaten zu reduzieren und die Digitalisierung und den Online-Handel zu verstärken. Darüber hinaus mussten viele Banken im Zeitraum von 2018 bis 2020 in ihr Kernbankengeschäft investieren, und nun ist die Wertminderung fast abgeschlossen“, sagte Frau Hien.

Prognose für die Bankenbranche 2025: Zunehmend härtere

Den Experten von VPBank zufolge stieg der Zinsüberschuss im Vergleich zum Vorjahreszeitraum aufgrund eines positiveren Kreditwachstums und attraktiverer Kapitalkosten (aufgrund niedriger Einlagenzinsen).

Betrachtet man jedoch die NIM, ist leicht zu erkennen, dass der Wettbewerb im Bankensektor sogar noch härter ist, da die meisten von ihnen im Vergleich zum gleichen Zeitraum zurückgegangen sind. „Die NIM-Senkung betrifft sowohl den staatlichen als auch den privaten Sektor und nicht wie zuvor nur den privaten“, erklärten die Experten von VPBank.

Dies deutet darauf hin, dass der Bankensektor möglicherweise in einen Sättigungszyklus eintritt, da die Zinssätze in Vietnam weiterhin auf dem aktuellen Niveau bleiben werden. Daher ist es für die Banken sehr wichtig, ihre zinsunabhängigen Einnahmequellen zu diversifizieren.

Allerdings gingen die zinsunabhängigen Erträge der meisten Banken im vergangenen Jahr zurück, mit Ausnahme einiger weniger Banken, die ungewöhnliche Erträge verzeichneten, wie etwa LPB und SHB. Ein Grund dafür ist, dass sich der Cross-Selling-Markt für Lebensversicherungen zwar erholt hat, dies jedoch nicht signifikant.

Die Analysegruppe ACB Securities (ACBS) prognostiziert für den Bankensektor im Jahr 2025 einen Gewinnanstieg von fast 15 % gegenüber 2024. Allein die zinsunabhängigen Erträge dürften aufgrund der Prognose anhaltender Schwierigkeiten im Cross-Selling-Segment für Versicherungen nur langsam um 8,5 % wachsen.

Frau Hoang Viet Phuong, Leiterin der Abteilung für Analyse und Anlageberatung bei SSI, sagte, dass viele Banken in der Anfangsphase der wirtschaftlichen Erholung noch immer Schwierigkeiten hätten, ihre Forderungsausfälle zu begleichen und Wege zu finden, Schulden mit potenziellen Kreditrisiken unter Kontrolle zu halten.

Die Experten von SSI gehen jedoch davon aus, dass die Erholung des Immobilienmarktes im Norden die Stimmung und das Vertrauen der Anleger etwas verbessern wird.

„Wir gehen davon aus, dass sich dies in der kommenden Zeit schrittweise auf den südlichen Markt ausweiten wird. Sollte sich der Immobilienmarkt schneller als erwartet erholen und die rechtlichen Fragen bis 2025 geklärt sein, werden Banken mit einem hohen Anteil ausstehender Kredite im Immobiliensektor davon profitieren“, prognostizieren die SSI-Experten.

[Anzeige_2]

Quelle: https://tuoitre.vn/nho-dau-4-ong-lon-ngan-hang-lai-khung-toi-gan-5-ti-usd-20250115185524366.htm

![[Foto] Angehörige von Erdbebenopfern in Myanmar zeigten sich bewegt und dankbar gegenüber dem Rettungsteam des vietnamesischen Verteidigungsministeriums.](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/2/aa6a37e9b59543dfb0ddc7f44162a7a7)

![[Foto] Dritte Sitzung des Organisationsunterausschusses des 14. Nationalen Parteitags](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/2/3f342a185e714df58aad8c0fc08e4af2)

Kommentar (0)