Các tập đoàn lớn nước ngoài và các quỹ đầu tư tranh thủ rót tiền vào các doanh nghiệp lớn, đặc biệt trong lĩnh vực tiêu dùng, bán lẻ, dược phẩm và tài chính. Hiện được coi là “thời điểm vàng” của tiêu dùng Việt Nam.

Thêm đại gia ngoại rót tiền

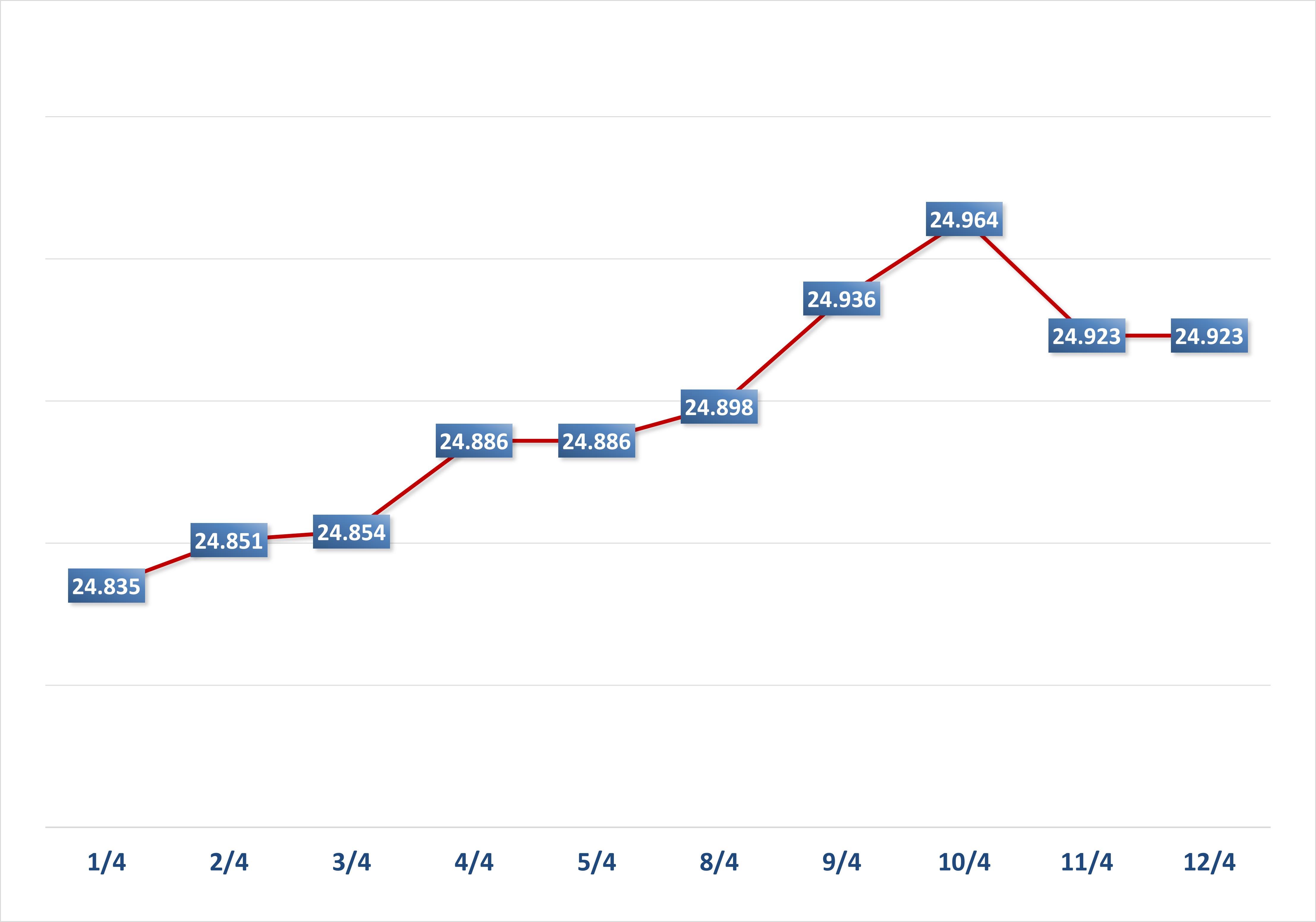

CTCP Tập đoàn Masan (MSN) của tỷ phú Nguyễn Đăng Quang vừa công bố thông tin Quỹ đầu tư tư nhân hàng đầu thế giới Bain Capital đồng ý đầu tư ít nhất 200 triệu USD bằng vốn cổ phần vào Masan Group, với giá trị mỗi cổ phần là 85.000 đồng. Đây là mức giá cao hơn khá nhiều so với mức 77.400 đồng/cp đang được giao dịch trên sàn.

Giao dịch này là khoản đầu tư vốn cổ phần dưới hình thức cổ phần ưu đãi cổ tức có thể chuyển đổi thành cổ phần phổ thông với tỷ lệ 1:1. Trong 5 năm đầu, mức cổ tức cố định là 0%, kể từ năm thứ 6, mức cổ tức có thể lên đến 10%/năm. Ngoài ra, nhà đầu tư ngoại vẫn sẽ được nhận cổ tức với mức bằng với cổ tức chia cho mỗi cổ phần phổ thông (nếu có). Vào năm thứ 10 kể từ ngày phát hành, vốn này sẽ bắt buộc chuyển đổi thành cổ phần phổ thông của Masan Group.

Số tiền từ Bain Capital sẽ được dùng để nâng cao vị thế tài chính và tối ưu hóa bảng cân đối kế toán của Masan.

Một số nhà đầu tư khác đang đàm phán với Masan. Dựa trên nhu cầu sử dụng vốn của tập đoàn cũng như điều kiện thị trường, Masan có thể tăng mức thu hút đầu tư lên đến 500 triệu USD.

Trong thời gian gần đây, dòng vốn ngoại đổ vào Việt Nam qua kênh gián tiếp (mua cổ phần doanh nghiệp Việt) và qua kênh trực tiếp (vốn FDI) rất tích cực cho dù nền kinh tế thế giới có nhiều biến động và đồng USD biến động khó lường.

Với kênh đầu tư gián tiếp, các mảng bán lẻ, tài chính và dược phẩm được các nhà đầu tư nước ngoài quan tâm rất nhiều.

Ngày 29/9, nguồn tin từ Reuters cho biết, quỹ đầu tư quốc gia Singapore GIC và một số nhà đầu tư Thái Lan muốn mua 20% cổ phần của chuỗi cửa hàng bán lẻ lớn thứ 3 Việt Nam - chuỗi Bách Hóa Xanh với định giá khoảng 1,5-1,7 tỷ USD. Thương vụ gần đến giai đoạn cuối và dự kiến sẽ sớm kết thúc, có thể trong quý I/2024.

Các doanh nghiệp lớn Việt Nam, đặc biệt trong lĩnh vực tiêu dùng, bán lẻ được các nhà đầu tư nước ngoài quan tâm mua cổ phần.

Ở mảng bán lẻ dược phẩm, nhiều đại gia Hàn Quốc dồn dập tung tiền vào lĩnh vực đầy tiềm năng này. Theo Business Korea, Tập đoàn Dongwha Pharm của Hàn Quốc vừa ký hợp đồng chi hơn 391 tỷ won (gần 30 triệu USD, khoảng 720 tỷ đồng) để mua 51% cổ phần của Trung Sơn Pharma, một công ty đang điều hành chuỗi nhà thuốc lớn nhất miền Tây Việt Nam. Dự kiến, thương vụ sẽ hoàn tất trong tháng 10 năm nay.

Trung Sơn Pharma hiện sở hữu 140 chuỗi cửa hàng nhà thuốc, với doanh thu hơn 1.300 tỷ đồng trong năm 2022. Đây là một doanh nghiệp có tốc độ tăng trưởng rất lớn, bình quân 46%/năm kể từ năm 2019, ngang ngửa chuỗi Long Châu của FPT và cao hơn hẳn chuỗi nhà thuốc An Khang của ông Nguyễn Đức Tài.

Hồi giữa tháng 7, theo Bloomberg, Thomson Medical Group đã đồng ý mua lại cổ phần kiểm soát tại Bệnh viện Quốc tế FV (bệnh viện quốc tế Pháp Việt) với giá 381,4 triệu USD, đánh dấu thương vụ lớn nhất từ trước đến nay trong lĩnh vực chăm sóc sức khỏe tại Việt Nam.

Ở mảng tài chính ngân hàng, theo Reuters, SHB đang đàm phán bán 20% cổ phần với định giá 2,2 tỷ USD cho các nhà đầu tư đến từ Hàn Quốc và Nhật Bản.

Tranh thủ “thời điểm vàng”

Trong nhiều năm qua, các tập đoàn của Nhật Bản, Thái Lan, Hàn Quốc đẩy mạnh mua cổ phần doanh nghiệp đầu ngành của Việt Nam, tập trung vào rất nhiều lĩnh vực như: bán lẻ, tiêu dùng, ngân hàng tài chính, dược phẩm, thực phẩm, đồ uống, nhựa…

Lớn nhất phải kể đến thương vụ ông lớn Thái chi ra 5 tỷ USD để thâu tóm hãng bia có thị phần lớn nhất Việt Nam Sabeco, hay nắm cổ phần lớn tại Vinamilk…

Gần đây, các tập đoàn của Singapore, của Mỹ và châu Âu cũng đẩy mạnh tìm kiếm cơ hội ở các doanh nghiệp lớn của Việt Nam.

Bain Capital là một công ty đầu tư tư nhân của Mỹ có trụ sở tại Boston. Giao dịch này đánh dấu dự án đầu tư đầu tiên của tập đoàn vào Việt Nam.

Trước đó, giới đầu tư cũng đã chứng kiến một quỹ Mỹ hay đầu tư vào doanh nghiệp Việt Nam là Warburg. Warburg Pincus được biết đến là quỹ chuyên thực hiện những thương vụ đầu tư vài trăm triệu USD mỗi lần, với tổng mức đầu tư giá trị hàng tỷ USD vào loạt doanh nghiệp hàng đầu của Việt Nam như: Novaland (NVL), Vincom Retail (VRE), VinaCapital.

Có thể thấy, phần lớn các doanh dịch mua cổ phần được tập trung vào các doanh nghiệp đầu ngành và hướng tới khai thác thị trường tiêu dùng, bán lẻ 100 triệu dân của Việt Nam. Một số khác là doanh nghiệp xuất khẩu với lợi thế bán hàng sang Nhật, Mỹ và châu Âu như ngành thủy sản.

Cũng như các khoản đầu tư vào Sabeco, Thế Giới Di Động hay một số công ty dược phẩm, giao dịch của Bain Capital vào Masan được xem là sự tin tưởng của nhà đầu tư vào câu chuyện tăng trưởng của thị trường tiêu dùng tại Việt Nam, cũng như triển vọng ngành tiêu dùng bán lẻ của Masan.

Ông Danny Le, Tổng Giám đốc của Masan Group cho biết, Masan đặt mục tiêu lợi nhuận gia tăng gấp nhiều lần trong “thời điểm vàng” của câu chuyện tiêu dùng tại Việt Nam. Giao dịch hợp tác cùng Bain Capital là sự ghi nhận nỗ lực của Masan trong thời gian qua.

Ông Barnaby Lyons, một lãnh đạo của Bain Capital cho biết, hợp tác với Masan là dự án đầu tư chiến lược tại Việt Nam. Việt Nam là một thị trường tiêu dùng hấp dẫn và tăng trưởng cao.

Việt Nam được đánh giá là thị trường tiêu dùng tăng trưởng nhanh nhất Đông Nam Á với mức tăng trưởng hàng năm dự kiến là 7,7% cho giai đoạn 2022-2040.

Tốc độ tăng trưởng ấn tượng nhờ quá trình đô thị hóa ngày càng nhanh. Sự bùng nổ của tầng lớp người tiêu dùng với thu nhập ngày càng cao hơn, nhu cầu đa dạng hơn, vượt khỏi những nhu cầu cơ bản, hướng đến trải nghiệm về phong cách sống và tài chính.

Vietnamnet.vn

![[Ảnh] Những “bóng hồng” tham gia tổng hợp luyện diễu binh tại sân bay Biên Hòa](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/11/155502af3384431e918de0e2e585d13a)

Bình luận (0)