|

1. Что такое расчет налога на доходы физических лиц?

Согласно пункту 10 статьи 3 Закона о налоговом администрировании 2019 года расчет по налогу на доходы физических лиц представляет собой определение суммы налога, подлежащей уплате за налоговый год или период с начала налогового года до прекращения деятельности, влекущей возникновение налоговых обязательств, или период с момента возникновения до прекращения деятельности, влекущей возникновение налоговых обязательств в соответствии с положениями закона.

2. Инструкция по быстрому расчету налога на доходы физических лиц

2.1 Прямой расчет налога на доходы физических лиц

- Документы для подготовки

В соответствии с подпунктом 1 раздела IV официального депеши 13762/CTHN-HKDCN в 2023 году пакет документов для окончательной декларации по налогу на доходы физических лиц выглядит следующим образом:

* Для физических лиц, декларирующих и уплачивающих налоги с заработной платы непосредственно в налоговые органы

+ Форма декларации о подоходном налоге с физических лиц № 02/QTT-TNCN, выпущенная в соответствии с Приложением II к Циркуляру 80/2021/TT-BTC.

+ Приложение к списку семейных вычетов для иждивенцев, форма № 02-1/BK-QTT-TNCN, выпущенная в соответствии с Приложением II к Циркуляру 80/2021/TT-BTC.

+ Копии (ксерокопии оригиналов) документов, подтверждающих размер удержанного налога, временно уплаченного в течение года, а также налога, уплаченного за рубежом (при наличии).

В случае если организация, выплачивающая доход, не выдает физическим лицам справки о налоговом вычете в связи с прекращением деятельности организации, выплачивающей доход, налоговый орган на основании базы данных налоговой отрасли рассматривает и обрабатывает налоговые расчеты физических лиц, не требуя справок о налоговом вычете.

В случае использования организацией или физическим лицом, выплачивающим доход, электронного свидетельства о предоставлении налогового вычета по НДФЛ налогоплательщик использует копию электронного свидетельства о предоставлении налогового вычета по НДФЛ (бумажную копию, распечатанную налогоплательщиком и преобразованную из оригинала электронного свидетельства о предоставлении налогового вычета по НДФЛ, направленного организацией или физическим лицом, выплачивающим доход, налогоплательщику).

+ Копия справки о налоговом вычете (с четким указанием, по какой декларации по подоходному налогу был уплачен налог), выданной органом, выплачивающим доход, или копия банковского документа об уплаченном за рубежом налоге с подтверждением налогоплательщика в случае, если в соответствии с положениями иностранного законодательства иностранный налоговый орган не выдает справку, подтверждающую уплату налога.

+ Копии счетов-фактур и документов, подтверждающих взносы в благотворительные фонды, гуманитарные фонды и фонды содействия образованию (если таковые имеются).

+ Документы, подтверждающие размер уплаченной суммы подразделением или организацией, выплачивающей доход за рубежом, в случае, если физическое лицо получает доход от международных организаций, посольств, консульств и получает доход из-за границы.

+ Файл регистрации иждивенцев в соответствии с инструкциями в пункте а, пункте 3, разделе III Официального уведомления 13762/CTHN-HKDCN в 2023 году (при расчете вычетов на иждивенцев на момент расчета налога для иждивенцев, которые еще не зарегистрировались в качестве иждивенцев).

* Для организаций и физических лиц, выплачивающих налогооблагаемый доход с заработной платы

+ Форма декларации по подоходному налогу с физических лиц № 05/QTT-TNCN, выпущенная в соответствии с Приложением II к Циркуляру 80/2021/TT-BTC.

+ Приложение подробного списка лиц, подлежащих исчислению налога в соответствии с таблицей прогрессивного налога, форма № 05-1/BK-QTT-TNCN, выпущенная в соответствии с Приложением II к Циркуляру 80/2021/TT-BTC.

+ Приложение подробного списка лиц, подлежащих исчислению налога по полной налоговой ставке, форма № 05-2/BK-QTT-TNCN, выпущенная в соответствии с Приложением II к Циркуляру 80/2021/TT-BTC.

+ Приложение с подробным списком иждивенцев для формы семейного вычета № 05-3/BK-QTT-TNCN, выпущенной вместе с Приложением II к Циркуляру 80/2021/TT-BTC.

Примечание: В случае, если физическое лицо уполномочивает организацию выплачивать доход для расчетов от его/ее имени, физическое лицо должно подготовить Форму разрешения на завершение уплаты налога на доходы физических лиц за налоговый период 2022 года в соответствии с Формой № 08/UQ-QTT-TNCN, выпущенной в Приложении II к Циркуляру 80/2021/TT-BTC от 29 сентября 2021 года Министерства финансов.

2.2 Онлайн-учет подоходного налога с физических лиц

Ознакомьтесь с онлайн-инструкциями по уплате налога на доходы физических лиц.

2.3 Место подачи декларации о доходах физических лиц

Место подачи заявлений на уплату налога на доходы физических лиц определяется в соответствии с конкретными инструкциями, изложенными в пункте 8 статьи 11 Указа 126/2020/ND-CP.

В случае, если физическое лицо декларирует и представляет декларацию о подоходном налоге с физических лиц на веб-сайте https://canhan.gdt.gov.vn, система имеет функцию поддержки определения налогового органа по окончательной уплате налога на основе информации, связанной с налоговыми обязательствами, возникшими в течение года, заявленного физическим лицом.

Место подачи документов по расчету налога на доходы физических лиц определяется следующим образом:

- Для организаций, выплачивающих доход, необходимо подать досье с декларацией о доходах физических лиц в налоговый орган, который напрямую управляет данной организацией, выплачивающей доход.

- Для физических лиц, напрямую рассчитывающихся с налоговым органом

+ Физические лица, проживающие в одном месте и получающие доход в виде заработной платы или оклада и обязанные самостоятельно декларировать налоги в течение года, должны подать досье налоговой декларации в налоговый орган, в котором физическое лицо напрямую декларирует налоги в течение года, в соответствии с положениями пункта а) пункта 8 статьи 11 Указа 126/2020/ND-CP.

В случае если у физического лица имеются доходы в виде заработной платы в двух и более местах, включая как доходы, подлежащие прямому декларированию, так и доходы, удерживаемые организацией-плательщиком, физическое лицо представляет налоговую декларацию по итогам налогообложения в налоговый орган по месту наибольшего источника дохода в отчетном году.

В случае, если крупнейший источник дохода за год определить невозможно, физическое лицо может подать окончательное досье в налоговый орган, который напрямую курирует организацию-плательщик, или по месту жительства физического лица.

+ Физические лица-резиденты, имеющие заработную плату и доход, подлежащий вычету у источника выплаты от двух или более организаций-плательщиков, должны подать документы налоговой декларации о завершении налогообложения следующим образом:

++ Физические лица, рассчитавшие для себя семейные вычеты в организации или у лица, выплачивающего доход, должны подать налоговые декларации в налоговый орган, который напрямую управляет организацией или лицом, выплачивающим этот доход.

В случае смены физическим лицом места работы, а также организации или лица, выплачивающих за него окончательный доход с учетом семейных вычетов, ему необходимо подать налоговую декларацию в налоговый орган, в ведении которого находится организация или лицо, выплачивающее за него окончательный доход.

В случае, если физическое лицо меняет место работы и организация или физическое лицо выплачивает окончательный доход, не применяя семейные вычеты за себя, ему/ей необходимо подать налоговую декларацию в налоговый орган по месту жительства физического лица.

В случае, если физическое лицо еще не рассчитало для себя семейные вычеты в какой-либо организации или у физического лица, выплачивающего доход, ему/ей необходимо подать документы налоговой декларации в налоговый орган по месту жительства данного лица.

++ В случае, если физическое лицо-резидент не заключает трудовой договор, или заключает трудовой договор на срок менее 3 месяцев, или заключает договор оказания услуг с доходом в одном или нескольких местах, из которых удерживается 10%, декларация о завершении налогообложения должна быть представлена в налоговый орган по месту жительства физического лица.

++ Физические лица, проживающие в течение года, имеют доход в виде заработной платы в одном или нескольких местах, но на момент расчета не работают в какой-либо организации или у какого-либо лица, выплачивающего доход, местом подачи налоговой декларации по расчету является налоговый орган по месту жительства физического лица.

+ Физические лица-резиденты, получающие доход в виде заработной платы и подлежащие прямому урегулированию подоходного налога с налоговым органом и имеющие досье с просьбой о налоговой льготе в связи со стихийными бедствиями, пожарами, несчастными случаями или серьезными заболеваниями, должны подать досье о налоговой льготе в налоговый орган, в который физическое лицо подало досье о налоговой льготе. Налоговый орган, обрабатывающий досье на снижение налогов, несет ответственность за обработку досье на урегулирование налогов в соответствии с нормативными актами.

3. Найдите последнюю дату выпуска персонального налогового кода.

Инструкции для физических лиц по быстрому и точному поиску даты выпуска налогового кодекса здесь!

Источник

![[Фото] Терминал T3 в Таншонняте — ключевой проект завершен досрочно](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/15/85f0ae82199548e5a30d478733f4d783)

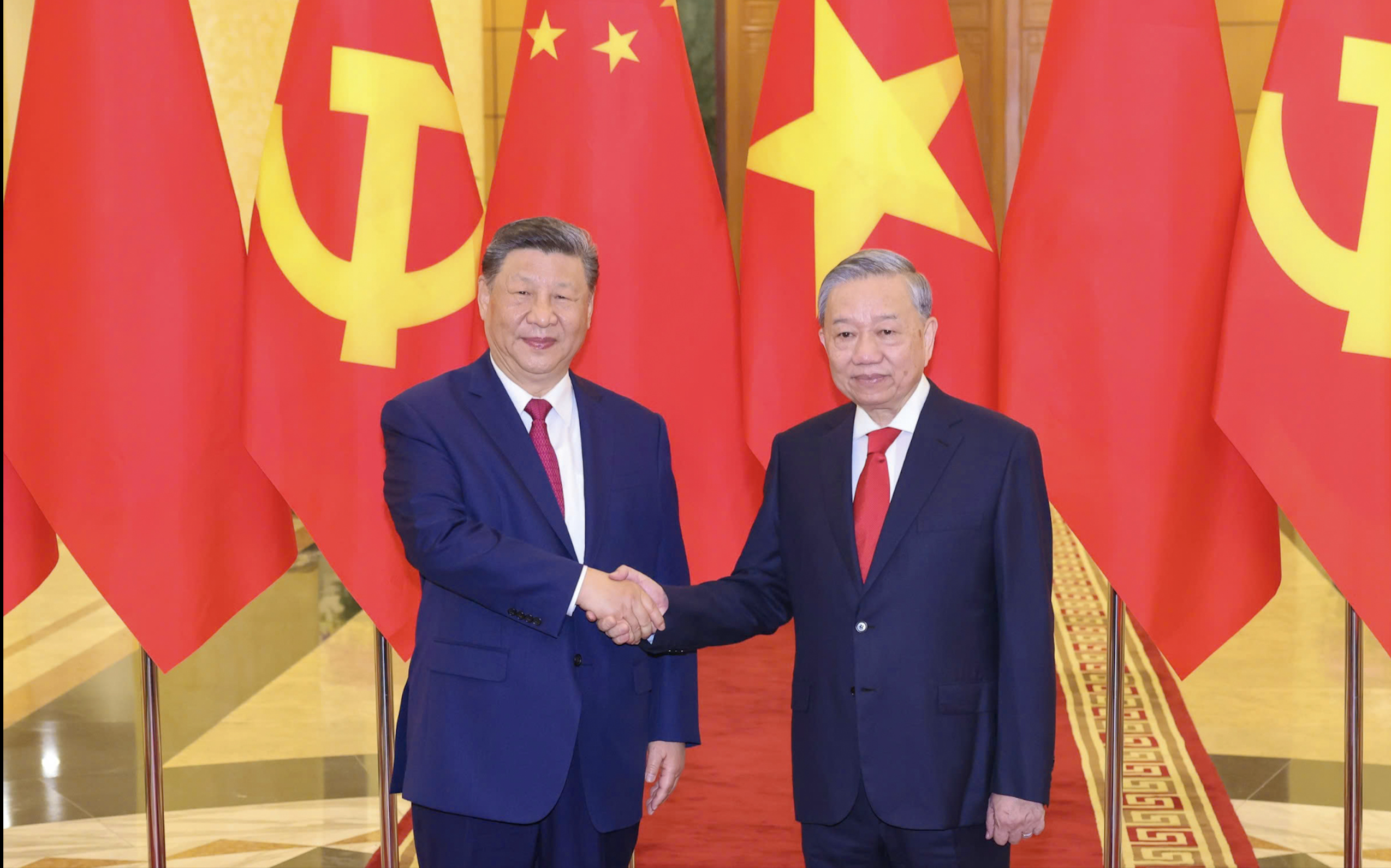

![[Фото] Прием в честь Генерального секретаря и Председателя КНР Си Цзиньпина](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/15/ef636fe84ae24df48dcc734ac3692867)

![[Фото] Председатель Национального собрания Чан Тхань Ман встречается с Генеральным секретарем и Председателем КНР Си Цзиньпином](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/14/4e8fab54da744230b54598eff0070485)

![[Фото] Премьер-министр Фам Минь Чинь встречается с Генеральным секретарем и Председателем КНР Си Цзиньпином](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/14/893f1141468a49e29fb42607a670b174)

![[Инфографика] Основные временные рамки выпускного экзамена в средней школе 2025 года](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/3/13/54d46b2de79f4a5281eaff4ede27d394)

Комментарий (0)