Các doanh nghiệp ngoại ở Trung Quốc đang đứng trước phép thử lớn khi người tiêu dùng nước này ngày càng chuyển sang mua hàng nội địa.

Trong khi đang vật lộn với phục hồi kinh tế yếu ớt ở Trung Quốc, các thương hiệu tiêu dùng toàn cầu đồng thời đối diện một mối lo khác. Đó là người dân nước này đang chuyển hướng sang lựa chọn nhãn hiệu nội địa nhiều hơn.

Cách đây 5 năm, thị trường tiêu dùng nước này bị thống trị bởi các thương hiệu nước ngoài. Khi ấy, các thương hiệu nội địa phải vất vả cạnh tranh và thường gặp khó bởi chất lượng thấp và hoạt động tiếp thị yếu kém, theo WSJ.

Nhưng giờ đây, nhiều nhãn hiệu Trung Quốc trở nên thịnh hành trên các chợ trực tuyến, siêu thị và trung tâm thương mại. Cùng với đó, danh tiếng về chất lượng, thiết kế và kỹ thuật bán hàng của họ cải thiện, nắm bắt được thị hiếu đang thay đổi nhanh chóng của người tiêu dùng.

Những năm đại dịch đã giúp các thương hiệu nội địa phất lên, nhờ nhanh chóng thích nghi và tận dụng xu hướng bán hàng livestream. Họ tăng cường thuê người nổi tiếng, người có ảnh hưởng và sử dụng các ứng dụng video ngắn để tiếp thị. Sản phẩm cũng được chăm chút để phù hợp với người bản địa. Ví dụ như phấn mắt cho làn da Trung Quốc, kem đánh răng nhân sâm hay giày thể thao 200 USD hiệu Li Ning - tên vận động viên giành huy chương vàng Olympic.

Những thương hiệu toàn cầu như Adidas, Procter & Gamble và L’Oréal đều kiếm được phần lớn doanh số bán hàng toàn cầu ở Trung Quốc. Trước tình thế này, họ cũng phải chạy theo các chiến thuật mà đối thủ trong nước áp dụng, như thúc đẩy kênh bán hàng online và thiết kế sản phẩm phù hợp với văn hóa Trung Quốc.

James Yang, Chuyên gia công ty tư vấn Bain chi nhánh Thượng Hải, cho biết ngày nay chỉ mang thương hiệu ngoại đến Trung Quốc và mở cửa hàng là không đủ. "Bây giờ bạn phải làm việc cật lực để kiếm được tiền", ông nói.

Bain cho biết Trung Quốc có sức hút rất lớn. Nước này dự kiến sẽ vượt Mỹ ngay trong thập kỷ này để trở thành thị trường tiêu dùng lớn nhất thế giới, với mức chi tiêu lên tới 5.400 tỷ USD vào năm 2026.

Nhiều người mua sắm trực tuyến trong thời kỳ đại dịch và vẫn đang duy trì thói quen này. Doanh số bán hàng thương mại điện tử ở Trung Quốc đã tăng 13,8% trong 5 tháng đầu năm, trong khi doanh số bán hàng tại cửa hàng nhỏ của các thương hiệu riêng lẻ tăng 6%.

Người tiêu dùng tiết kiệm hơn khi tăng trưởng kinh tế của nước này chậm lại. Nhiều người trong số họ ngày càng lấy Trung Quốc làm trung tâm khi đưa ra quyết định mua hàng. Một phần do niềm tự hào dân tộc trong bối cảnh căng thẳng với Mỹ. Và vì họ coi sản phẩm Trung Quốc ngang hàng - nếu không nói là tốt hơn - các thương hiệu phương Tây.

Xiaohan Dou, 47 tuổi, làm việc tại Bắc Kinh, đã chuyển sang mua đồ trang điểm thương hiệu nội địa tên Perfect Diary. Cô bị hấp dẫn bởi giá và cách trình bày. Hộp phấn mắt 12 màu của công ty được đựng trong hộp trang trí bằng các họa tiết động vật. Tên của các màu được đặt như "đuôi cáo" và "lông thú". Nó có giá chỉ 15 USD, so với hộp 6 màu L’Oréal có giá từ 23 USD. "Hầu hết người tiêu dùng hiện nay nhạy cảm với giá cả hơn so với trước đây", Dou cho biết.

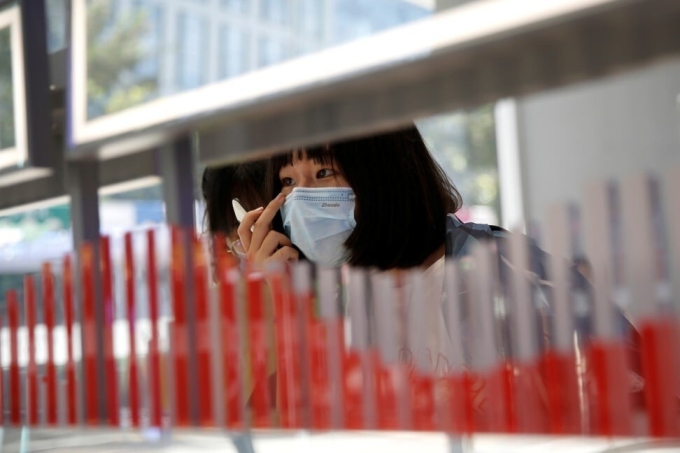

Cô gái thử sản phẩm trong cửa hàng của Perfect Diary. Ảnh: Reuters

Perfect Diary bắt đầu là một thương hiệu bán trực tuyến trên Alibaba vào năm 2017, trước khi mở các cửa hàng thực tế. Kể từ đó, họ trở thành nhà bán lẻ đồ trang điểm nội địa bán chạy nhất Trung Quốc, theo hãng nghiên cứu thị trường Euromonitor International.

Công ty mẹ của Perfect Diary và công ty mới nổi khác là Florasis cùng nhau chiếm khoảng 15% thị trường mỹ phẩm trang điểm có màu trị giá hơn 9 tỷ USD của đất nước vào năm 2021, tăng so với không có gì của 6 năm trước, theo Euromonitor. Lợi thế của họ là sản phẩm trang điểm phù hợp hơn với làn da Trung Quốc.

Mới đây, trong chương trình bán hàng qua livestream của Perfect Diary, nữ dẫn chương trình đã giới thiệu các màu son và sử dụng sản phẩm cho hơn 25.000 người xem. Sau đó, cô phát phiếu giảm giá, quà tặng và vận chuyển miễn phí cho người mua. Theo McKinsey, livestream chiếm khoảng 10% doanh số thương mại điện tử Trung Quốc vào năm 2021 và đang tăng nhanh.

Theo dữ liệu mới nhất của Euromonitor, các công ty đa quốc gia như L’Oréal đã chứng kiến thị phần sụt giảm từ năm 2016 đến năm 2021. L’Oréal hiện có các cửa hàng trực tuyến trên Douyin và người tiêu dùng có thể tham khảo ý kiến các cố vấn sắc đẹp thông qua các cuộc gọi video trực tiếp. Người phát ngôn của L’Oréal cho biết họ vẫn duy trì vị trí dẫn đầu tại thị trường Trung Quốc và nguồn gốc của thương hiệu không phải là lý do cho sự thành công đó.

Ngoài giá tốt và niềm tin vào chất lượng, thói quen mua sắm của người tiêu dùng Trung Quốc thay đổi một phần nhờ những khách hàng trẻ. Họ quan tâm nhiều hơn đến di sản của đất nước và ngày càng cởi mở với các thương hiệu mới. Chính quyền cũng hỗ trợ các thương hiệu nội địa. Tại Đại hội Đảng vào tháng 3, một số đại biểu kêu gọi người tiêu dùng ủng hộ các thương hiệu địa phương.

Một thập kỷ trước, Chen Meiting, sống tại Thâm Quyến, mua giày Nike, Converse All-Star và mỹ phẩm L’Oréal vì chất lượng, thiết kế và danh tiếng của thương hiệu. Giờ người phụ nữ 32 tuổi mua mọi thứ, từ giày dép đến kem chống nắng từ các nhãn hiệu nội địa. Cô cho rằng chúng cũng tốt như các nhãn hiệu nước ngoài.

Cô đã chi 200 USD để mua giày của nhà sản xuất đồ thể thao Trung Quốc Li Ning và dùng để đi bộ đường dài và đi nhảy. "Tôi thậm chí còn thích nó hơn cả đôi Yeezy", cô Chen nói, so sánh với một thương hiệu của Adidas.

Một phần lý do khiến nhiều người mua hàng nội địa hơn là xu hướng "guochao", một thuật ngữ chỉ "thời trang quốc gia", kết hợp các thiết kế với các yếu tố văn hóa Trung Quốc. Kể từ khi Li Ning trình làng bộ sưu tập thời trang dạo phố với sắc đỏ và vàng đặc trưng tại buổi trình diễn thời trang ở New York năm 2018, làn sóng này đã nổi lên.

"Người tiêu dùng trước đây không quan tâm nhiều đến yếu tố Trung Quốc trên quần áo của họ. Bây giờ mong muốn đó ngày càng tăng", Ivan Su, nhà phân tích Trung Quốc tại Morningstar, cho biết.

Các thương hiệu phương Tây đang chạy theo điều này. Adidas (Đức) tung ra những chiếc áo cộc tay với chữ Trung Quốc được in đậm. Năm ngoái, nhãn hiệu xa xỉ Coach của Mỹ đã sản xuất một loạt quần áo có logo kẹo Thỏ Trắng, một thiết kế phổ biến ở Trung Quốc.

Hai hãng đồ thể thao nội địa là Li Ning và Anta Sports đã đầu tư vào các dây chuyền mới. Morgan Stanley dự báo thị phần của họ sẽ đạt 22% vào năm 2024, tăng từ 15% vào năm 2020. Họ đang giành lợi thế của Adidas và Nike, khi người tiêu dùng Trung Quốc xem sản phẩm của Li Ning và Anta Sports đáng đồng tiền bát gạo hơn, khi so chất lượng với giá cả.

Một cửa hàng của Li Ning ở Thượng Hải. Ảnh: Bloomberg

Morgan Stanley dự báo thị phần của Adidas sẽ giảm xuống 11% vào 2024, từ mức 19% vào năm 2020. Vào năm 2021, Anta đã vượt Adidas để trở thành công ty đồ thể thao có doanh số lớn thứ hai tại Trung Quốc.

Tháng 11/2022, Giám đốc tài chính Adidas Harm Ohlmeyer thừa nhận công ty đối mặt nhiều thách thức, bao gồm cả địa chính trị khiến những người có ảnh hưởng đến phong cách sống ngần ngại hợp tác với các thương hiệu phương Tây.

Phát ngôn viên của Adidas nói công ty đang mở rộng trung tâm sáng tạo sản phẩm ở nước này và đang điều chỉnh hoạt động tiếp thị và bán lẻ cho khách hàng Trung Quốc. Nike vẫn dẫn đầu thị trường đồ thể thao Trung Quốc, với 15% doanh thu của tập đoàn đến từ Trung Quốc đại lục, Đài Loan, Hong Kong và Ma Cao.

Để giữ vị thế, Nike cũng cố gắng nắm bắt các thị hiếu bản địa. Giám đốc điều hành Nike John Donahoe nói công ty đang phục vụ người tiêu dùng Trung Quốc bằng các thiết kế địa phương hóa, như đưa 12 con giáp lên giày thể thao bán ở nước này.

Các công ty nội địa cũng đang giành được chỗ đứng với các sản phẩm tiêu dùng như kem đánh răng. Yunnan Baiyao Group bán nhiều kem đánh răng hơn Procter & Gamble, sở hữu thương hiệu Crest và Oral B ở Trung Quốc, theo Euromonitor.

Các nhà phân tích cho biết người tiêu dùng bị thu hút bởi kem đánh răng Yunnan Baiyao vì thành phần chứa các loại thảo mộc Trung Quốc. Yunnan Baiyao Group còn bán dầu gội và thuốc mỡ. Trong vòng 7 năm tính đến 2021, doanh thu công ty này đã tăng gấp đôi, lên mức hơn 5 tỷ USD.

Trung Quốc là thị trường lớn thứ hai của P&G sau Mỹ, chiếm khoảng 10% doanh thu toàn cầu. Hồi tháng 2, Giám đốc điều hành P&G Jon Moeller cho biết công ty đang tìm cách cải thiện khả năng tiếp cận người tiêu dùng Trung Quốc bằng cách chuyển sang bán lẻ trực tuyến, bán hàng qua livestream và truyền thông xã hội.

Phiên An (theo WSJ)

Source link

![OCOP mùa Tết: [Bài 3] Bánh tráng siêu mỏng bứt tốc](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F402x226%2Fvietnam%2Fresource%2FIMAGE%2F2026%2F01%2F28%2F1769562783429_004-194121_651-081010.jpeg&w=3840&q=75)

![OCOP mùa Tết: [Bài 2] Làng nhang Hòa Thành rực đỏ](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F402x226%2Fvietnam%2Fresource%2FIMAGE%2F2026%2F01%2F27%2F1769480573807_505139049_683408031333867_2820052735775418136_n-180643_808-092229.jpeg&w=3840&q=75)

Bình luận (0)