連邦準備制度理事会(FRB)の利下げ期待が貴金属価格の主な原動力となっている

2024年上半期は、特に米国のインフレが鈍化の兆候を見せたことから、投資家がFRBの動きに注目し、貴金属市場が活況を呈した。ベトナム商品取引所(MXV)のデータによると、金価格の上昇率を上回り、銀価格は年初から25%以上上昇した。

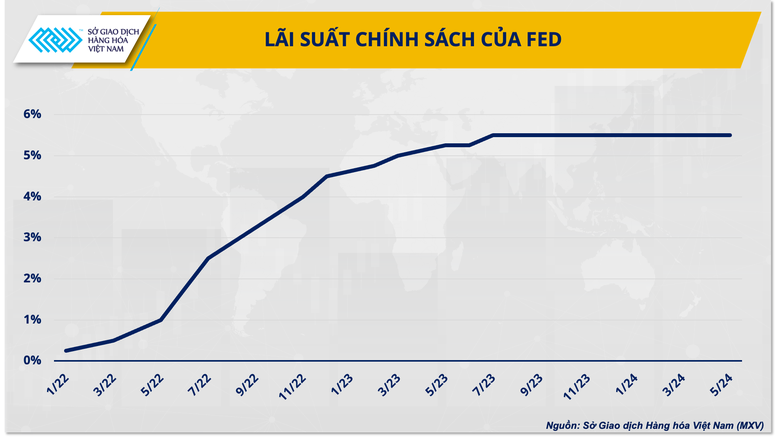

地政学的紛争による安全資産としての投資需要に加え、銀価格の上昇を支える主な理由の一つは、FRBが今年金利を引き下げるだろうという期待である。 3月初旬に銀価格が急騰し始めたとき、市場はFRBが6月から3~4回金利を引き下げると予想していた。これにより米ドルの上昇は鈍化し、時には急落さえし、金利や通貨の変動に敏感な貴金属の値上がりを間接的に促進した。

一方、欧州中央銀行(ECB)は6月6日、主要金利を4%から3.75%に引き下げ、金融緩和サイクルへの道を開いた最初の銀行の一つとなった。これは2019年9月以来の利下げとなった。銀とプラチナの価格も、主にFRBがまもなくECBの先例に追随するという市場の期待から、取引時間後半に急騰した。

しかし、先週の取引セッションでは、雇用統計が予想以上に増加したことで貴金属価格が急落し、投資家の市場に対する信頼が損なわれ、FRBは困難な立場に立たされた。

ジレンマに陥るFRB

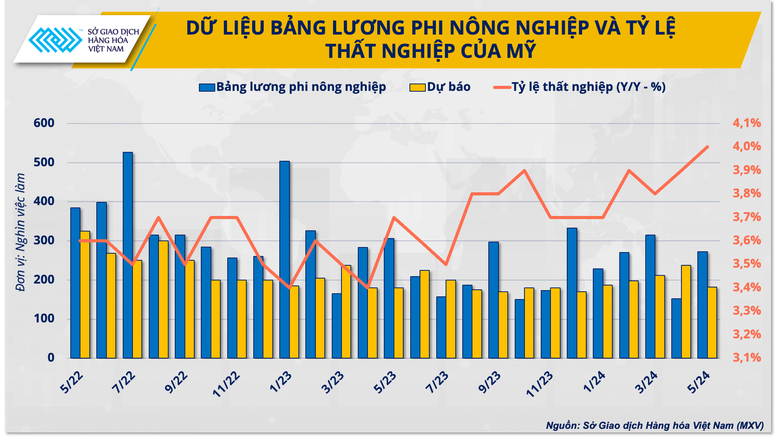

米労働省が6月7日に発表したデータによると、米国の5月の非農業部門雇用者数は27万2000人増加し、4月の修正値16万5000人に比べて大幅に増加し、エコノミストによる19万人の予想を大きく上回った。

時間当たり賃金の伸びも予想を上回り、2023年には前月比0.4%増、前年比4.1%増となった。一方、失業率は2022年2月以来の高水準となる4%に上昇したものの、金融危機後の2000年と2008年に比べると依然として低いとみられている。

安定した労働市場と継続的な所得増加は、インフレを抑制しようとするFRBの取り組みにとって残念なメッセージであり、市場の楽観論を覆した。金利追跡機関フェデラル・ウォッチによると、大半のトレーダーが9月の利下げを予想しているが、9月利下げへの賭けは1週間前の60%超から約50%に減少した。

しかし、最近のデータを見ると、雇用市場の活況は米国経済の減速を反映して対照的な様相を呈している。注目すべきは、米経済分析局の第2次調整データによると、2024年第1四半期の米国の国内総生産(GDP)成長率は、暫定発表の1.6%増ではなく、前四半期比1.3%増にとどまったことである。

ベトナム商品ニュースセンターのファム・クアン・アン所長は、「『ソフトランディング』という目標は、FRBが金融政策にもっと注意を払うようにさせるだろう。したがって、FRBが9月に政策を転換する可能性は依然として十分にある」と語った。

貴金属価格の動向はFRBのシナリオ次第

現在の米国経済の状況では、6月13日早朝の連邦公開市場委員会(FOMC)でFRBが新たな動きを示さなかったとしても不思議ではないし、インフレが持続可能な形で2%の目標まで低下するまで、FRB当局者が金利を長期間維持することを一貫して主張し続けたとしてもそれほど驚くことではないだろう。

市場がより慎重になるにつれ、FRBの金融政策による圧力で銀価格は短期的に調整圧力を受ける可能性があり、これはさまざまな銀行の予測にも反映されている。

シティ銀行は最新の予測で、FRBは今年、7月から4回利下げするのではなく、3か月連続で75ベーシスポイントの利下げを行うだろうと述べた。 JPモルガンは、FRBは少なくとも11月まではいかなる動きも起こさないだろうと述べ、今年の利下げ予想を3回から1回に変更した。

クアン・アン氏によれば、これらは現時点で起こり得る最も可能性の高い2つのシナリオでもある。連邦準備制度理事会が予想通り金利を引き下げれば、米ドルが下落し、貴金属価格を押し上げる勢いが生まれる可能性がある。最初のシナリオでは、8月に市場が第2の好況期を迎えると予想され、銀価格は1オンスあたり35ドルの水準を取り戻す可能性がある。

さらに、需給バランスと地政学的リスクも無視できない。これらも2024年後半の貴金属市場を牽引する2つの要因と考えられている。国際銀研究所によると、銀市場は4年連続の赤字に向かっており、2024年の赤字は史上2番目に大きくなると予測されている。一方、ガザではイスラエルとハマスの間の緊張が続いており、イスラエルとレバノンの紛争も激化しており、金や銀などの安全資産の役割がさらに高まっている。

ソース

![[写真] ファム・ミン・チン首相、米国が相互関税を発表後、会議を議長](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/3/ee90a2786c0a45d7868de039cef4a712)

![[写真] ファム・ミン・チン首相が地域・国際金融センター運営委員会の初会合を議長として開催](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/3/47dc687989d4479d95a1dce4466edd32)

![[写真] ホーチミン市、4月30日の祝日前に歩道補修工事を加速](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/3/17f78833a36f4ba5a9bae215703da710)

コメント (0)