ANTD.VN - VIS Ratingのレポートによると、2024年10月には延滞債は発生しなかったものの、11月にはこの数が33%に増加する可能性がある。

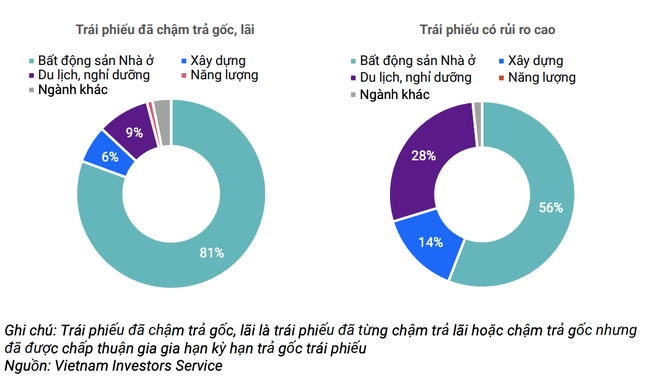

信用力の低い発行体の56%は不動産・建設業です。

信用格付け会社VIS Ratingによる2024年10月の社債市場レポートによると、2024年10月に新規発行された社債の額は28兆1000億ドンに達し、2024年9月の56兆2000億ドンを下回った。

商業銀行は総額15兆8000億ベトナムドンを発行し、引き続き先月の新規発行額の大部分を占めた。

2024年10月に銀行が発行した債券のうち、20%はVietinBank、TPBank、LPBank、BacA Bankが発行したTier 2資本に該当する劣後債です。これらの Tier 2 債券の満期は 7 年から 15 年で、初年度の金利は 6.5% から 7.9% です。

残りの債券は、期間3年、固定金利5.0%~6.0%の無担保債券です。

2024年10月には、インフラ産業グループの発行体1社と銀行グループの発行体1社が総額1兆8,000億ドンの債券を一般向けに発行しました。

|

社債の主な発行者は依然として銀行です。 |

当月、信用プロファイルが「平均以下」またはそれ以下のレベルの発行体の数は11%となり、前月(24%)から改善しました。信用プロファイルが弱い発行者は非金融として分類されます。

これらの事業体のレバレッジ比率および債務返済比率は「極めて低い」となっており、その事業活動ではローンの元本および利息を返済するのに十分な収益およびキャッシュフローを生み出していないことを反映しています。

2024年の最初の10か月間に発行された新規債券の総額は366兆ドンに達し、2023年の総発行額を上回りました。そのうち、新規発行債券総額の11.5%は公募によるもので、残りは民間債券でした。

過去10カ月間で信用格付けの低い発行体の56%は不動産、住宅、建設セクターに属していた。信用力の低い発行者の半数以上は、中核事業を持たないスタートアップ企業です。

さらに、2024年に債券を発行するいくつかの金融機関は信用力が弱い。このグループには、小規模銀行、金融会社、証券会社が含まれており、これらの共通点は、支払い能力と流動性がともに「平均以下」以下であることです。

11月に満期を迎える債券の33%が支払い遅延のリスクにさらされている

VIS Ratingによると、先月は新たな延滞債券は発表されなかった。

2024年の最初の10か月間に累積した新規発行の延滞債券の総額は16兆6,000億ドンで、前年同期より137兆6,000億ドン減少した。 2024年10月末の累計延滞率は14.9%と前月比横ばいとなった。エネルギーグループの累積延滞率は45%で最も高く、住宅不動産グループは延滞債権総額の60%を占めた。

|

不動産業と建設業は支払い遅延率が最も高い業界です。 |

VIS Ratingによれば、2024年11月に満期を迎える債券42本のうち、元本を期日までに返済できないリスクが高い債券がまだ14本あるという。これらの債券のほとんどは、すでに以前の債券支払いが不履行となっている。

2024年11月に満期を迎える債券の33%は元本返済遅延のリスクがあり、これは2024年の10か月間の債券の元本返済遅延率10.5%を上回っています。

今後12カ月間で、住宅不動産セクターで満期を迎える債券は約109兆ドンとなり、満期を迎える債券の総額のほぼ半分を占めることになる。このうち、約30兆ドン相当の債券が元本返済遅延のリスクにさらされていると推定される。

社債の延滞処理については、10月に住宅不動産、エネルギー、観光・リゾート分野の13の延滞発行体が、総額2,690億ドンの元本を債券保有者に返還した。

そのうち、その月に返済された未払い債務総額の50%は、ヤン・チュン風力発電株式会社によるものです。このエネルギー会社は2022年と2023年に債券の利払いを滞納した。

令和6年10月末現在、延滞債権の回収遅延率は0.1%増加し、21.5%となった。

[広告2]

出典: https://www.anninhthudo.vn/khoang-33-trai-phieu-dao-han-thang-11-co-nguy-co-cham-tra-post595062.antd

![[写真] ファム・ミン・チン首相が密輸、貿易詐欺、偽造品対策会議を議長として開催](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/14/6cd67667e99e4248b7d4f587fd21e37c)

コメント (0)