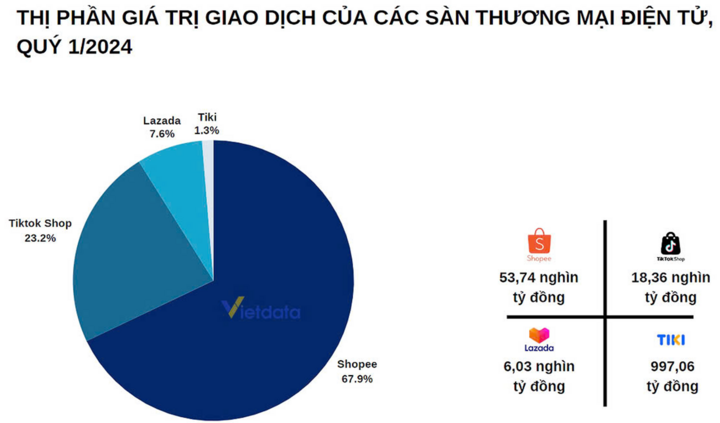

立ち上げから12年を経て、Lazadaの市場シェアは7.6%に縮小したが、一方でTikTok Shopは立ち上げから2年を経て力強く成長している。

TikTokショップが力強く成長

現在のベトナム市場は、Shopee、Lazada、TikTok Shop、Tiki、Sendo という 5 つの最も有名な電子商取引プラットフォームを中心に展開されています。 Metricが発表した新しいレポートによると、2024年の最初の9か月間で、これら5つのプラットフォームでの売上高を含むベトナムの電子商取引市場は、227兆7000億ベトナムドン(95億米ドルに相当)に達し、2023年の同時期と比べて37.66%増加しました。

2023年には、これら5つのプラットフォームの収益は232兆1000億ドンに達し、2022年と比較して53.4%増加する見込みです。2023年末時点では、Shopeeが依然として70%以上の市場シェアでトップの座を占めており、続いてLazadaとTikTok Shopが続いています。しかし、2024年第1四半期からは市場シェアの再分配が報告され、Shopeeがトップの座を獲得しましたが、2位はLazadaからTikTok Shopに移りました。

Metricの計算によると、年半ばまでにShopeeは53兆7,400億ベトナムドンの収益で引き続きトップに立ち、市場シェアの67.9%に達した。 2位はTikTok Shopで、18兆3,600億VND、市場シェア23.2%を占めています。 Lazada は 6,030 億 VND に達し、市場シェアの 7.6% を占め、Tiki は 9970.6 億 VND で市場シェアの 1.3% にとどまりました。

Metricによると、今年上半期、特に第2四半期では、LazadaやTikiなど多くのプラットフォームが同時期に比べてマイナス成長となった一方で、TikTok ShopとShopeeは依然として着実に成長していた。そのうち、TikTok Shopは前年同期比で150%以上、Shopeeは66%近く売上が増加した。

第3四半期では、TikTok Shopの売上高は引き続き躍進し、2023年の同時期と比較して110%以上増加しましたが、Shopeeは11%以上の増加にとどまりました。第2四半期と比較すると、TikTok Shopは34.7%増加し、Shopeeは16.7%増加しました。

Tikiだけは、同時期と比較するとまだマイナス成長となっているものの、2024年第2四半期と比較すると改善しており、38%増加しています。一方、LazadaとSendoの売上は毎月減少し続けています。

「プラットフォーム間の激しい競争の中で、TikTokショップは急速に2桁の売上成長を達成し、ショッピングとエンターテイメントモデルを組み合わせた効果的な戦略を実証しました。」 メトリックレポートは述べています。

中国の電子商取引プラットフォームが後から市場を席巻する

TikTok ShopはTikTokアプリケーションに統合されたeコマース機能で、2022年4月末にベトナム市場に参入します。最も遅れて誕生したこのプラットフォームは、他の4つのプラットフォームとは異なる方向性を持っており、eコマースの従来のショッピングスタイルに従わず、ショッピングとエンターテイメントを組み合わせたショッパーテインメントモデルを追求しています。

このプラットフォームは、ビデオを視聴しながらユーザーを楽しませるさまざまなサービスを提供します。料理スキル、英語学習、ショッピングのエンターテイメントの提供など、エンターテイメントから学習まで。つまり、TikTok の視聴者は、他の人が購入しているのを見ると、購入行動を起こすということです。

さらに、優先購入、キャンセル/返品ポリシーも宣伝され、消費者を興奮させています。

Vietdataの統計によると、TikTok Shopは開始からわずか数か月でTikiとSendoを上回り、ベトナムの5つのeコマースプラットフォームのリストで3位に上昇しました。このプラットフォームの2022年11月の売上は、同時期のLazadaの収益の80%、Tikiの収益の4倍に相当します。

2023年のTikTok Shopの純収益は2022年に比べて約80%増の約8,900億ドン、税引後利益は320億ドンとなる見込みだ。ライブストリーム販売セッションのおかげで、TikTok ShopはLazadaを抜いて2024年第1四半期に第2位になりました。このプラットフォーム上の販売者の数は400%以上増加し、LazadaとTikiを合わせた数に匹敵しました。

TikTok Shopのレポートによると、2024年上半期には、このプラットフォーム上のユーザーによる商品検索数が2023年と比較して79%増加しました。フラッシュセールキャンペーンは同時期と比較して4倍の成長を記録し、ライブストリーム販売セッションからの売上は153%増加しました。

プラットフォームは、2024年のメガセールシーズンに向けてリーチとユーザーエクスペリエンスを高める活動に4倍の投資を継続するとともに、販売者とコンテンツ作成者のニーズを満たす一連のソリューションを導入しています。さらに、このプラットフォームでは、ブランドが購入者の閲覧やクリックを支払いに変えるのに役立つ一連の広告ツールも提供しています。

一方、ベトナムで約70%の市場シェアで第1位を占め、Temuの最大のライバルとみなされているeコマースプラットフォームShopeeも、TikTok Shopの躍進によって脅威にさらされている。

Shopeeはシンガポールを拠点とするSEAグループによって設立され、2015年にベトナム市場に参入しました。Vietdataのレポートによると、2023年にはShopeeの純収益が18兆ドンを超え、2022年と比較して70%以上増加すると予想されています。しかし、この巨大企業の税引後利益は前年と比較して50%減少し、1兆4000億ドンを超えました。

Shopeeは2024年に、返品ポリシー、返品・返金期間を配送完了後最大15日間延長するなど、競争力を高めるためのポリシーを継続的に導入する予定です。

Shopeeは2019年以来、ライブストリーミングで先頭に立っています。しかし、この巨大企業は現在、 ファッション、健康、美容などの製品カテゴリーに焦点を当て、TikTok Shopと競争するために革新を迫られている。 Shopee では、市場シェアを減らして顧客を引き付けるために、商品が輸送中であっても購入者が注文をキャンセルできるようにしています。

|

ソース

![[写真] 党と国家の指導者が特別芸術プログラム「あなたはホーチミンです」に出席](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/18/6895913f94fd4c51aa4564ab14c3f250)

![[写真] ベトナム卓球のトップ大会に向けて準備万端](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/18/9c547c497c5a4ade8f98c8e7d44f5a41)

コメント (0)