アジア商業銀行(ACB)は、2024年で2回目となる第3回債券発行の結果を発表した。

これを受けて、同銀行は2024年9月25日に国内市場で2兆ドンの債券を調達することに成功した。債券の期間は2年で、2026年に満期を迎える予定です。発行金利は年4.9%です。

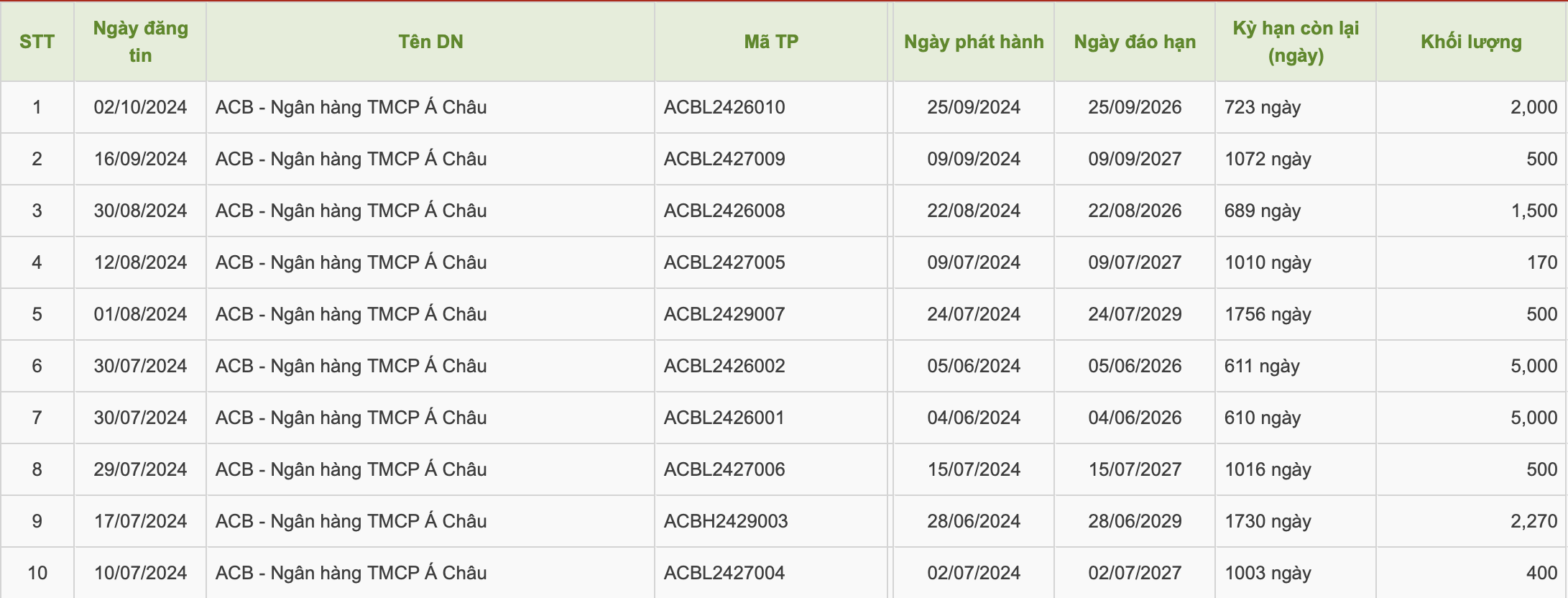

ハノイ証券取引所の情報によれば、今年初め以来、ACBは合計12の債券を市場に発行しており、総額は27兆8,400億ドンに上る。

このうち、最大価値の債券コードは5兆VNDに達します。 2024年9月だけで、同銀行は総額2兆5,000億ドンの債券2件を動員した。

今年、銀行は満期前に債券コードを買い戻していない。債券の元本と利息の支払いに関しては、2024年上半期にACBは利息の支払いに約4,540億ドン、債券の元本の支払いに11兆3,500億ドンを費やしました。

2024 年の最初の 9 か月間に ACB が動員した債券コードに関する情報。

以前、ACBは2024年に銀行の第2回民間債券発行計画を承認することに関する取締役会決議を発表した。

同銀行は、最大15兆ドンの債券を市場に発行する計画で、各債券の額面は1億ドンまたは1億ドンの倍数で、発行される債券の総数は15万債券に相当する。

最長5年間。金利は市場の需要によって決まります。総裁は、基準金利にマージンを加えた値に基づいて債券金利を固定にするか変動にするかを決定します。

第 2 フェーズで発行される債券は、転換不可、無担保であり、ACB の二次債務ではありません。

債券発行の目的は、融資および投資のニーズに応えるとともに、ベトナム国家銀行が定める安全基準の遵守を確保することです。

9月下旬、銀行は継続的に債券を市場に投入した。これに先立ち、ベトナム国際商業銀行(VIB)も9月27日に、年利5.1%で2兆ベトナムドン相当の債券(コード:VIBL2427005)の発行を完了したことを発表した。

または、都市開発商業株式会社銀行。ホーチミン市開発株式会社商業銀行(HDバンク)も、2024年9月27日に総額3兆VNDの債券2件(HDBL2427016、HDBL2432017)を市場に発行した。

ティエンフォン商業銀行(TPBank)はまた、9月25日と26日に総額3兆ドンの債券コードTPBL2427019とTPBL2427020の2件を市場に発行することに成功したと発表した。

9月26日、サイゴン・トゥオンティン商業銀行(サコムバンク)も、コードSTBL2426002の債券1兆5000億ドンの調達を完了した。

[広告2]

出典: https://www.nguoiduatin.vn/acb-huy-dong-gan-28000-ty-dong-trai-phieu-trong-9-thang-nam-2024-204241002101300841.htm

![[写真] ファム・ミン・チン首相が民間経済発展政策諮問委員会と会談](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/8/387da60b85cc489ab2aed8442fc3b14a)

![[写真] ルオン・クオン大統領が大統領府副長官の任命決定を発表](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/8/501f8ee192f3476ab9f7579c57b423ad)

![[写真] 事務総長がアゼルバイジャン訪問を終え、ロシア連邦訪問へ出発](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/8/7a135ad280314b66917ad278ce0e26fa)

![[写真] チャン・タン・マン国会議長が第1回国会党大会文書小委員会の会議を主宰](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/8/72b19a73d94a4affab411fd8c87f4f8d)

コメント (0)