|

1. Qu’est-ce que le règlement de l’impôt sur le revenu des particuliers ?

Conformément à l'article 3 de la clause 10 de la loi sur l'administration fiscale de 2019, le règlement de l'impôt sur le revenu des personnes physiques est la détermination du montant de l'impôt à payer pour l'année d'imposition ou la période allant du début de l'année d'imposition à la fin de l'activité donnant lieu à des obligations fiscales ou la période allant de la survenance à la fin de l'activité donnant lieu à des obligations fiscales conformément aux dispositions de la loi.

2. Instructions pour un règlement rapide de l'impôt sur le revenu des particuliers

2.1 Règlement de l'impôt direct sur le revenu des personnes physiques

- Documents à préparer

Conformément au sous-article 1, section IV de la dépêche officielle 13762/CTHN-HKDCN de 2023, le dossier de déclaration de finalisation de l'impôt sur le revenu des personnes physiques est le suivant :

* Pour les particuliers déclarant et réglant les impôts sur les salaires et traitements directement auprès des autorités fiscales

+ Formulaire de déclaration de finalisation de l'impôt sur le revenu des personnes physiques n° 02/QTT-TNCN émis avec l'annexe II de la circulaire 80/2021/TT-BTC.

+ Annexe de la liste de déduction familiale pour personnes à charge, formulaire n° 02-1/BK-QTT-TNCN émis avec l'annexe II de la circulaire 80/2021/TT-BTC.

+ Copies (photocopies des originaux) des documents prouvant le montant de l'impôt déduit, payé temporairement au cours de l'année et de l'impôt payé à l'étranger (le cas échéant).

Dans le cas où l'organisme payeur de revenus ne délivre pas de certificats de déduction fiscale aux particuliers parce que l'organisme payeur de revenus a cessé ses activités, l'autorité fiscale se basera sur la base de données du secteur fiscal pour examiner et traiter les dossiers de règlement fiscal des particuliers sans exiger de certificats de déduction fiscale.

Dans le cas où l'organisation ou la personne qui paie le revenu utilise un certificat électronique de déduction de l'impôt sur le revenu des particuliers, le contribuable doit utiliser une copie du certificat électronique de déduction de l'impôt sur le revenu des particuliers (une copie papier imprimée par le contribuable et convertie à partir du certificat électronique original de déduction de l'impôt sur le revenu des particuliers envoyé par l'organisation ou la personne qui paie le revenu au contribuable).

+ Une copie du certificat de retenue d'impôt (indiquant clairement sur quelle déclaration d'impôt sur le revenu l'impôt a été payé) délivré par l'organisme payeur de revenus ou une copie du document bancaire pour l'impôt payé à l'étranger avec confirmation du contribuable au cas où, conformément aux dispositions de la loi étrangère, l'organisme fiscal étranger ne délivre pas de certificat confirmant l'impôt payé.

+ Copies des factures et documents prouvant les contributions aux fonds de charité, aux fonds humanitaires et aux fonds de promotion de l'éducation (le cas échéant).

+ Documents prouvant le montant payé par l'unité ou l'organisation versant des revenus à l'étranger dans le cas où l'individu reçoit des revenus d'organisations internationales, d'ambassades, de consulats et reçoit des revenus de l'étranger.

+ Dossier d'enregistrement des personnes à charge selon les instructions du point a, clause 3, section III de la dépêche officielle 13762/CTHN-HKDCN en 2023 (si calcul des déductions pour les personnes à charge au moment du règlement fiscal pour les personnes à charge qui ne se sont pas encore inscrites comme personnes à charge).

* Pour les organisations et les particuliers payant des revenus imposables provenant de salaires et de traitements

+ Formulaire de déclaration de finalisation de l'impôt sur le revenu des personnes physiques n° 05/QTT-TNCN émis avec l'annexe II de la circulaire 80/2021/TT-BTC.

+ Annexe de la liste détaillée des personnes physiques soumises au calcul de l'impôt selon le barème progressif de l'impôt, formulaire n° 05-1/BK-QTT-TNCN émis avec l'annexe II de la circulaire 80/2021/TT-BTC.

+ Annexe de la liste détaillée des personnes physiques soumises au calcul de l'impôt au taux plein, formulaire n° 05-2/BK-QTT-TNCN émis avec l'annexe II de la circulaire 80/2021/TT-BTC.

+ Annexe de la liste détaillée des personnes à charge pour le formulaire de déduction familiale n° 05-3/BK-QTT-TNCN émise avec l'annexe II de la circulaire 80/2021/TT-BTC.

Remarque : Si une personne autorise une organisation à payer des revenus pour régler en son nom, la personne doit préparer un formulaire d'autorisation de finalisation de l'impôt sur le revenu des personnes physiques pour la période fiscale 2022 conformément au formulaire n° 08/UQ-QTT-TNCN émis avec l'annexe II de la circulaire 80/2021/TT-BTC du 29 septembre 2021 du ministère des Finances.

2.2 Règlement en ligne de l'impôt sur le revenu des personnes physiques

Consultez les instructions de règlement de l’impôt sur le revenu des particuliers en ligne.

2.3 Lieu de dépôt de la déclaration finale d'impôt sur le revenu des personnes physiques

Le lieu de dépôt des dossiers de règlement de l'impôt sur le revenu des personnes physiques est mis en œuvre conformément aux instructions spécifiques de la clause 8, article 11, décret 126/2020/ND-CP.

Dans le cas où un particulier déclare et soumet une déclaration de finalisation de l'impôt sur le revenu des personnes physiques sur le site Web https://canhan.gdt.gov.vn, le système a pour fonction de soutenir la détermination de l'autorité de finalisation fiscale sur la base des informations relatives aux obligations fiscales survenant au cours de l'année déclarée par le particulier.

L'endroit où déposer les dossiers de règlement de l'impôt sur le revenu des particuliers est spécifiquement déterminé comme suit :

- Pour les organismes payeurs de revenus, soumettre les dossiers de déclaration de finalisation de l'impôt sur le revenu des personnes physiques à l'autorité fiscale qui gère directement cet organisme payeur de revenus.

- Pour les particuliers réglant directement avec l'administration fiscale

+ Les personnes physiques résidant dans un même lieu avec des revenus provenant de salaires ou de traitements et qui sont tenues de déclarer elles-mêmes leurs impôts au cours de l'année doivent soumettre des dossiers de déclaration de finalisation d'impôt à l'autorité fiscale où la personne physique déclare directement ses impôts au cours de l'année conformément aux dispositions du point a, clause 8, article 11, décret 126/2020/ND-CP.

Si une personne physique perçoit des revenus provenant de salaires ou de traitements dans deux ou plusieurs endroits, y compris des revenus soumis à déclaration directe et des revenus retenus par l'organisme payeur, elle doit soumettre des dossiers de déclaration de finalisation fiscale à l'autorité fiscale où se trouve la plus grande source de revenus au cours de l'année.

Dans le cas où la source de revenu la plus importante de l'année ne peut être déterminée, l'individu peut choisir de soumettre le dossier de finalisation à l'autorité fiscale gérant directement l'organisme payeur ou le lieu où l'individu réside.

+ Les personnes physiques résidentes dont les revenus salariaux et les traitements sont soumis à retenue à la source auprès de deux ou plusieurs organismes payeurs doivent soumettre les documents de déclaration de finalisation fiscale comme suit :

++ Les personnes qui ont calculé des déductions familiales pour elles-mêmes auprès de l'organisme ou de la personne qui paie le revenu doivent soumettre des déclarations de finalisation d'impôt à l'autorité fiscale qui gère directement l'organisme ou la personne qui paie ce revenu.

Dans le cas où une personne change de lieu de travail et d'organisation ou de personne qui paie le revenu final avec des déductions familiales pour elle-même, elle doit soumettre la déclaration de finalisation fiscale à l'autorité fiscale qui gère l'organisation ou la personne qui paie le revenu final.

Dans le cas où une personne change de lieu de travail et que l'organisation ou la personne paie le revenu final sans déduire de la famille pour elle-même, elle doit soumettre la déclaration de finalisation fiscale à l'autorité fiscale où réside la personne.

Si une personne n'a pas encore calculé les déductions familiales pour elle-même auprès d'une organisation ou d'une personne payant un revenu, elle doit soumettre les documents de déclaration de finalisation fiscale à l'autorité fiscale où elle réside.

++ Dans le cas où une personne physique résidente ne signe pas de contrat de travail, ou signe un contrat de travail de moins de 3 mois, ou signe un contrat de prestation de services avec des revenus à un ou plusieurs endroits où 10% ont été déduits, la déclaration de finalisation fiscale doit être soumise à l'autorité fiscale où la personne réside.

++ Les personnes résidant au cours de l'année ont des revenus provenant de salaires ou de traitements à un ou plusieurs endroits mais au moment de l'installation ne travaillent pas pour une organisation ou une personne payant des revenus, l'endroit où soumettre la déclaration de règlement fiscal est l'autorité fiscale où réside la personne.

+ Les personnes physiques résidentes ayant des revenus provenant de salaires et traitements qui sont soumises au règlement direct de l'impôt sur le revenu des personnes physiques auprès de l'administration fiscale et qui ont un dossier de demande de réduction d'impôt en raison de catastrophes naturelles, d'incendies, d'accidents ou de maladies graves, le lieu de dépôt du dossier de règlement d'impôt est l'administration fiscale où la personne a déposé le dossier de réduction d'impôt. L'autorité fiscale chargée du traitement des dossiers de réduction d'impôt est chargée de traiter les dossiers de règlement d'impôt conformément à la réglementation.

3. Recherchez la date d'émission du dernier code fiscal personnel

Instructions pour les particuliers afin de rechercher rapidement et précisément la date d'émission du code fiscal ici !

Source

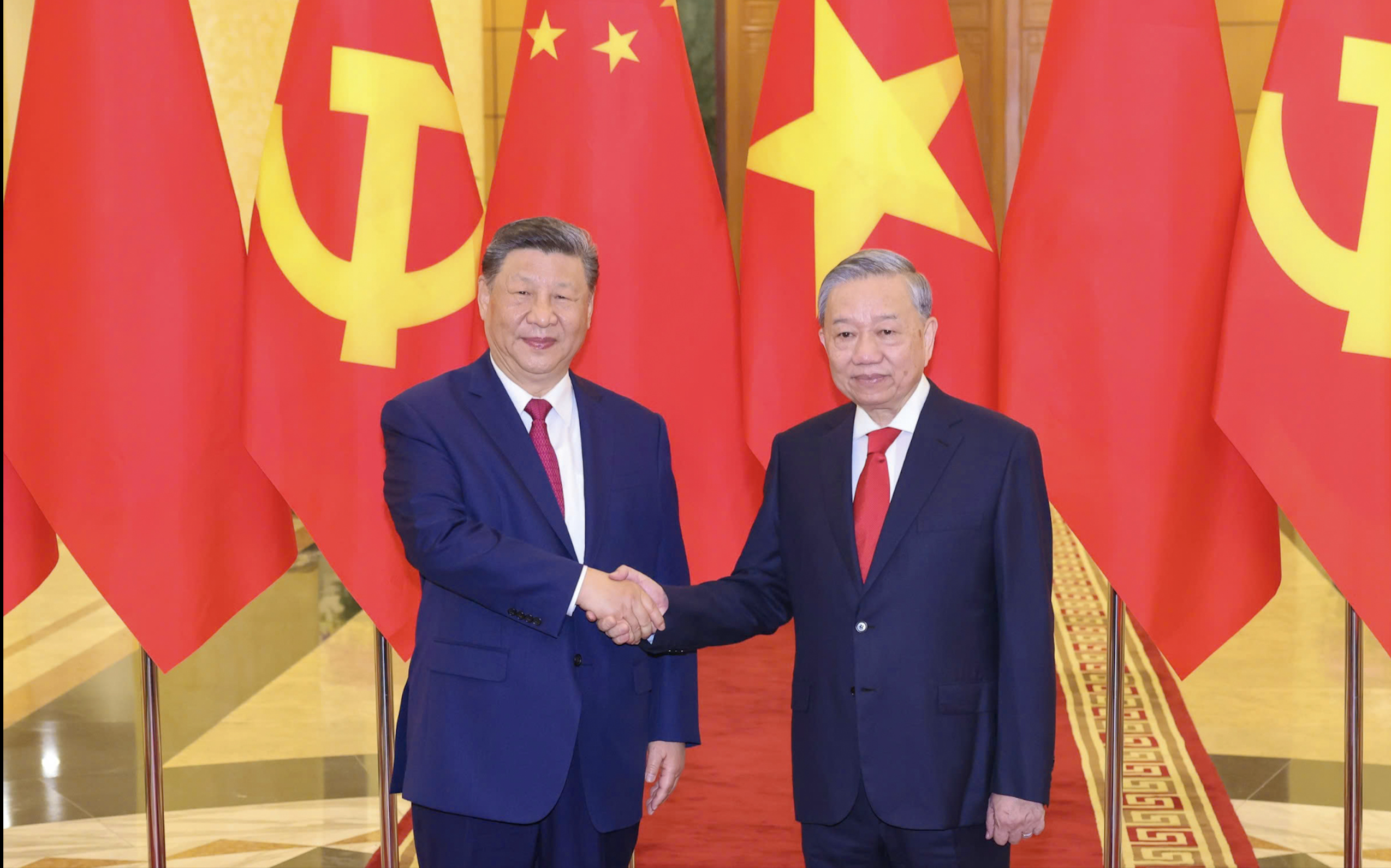

![[Photo] Le Premier ministre Pham Minh Chinh rencontre le secrétaire général et président de la Chine Xi Jinping](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/14/893f1141468a49e29fb42607a670b174)

![[Photo] Réception pour accueillir le secrétaire général et président de la Chine Xi Jinping](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/15/ef636fe84ae24df48dcc734ac3692867)

![[Photo] Le président de l'Assemblée nationale, Tran Thanh Man, rencontre le secrétaire général et président de la Chine, Xi Jinping](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/14/4e8fab54da744230b54598eff0070485)

![[Photo] Terminal T3 de Tan Son Nhat - un projet clé achevé plus tôt que prévu](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/15/85f0ae82199548e5a30d478733f4d783)

![[Infographie] Chronologie clé de l'examen de fin d'études secondaires 2025](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/3/13/54d46b2de79f4a5281eaff4ede27d394)

Comment (0)