En concreto, según el Banco Estatal de Vietnam (SBV), después de que muchos bancos comerciales redujeran las tasas de interés de los préstamos, la tasa de interés de los préstamos en VND recién generada actualmente ronda el 9,3 % anual (una disminución del 0,65 % anual en comparación con el final de 2022).

Los tipos de interés de los préstamos siguen siendo altos. (Ilustración: Vietnamnet)

Al explicar esto, el Banco Estado dijo que hay muchas razones para el impacto. En primer lugar, el sistema bancario es el principal canal de suministro de capital para la economía. La economía de Vietnam depende principalmente del capital crediticio bancario (la relación crédito/PIB a finales de 2022 era del 125,34%), mientras que la demanda de capital para el desarrollo económico es siempre alta, lo que crea presión sobre las tasas de interés de los préstamos.

Tras la pandemia de COVID-19, la economía se recuperó, lo que aumentó la demanda de capital para la producción y los negocios. El sistema bancario utilizó la máxima cantidad de capital movilizado para satisfacer las necesidades de capital de la economía. Actualmente, la brecha entre depósitos y crédito en VND es de 167 billones de VND; el índice de utilización de capital en el mercado 1 (coeficiente de crédito/movilización de capital en el mercado 1) en VND es del 101,45 %, inferior al 102,28 % de finales de 2022, pero aún se mantiene en un nivel muy alto.

El sistema bancario moviliza principalmente capital de corto plazo (alrededor del 88% de los depósitos son a plazos de 12 meses o menos), pero aún tiene que satisfacer necesidades de préstamos de mediano y largo plazo, lo que ha creado presión sobre las tasas de interés de los depósitos. "Al mismo tiempo, la presión para aumentar las tasas de interés siempre existe porque Vietnam tiene una gran apertura económica y las fluctuaciones en los mercados financieros y monetarios mundiales tienen un impacto rápido y fuerte en las tasas de interés internas y los tipos de cambio", analizó el Banco Estatal.

A continuación, el nivel de las tasas de interés mundiales aumentará en 2022 y se mantendrá alto en los primeros meses de 2023. Los principales bancos centrales del mundo continúan implementando la hoja de ruta de endurecimiento de la política monetaria y mantenimiento de altas tasas de interés, la Fed ha elevado las tasas de interés 10 veces.

La presión inflacionaria existente y latente hace que la gente espere tasas de interés reales positivas, por lo que a las entidades crediticias les resulta difícil reducir las tasas de interés para atraer depósitos, lo que provoca que los costos de insumos de los bancos se mantengan altos. La movilización de capital al 27 de abril de 2023 aumentó un 1,78%, apenas casi el 50% en comparación con la tasa de crecimiento del crédito del 3,04%.

La Circular No. 02/2023/TT-NHNN, emitida recientemente el 23 de abril de 2023, permite la reestructuración de los términos de pago de la deuda y el mantenimiento del grupo de deuda de clientes que enfrentan dificultades, lo que significa que los bancos aún no han cobrado las deudas a su vencimiento, mientras que los bancos aún tienen que garantizar el pago de los depósitos, reduciendo las ventas de préstamos y desacelerando la rotación de capital en la economía, lo que ejerce presión sobre la capacidad de equilibrar el capital y el margen para la reducción de las tasas de interés.

Al mismo tiempo, el sistema bancario todavía está en proceso de reestructuración y manejo de deudas incobrables, mejorando los estándares de gobernanza de acuerdo a las prácticas internacionales..., algunos bancos comerciales de pequeña escala mantienen altas tasas de interés de depósitos para retener a los clientes, lo que hace más difícil reducir las tasas de interés de los préstamos.

Según la normativa vigente, la decisión sobre los tipos de interés de los préstamos la acuerdan el banco y el cliente en función de la oferta y la demanda del mercado de capital y de la solvencia. En caso de que las tasas de interés del mercado fluctúen o el Banco Estatal ajuste las tasas de interés operativas, lo que lleva a los bancos a aumentar o disminuir las tasas de interés de los depósitos, o a que los bancos ajusten proactivamente a la baja las tasas de interés de los préstamos, para los préstamos para los cuales el banco y los clientes han acordado tasas de interés, el banco continuará aplicando la tasa de interés acordada hasta el final del plazo del préstamo o hasta el final del período de pago de intereses de acuerdo con el contrato de préstamo.

Además, el Banco Estatal de Vietnam también regula actualmente la tasa de interés máxima de los préstamos a corto plazo en VND (actualmente en 4,5%/año) de las instituciones de crédito para que los clientes satisfagan algunas necesidades de capital para reducir los costos de los préstamos y aumentar el acceso a los préstamos de acuerdo con la dirección del Gobierno.

Muchas políticas para reducir las tasas de interés de los préstamos

A partir del 10 de marzo de 2023, para lograr el objetivo de aumentar la oferta monetaria y reducir las tasas de interés de los préstamos según lo ordenado por el Gobierno y el Primer Ministro, el Banco Estatal aumentó el volumen y extendió el plazo de las ofertas diarias de papeles valiosos para señalar su disposición a suministrar capital al mercado monetario.

Al ajustar el tipo de interés de los títulos de valor del 6%/año al 5,5%/año (a partir del 15 de marzo de 2023) y hasta el 5,0%/año (a partir del 3 de abril de 2023), el capital disponible de las entidades de crédito está garantizado y, a menudo, es excedentario.

Desde principios de 2023, el Banco Estatal ha comprado una gran cantidad de moneda extranjera para complementar las reservas de divisas (más de 6 mil millones de dólares). Además, para las transacciones de las instituciones de crédito que compran divisas a plazo con "compradores y vendedores finales", el Banco Estatal y las instituciones de crédito también han extendido estas transacciones por un valor total de 3,99 mil millones de dólares; Al mismo tiempo, las entidades crediticias cancelaron la compra de 1.740 millones de dólares al Banco Estatal.

Las soluciones mencionadas anteriormente han contribuido significativamente a crear un exceso de liquidez en el mercado, estabilizando así el nivel de las tasas de interés del mercado interbancario y apoyando a las instituciones crediticias a reducir las tasas de interés de los depósitos y las tasas de interés de los préstamos para la economía.

Thanh Lam

Útil

Emoción

Creativo

Único

Ira

[anuncio_2]

Fuente

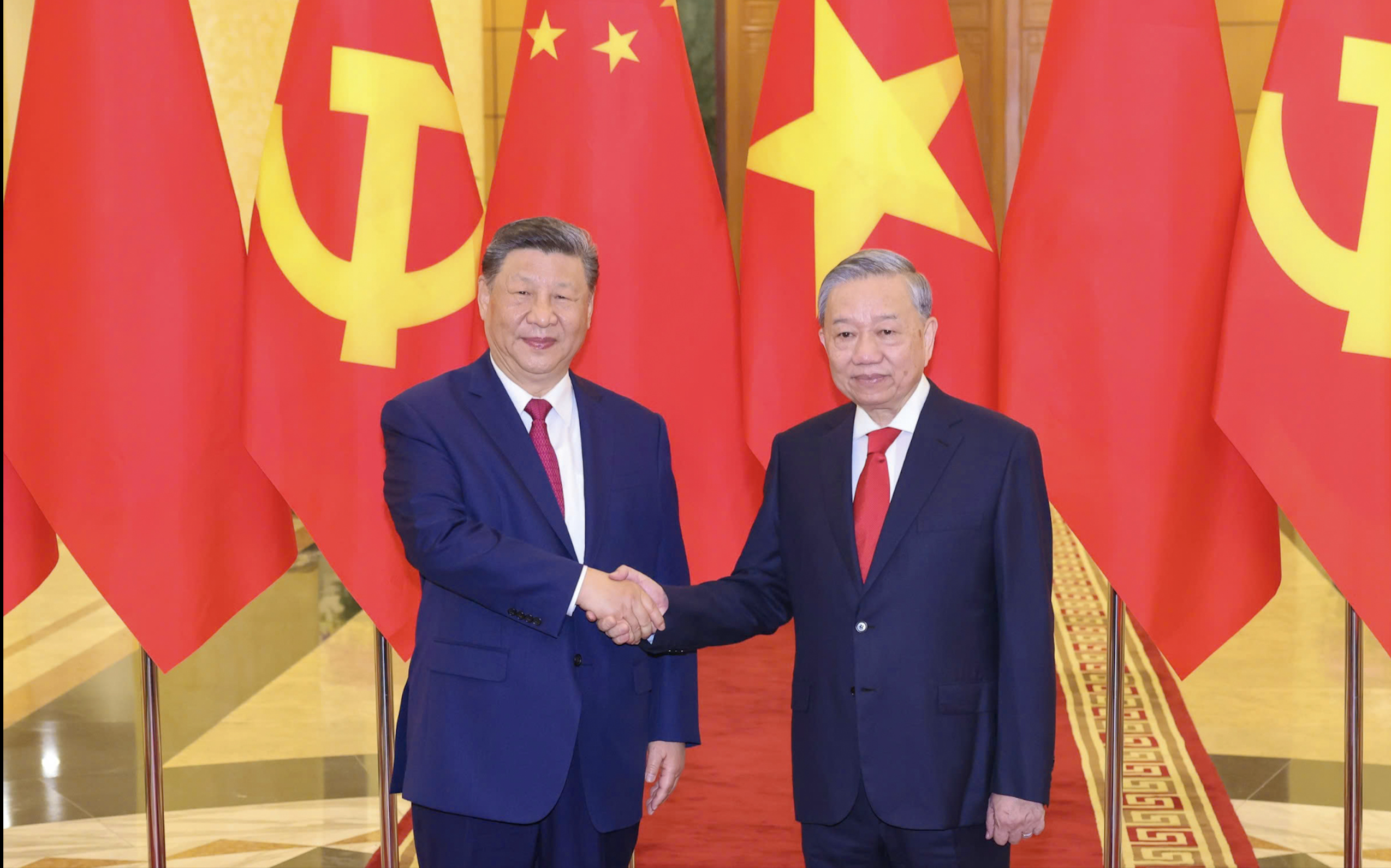

![[Foto] El presidente de la Asamblea Nacional, Tran Thanh Man, se reúne con el secretario general y presidente de China, Xi Jinping.](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/14/4e8fab54da744230b54598eff0070485)

![[Foto] Terminal T3 de Tan Son Nhat: proyecto clave completado antes de lo previsto](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/15/85f0ae82199548e5a30d478733f4d783)

![[Foto] Recepción de bienvenida al Secretario General y Presidente de China, Xi Jinping](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/15/ef636fe84ae24df48dcc734ac3692867)

![[Foto] El primer ministro Pham Minh Chinh se reúne con el secretario general y presidente de China, Xi Jinping.](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/14/893f1141468a49e29fb42607a670b174)

Kommentar (0)