La presión sobre el suministro de metales necesarios para producir energía renovable y vehículos eléctricos aumenta a medida que los países compiten por ser neutrales en carbono para 2050.

En los últimos meses, Gran Bretaña ha firmado acuerdos con Zambia, Japón se ha asociado con Namibia y la UE ha unido fuerzas con Chile. Los negociadores de la UE también comenzaron a trabajar con el Congo, mientras Estados Unidos miraba hacia Mongolia. Estos esfuerzos comparten el objetivo de obtener minerales necesarios para la descarbonización o metales “verdes”.

Hay tres grupos de metales “verdes” que se utilizan ampliamente en muchas industrias, incluidos el aluminio y el acero, que se utilizan para fabricar paneles solares y turbinas, mientras que el cobre es vital para todo, desde cables hasta automóviles. El grupo utilizado en las baterías de vehículos eléctricos incluye cobalto, litio y níquel, que forman el cátodo, y grafito, que es el componente principal del ánodo. El último grupo son las tierras raras magnéticas, como el neodimio, que se utilizan en motores de vehículos eléctricos y generadores de turbinas y que tienen poca demanda.

Según la Comisión de Transiciones Energéticas (ETC), 72 países, que representan cuatro quintas partes de las emisiones globales, se han comprometido a alcanzar la neutralidad de carbono para 2050. Para alcanzar el objetivo, la capacidad de energía eólica debe aumentar 15 veces, la energía solar 25 veces, la escala de la infraestructura de la red debe aumentar 3 veces y el número de vehículos eléctricos debe aumentar 60 veces.

Para 2030, la demanda de cobre y níquel podría aumentar entre un 50 y un 70%, la de cobalto y neodimio, un 150%, y la de grafito y litio, entre seis y siete veces. En total, un mundo neutral en carbono para 2050 necesitaría 35 millones de toneladas de “metales verdes” cada año, según la Agencia Internacional de Energía. Si incluimos también los metales tradicionales necesarios para este proceso, como el aluminio y el acero, la demanda de ahora a entonces será de 6.500 millones de toneladas.

Es por ello que los países están preocupados por una escasez generalizada de suministros minerales globales hacia el final de esta década. Para 2030, ETC espera una escasez de alrededor del 10-15% de cobre y níquel; 30-45% para otros metales utilizados en baterías.

¿Cuál es entonces la situación del suministro de estos grupos de metales? Es probable que el acero siga siendo abundante. El cobalto también es abundante. Pero según las predicciones de los expertos recogidas por The Economist , el cobre tendrá un déficit de entre 2 y 4 millones de toneladas, equivalente al 6-15% de la demanda potencial en 2030. El litio tendrá un déficit de entre 50.000 y 100.000 toneladas, equivalente al 2-4% de la demanda. El níquel y el grafito son teóricamente abundantes, pero requieren una alta pureza para fabricar baterías. Hay muy pocas fundiciones que puedan refinar la bauxita para transformarla en aluminio. Además, casi nadie produce neodimio fuera de China.

The Economist sugiere tres soluciones a estos desafíos. En primer lugar, los productores pueden aprovechar el suministro adicional de las minas existentes, lo que se puede hacer de inmediato pero la producción adicional es limitada. En segundo lugar, las empresas pueden abrir nuevas minas, lo que puede resolver completamente el problema, pero lleva mucho tiempo.

Estas limitaciones hacen que la tercera solución sea la más importante, al menos durante la próxima década. Se trata de encontrar formas de desbloquear los "cuellos de botella verdes". Estas incluyen la reutilización de más materiales, siendo lo más factible el aluminio, el cobre y el níquel. La industria del reciclaje todavía está fragmentada y podría crecer si los precios de los productos terminados fueran más altos. Ya hay algunos esfuerzos, como el del gigante minero HP, que está financiando una empresa emergente de reciclaje de níquel en Tanzania.

Huw McKay, economista jefe de HP, estima que la chatarra podría representar el 50% del suministro total de cobre en una década, frente al 35% actual. Rio Tinto también está invirtiendo en centros de reciclaje de aluminio. El año pasado, las empresas emergentes de reciclaje de metales de baterías recaudaron un récord de 500 millones de dólares.

La mejor solución es reiniciar las minas inactivas (que ya no están en funcionamiento), siendo la más prometedora la de aluminio. Desde diciembre de 2021, el aumento de los costes energéticos ha obligado al cierre de 1,4 millones de toneladas de capacidad anual de fundición de aluminio (el 2% de la mundial) en Europa. Un aumento del 25% en los precios del aluminio atraerá a más minas a reabrir, según Graeme Train, analista jefe de metales y minerales del comerciante de materias primas Trafigura.

Y la mayor esperanza reside en las tecnologías que aprovechan al máximo los suministros escasos. Las empresas están desarrollando procesos conocidos como “lixiviación de colas”, que extraen cobre de minerales con bajo contenido de metal. El uso de esta tecnología a gran escala podría generar un millón de toneladas adicionales de cobre por año a bajo costo, según Daniel Malchuk, miembro del directorio de la empresa estadounidense de tecnología de recursos Jetti Resources.

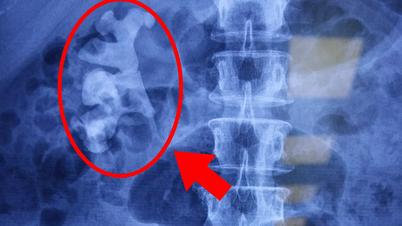

Un trabajador trabaja en una planta de procesamiento de níquel en la provincia de Sulawesi del Sur, Indonesia. Foto: Reuters

En Indonesia, el mayor productor de níquel del mundo, los mineros están utilizando un método de "lixiviación ácida a alta presión" para convertir el mineral de baja calidad en un material adecuado para automóviles eléctricos. Se han construido tres plantas multimillonarias y se han anunciado proyectos adicionales por un valor de casi 20 mil millones de dólares.

Daria Efanova, jefa de investigación de la firma financiera británica Sucden, calcula que Indonesia podría producir alrededor de 400.000 toneladas de níquel de alta calidad para 2030, cubriendo parcialmente una brecha de suministro esperada de 900.000 toneladas.

Sin embargo, las nuevas técnicas aún son inciertas y pueden presentar limitaciones como la contaminación. Por eso, abrir una nueva mina traerá mayores ganancias, aunque lleve tiempo. Hay en el mundo 382 proyectos de minería de cobalto, cobre, litio y níquel que han iniciado al menos estudios de prefactibilidad. Si están operativas en 2030, equilibrarán la demanda, según la consultora McKinsey.

Actualmente hay alrededor de 500 minas activas de cobalto, cobre, litio y níquel en todo el mundo. Para abrir 382 nuevas minas a tiempo es necesario superar una serie de dificultades. Lo primero es la falta de dinero. Según McKinsey, para llenar el déficit de suministro en 2030, los gastos de capital anuales en minería deben duplicarse a 300 mil millones de dólares.

La consultora CRU afirma que el gasto solo en cobre debería alcanzar los 22.000 millones de dólares en 2027, frente a un promedio de 15.000 millones de dólares entre 2016 y 2021. La inversión de las principales mineras está aumentando, pero no lo suficientemente rápido. Además, la excavación de nuevas minas lleva mucho tiempo: entre 4 y 7 años para el litio y un promedio de 17 años para el cobre. Los retrasos pueden ser mayores debido al número limitado de permisos.

Mientras activistas, gobiernos y reguladores bloquean cada vez más proyectos por razones ambientales, entre 2017 y 2021 se necesitaron en promedio 311 días para aprobar nuevas minas en Chile, en comparación con 139 días entre 2002 y 2006.

El contenido de metal del mineral de cobre extraído en países favorables está disminuyendo, lo que obliga a las empresas a buscar lugares más hostiles. Dos tercios de la nueva oferta prevista para 2030 provendrán de países ubicados entre los 50 últimos en el índice de "facilidad para hacer negocios" del Banco Mundial.

Todo esto significa que un nuevo suministro sólo puede ser una solución a largo plazo. Por lo tanto, gran parte del ajuste durante la próxima década dependerá del ahorro de insumos. Pero el alcance de la solución es difícil de predecir, porque depende de la capacidad de innovación de las empresas manufactureras.

Los fabricantes de coches eléctricos y de baterías son ejemplos. Han logrado muchas cosas utilizando menos metal. Una batería típica de coche eléctrico contiene actualmente tan solo 69 kg de cobre, frente a los 80 kg de 2020. Simon Morris, director de Metales Base de CRU, calcula que la próxima generación de baterías podría requerir tan solo entre 21 y 50 kg, lo que supondría un ahorro de hasta 2 millones de toneladas de cobre al año para 2035. La demanda de litio en las baterías también podría reducirse a la mitad para 2027.

Además de ahorros y alternativas. En los cátodos de las baterías, las composiciones químicas de níquel-manganeso-cobalto que contienen cantidades iguales de cobalto y níquel, conocidas como NMC 111, se están eliminando gradualmente en favor de NMC 721 y 811, que contienen más níquel pero menos cobalto. Mientras tanto, las mezclas de fosfato de hierro y litio (LFP), más baratas pero que consumen menos energía, son populares en China, donde los habitantes de las ciudades no necesitan grandes autonomías con una sola carga.

Los ánodos de grafito también se dopan con silicio (que es muy abundante). Tesla dice que construirá motores sin tierras raras. Las baterías de iones de sodio que sustituyen al litio por sodio (el sexto elemento más abundante en la Tierra) podrían tener éxito.

Las preferencias de los clientes también jugarán un papel. Hoy en día, la gente quiere que sus coches eléctricos puedan recorrer 600 km con una sola carga, pero pocas personas viajan regularmente distancias tan largas. A medida que los suministros de litio escasean, los fabricantes de automóviles pueden diseñar vehículos con autonomías más cortas y baterías intercambiables, reduciendo significativamente el tamaño de la batería. Con el precio adecuado, la adopción puede ser rápida.

El principal desafío es el cobre, que no es fácil de retirar de la red. Pero cambiar el comportamiento del consumidor también puede ayudar. CRU estima que la demanda de cobre para fines “verdes” aumentará del 7% actual al 21% en 2030. A medida que aumentan los precios del metal, es probable que las ventas de teléfonos y lavadoras, que también contienen cobre, disminuyan antes que las de cables de alimentación y paneles solares, especialmente si el mercado de tecnología verde está subsidiado por los gobiernos.

Hacia finales de la década de 2030, podría haber suficientes minas nuevas y capacidad de reciclaje para que la transición verde avance según lo previsto. Sin embargo, el riesgo reside en otras posibles perturbaciones, según The Economist .

Dado que los suministros se concentran en unos pocos países, los disturbios locales, los conflictos geopolíticos o incluso el mal tiempo pueden tener un impacto. Las simulaciones de Liberum Capital (Reino Unido) muestran que una huelga de mineros en Perú o tres meses de sequía en Indonesia afectarían los precios o reducirían los suministros de cobre y níquel entre un 5 y un 15 por ciento. Pero con compradores flexibles, gobiernos fuertes y un poco de suerte, la creciente demanda del metal “verde” puede no causar caídas catastróficas.

Phien An ( según The Economist )

[anuncio_2]

Enlace de origen

![[Foto] El primer ministro Pham Minh Chinh inicia la construcción de una carretera vital que atraviesa Thai Binh y Nam Dinh.](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/12/52d98584ccea4c8dbf7c7f7484433af5)

![[Foto] El Primer Ministro Pham Minh Chinh recibe al Ministro sueco de Cooperación Internacional para el Desarrollo y Comercio Exterior](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/12/ae50d0bb57584fd1bbe1cd77d9ad6d97)

![[Foto] El primer ministro Pham Minh Chinh trabaja con el Comité Permanente del Comité Provincial del Partido de Thai Binh.](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/12/f514ab990c544e05a446f77bba59c7d1)

Kommentar (0)