กรมสรรพากรเพิ่งส่งหนังสือแจ้งอย่างเป็นทางการไปยัง 26 ท้องที่ พร้อมด้วยคำแนะนำที่ชัดเจนเกี่ยวกับแนวทางแก้ไขเพื่อช่วยเหลือองค์กร บุคคล และธุรกิจต่างๆ ที่ได้รับความสูญเสียเนื่องจากพายุลูกที่ 3 และน้ำท่วมหลังพายุ

เอกสารดังกล่าวถูกส่งไปยังหน่วยงานภาษี 26 แห่งในจังหวัดและเมือง ได้แก่ Quang Ninh, Hai Phong, Thai Binh, Nam Dinh, Hoa Binh, Lao Cai, Yen Bai, Son La, Lai Chau, Dien Bien, Ha Giang, Cao Bang, Bac Kan, Thai Nguyen, Tuyen Quang, Phu Tho, Vinh Phuc, Lang Son, Bac Giang, Bac Ninh, Hai Duong, Hanoi, Hung Yen, Ha นัม, นิญบิ่ญ, ทันฮวา.

กิจกรรมที่ควรทำสำหรับครัวเรือนและธุรกิจแต่ละแห่ง

หากประสบปัญหาจากภัยธรรมชาติ ครัวเรือนธุรกิจและบุคคลธรรมดา จะได้รับการลดหย่อนภาษีเงินได้บุคคลธรรมดา (PIT) ภาษีบริโภคพิเศษ (SCT) และภาษีทรัพยากร

อัตราภาษีเงินได้บุคคลธรรมดาจะลดลงตามระดับความเสียหาย แต่ไม่เกินจำนวนภาษีที่ต้องชำระ

จำนวนภาษีอุปโภคบริโภคพิเศษที่ต้องลดหย่อนให้พิจารณาตามมูลค่าความสูญเสียที่เกิดขึ้นจริงจากภัยธรรมชาติ แต่ไม่เกินร้อยละ 30 ของภาษีที่ต้องจ่ายในปีที่สูญเสีย และไม่เกินมูลค่าทรัพย์สินที่เสียหายหลังจากชดเชยแล้ว (ถ้ามี)

อัตราภาษีทรัพยากรจะลดลงตามจำนวนทรัพยากรที่สูญเสียไป กรณีชำระภาษีแล้ว ภาษีที่ชำระจะถูกคืนหรือหักจากภาษีทรัพยากรที่ต้องชำระในงวดถัดไป

ครัวเรือนและบุคคลที่ประกอบกิจการผลิตและกิจกรรมทางธุรกิจ จะได้รับการขยายเวลาการชำระภาษีมูลค่าเพิ่ม (VAT) และภาษีเงินได้บุคคลธรรมดาจนถึงวันที่ 30 ธันวาคม พ.ศ. 2567 เป็นอย่างช้า

ครัวเรือนธุรกิจและบุคคลธรรมดาจะต้องยื่นคำขอขยายเวลาไม่เกินวันที่ 30 กันยายน พ.ศ. 2567 เพื่อรับการขยายเวลาการชำระภาษี

กรมสรรพากรจะไม่เรียกเก็บค่าธรรมเนียมการชำระล่าช้าสำหรับจำนวนภาษีและค่าเช่าที่ดินที่ขยายออกไปในช่วงระยะเวลากำหนดเส้นตายการชำระเงินที่ขยายออกไป

ในกรณีที่กรมสรรพากรได้คำนวณค่าธรรมเนียมการชำระล่าช้า (หากมี) สำหรับบันทึกภาษีที่เข้าข่ายการขยายเวลา กรมสรรพากรจะดำเนินการปรับปรุงและไม่คำนวณค่าธรรมเนียมการชำระล่าช้า

ครัวเรือนผู้ประกอบการที่ได้รับความเสียหายทางด้านวัตถุอันเนื่องจากภัยพิบัติทางธรรมชาติซึ่งกระทบต่อการผลิตและธุรกิจโดยตรง จะได้รับการขยายเวลาการชำระภาษีไม่เกิน 2 ปี นับจากวันหมดเขตการชำระภาษี ผู้เสียภาษีไม่ต้องรับโทษใดๆ และไม่ต้องชำระค่าปรับการชำระล่าช้าที่คำนวณจากยอดหนี้ภาษีในช่วงขยายเวลาการชำระภาษี

จำนวนภาษีที่ต้องชำระภาษีล่าช้าออกไป คือ จำนวนภาษีที่ค้างชำระจนกระทั่งผู้เสียภาษีประสบภัยธรรมชาติ แต่ไม่เกินมูลค่าความเสียหายทางวัตถุหลังจากหักค่าสินไหมทดแทนและเงินประกันตามที่กำหนด (ถ้ามี)

สิ่งที่ธุรกิจจำเป็นต้องทำ

มีค่าใช้จ่ายทางธุรกิจ 3 ประการที่สามารถหักลดหย่อนได้เมื่อกำหนดรายได้ที่ต้องเสียภาษีสำหรับภาษีเงินได้นิติบุคคล (CIT)

ประการหนึ่ง คือ มูลค่าความสูญเสียอันเกิดจากภัยธรรมชาติที่ไม่ได้รับการชดเชย (กำหนดโดยมูลค่าความสูญเสียรวมลบด้วยมูลค่าที่บริษัทประกันภัยหรือองค์กรอื่นและบุคคลอื่นจะต้องชดเชยตามที่กฎหมายกำหนด)

เอกสารแสดงทรัพย์สินและสินค้าที่สูญหายเนื่องจากภัยธรรมชาติที่รวมอยู่ในค่าใช้จ่ายที่หักลดหย่อนได้ ได้แก่ รายงานสรุปมูลค่าทรัพย์สินและสินค้าที่สูญหายขององค์กร (ต้องระบุมูลค่าทรัพย์สินและสินค้าที่สูญหาย สาเหตุของการสูญหาย ความรับผิดชอบขององค์กรหรือบุคคลต่อความสูญเสียอย่างชัดเจน ชนิด จำนวน และมูลค่าทรัพย์สินและสินค้าที่กู้คืนได้ (ถ้ามี) รายชื่อสินค้าที่สูญหายจากการนำเข้าและส่งออกพร้อมคำยืนยันที่ลงนามและรับผิดชอบโดยผู้แทนตามกฎหมายขององค์กร เอกสารแสดงการชดเชยความเสียหายที่บริษัทประกันภัยยอมรับ (ถ้ามี) เอกสารระบุความรับผิดชอบขององค์กรหรือบุคคลที่ต้องจ่ายค่าชดเชย (ถ้ามี)

ประการที่สองคือเงินทุนสำหรับการศึกษา การสาธารณสุข การวิจัยทางวิทยาศาสตร์ และการบรรเทาทุกข์ภัยพิบัติ

เอกสารที่ระบุแหล่งเงินทุนเพื่อใช้ในการบรรเทาทุกข์จากภัยพิบัติทางธรรมชาติ ประกอบด้วย บันทึกยืนยันแหล่งเงินทุนที่ลงนามโดยตัวแทนขององค์กรที่ให้การสนับสนุน ตัวแทนขององค์กรที่ได้รับความเสียหายจากภัยพิบัติทางธรรมชาติ (หรือหน่วยงานหรือองค์กรที่ทำหน้าที่ระดมทุน) ในฐานะผู้รับเงินทุน (ตามแบบฟอร์มเลขที่ 05/TNDN ที่ออกร่วมกับหนังสือเวียนที่ 78/2014/TT-BTC) ใบแจ้งหนี้ เอกสารการซื้อสินค้า (หากซื้อสินค้าในรูปแบบสิ่งของ) หรือ เอกสารการชำระเงิน (หากซื้อสินค้าในรูปแบบเงินสด)

ประการที่สามคือค่าใช้จ่ายสวัสดิการที่จ่ายโดยตรงให้แก่พนักงาน เช่น เงินช่วยเหลือครอบครัวพนักงานที่ได้รับผลกระทบจากภัยธรรมชาติ ค่าสวัสดิการรวมจะต้องไม่เกินเงินเดือนเฉลี่ยที่จ่ายจริง 1 เดือนในระหว่างปีภาษีของวิสาหกิจ

การกำหนดค่าจ้างเงินเดือนเฉลี่ยรายเดือนจริงที่เกิดขึ้นในปีภาษีขององค์กรนั้นจะพิจารณาจากการหารกองทุนเงินเดือนที่เกิดขึ้นในปีนั้นด้วย 12 เดือน ในกรณีที่บริษัทไม่ได้ดำเนินกิจการมาเป็นเวลา 12 เดือน การกำหนดค่าจ้างเงินเดือนเฉลี่ยรายเดือนจริงในระหว่างปีภาษี จะพิจารณาจากเงินกองทุนเงินเดือนที่จ่ายในระหว่างปีหารด้วยจำนวนเดือนที่ดำเนินงานจริงในระหว่างปี

กองทุนเงินเดือนที่นำไปปฏิบัติ คือ ยอดเงินรวมของเงินเดือนที่จ่ายจริงในปีภาษีชำระภาษีจนถึงวันสุดท้ายในการยื่นเอกสารชำระภาษีตามที่กำหนด (ไม่รวมจำนวนเงินที่หักจากกองทุนสำรองเงินเดือนของปีที่แล้วที่ใช้จ่ายในปีภาษีชำระภาษี)

การขยายเวลาการชำระภาษีจะพิจารณาตามคำขอของผู้เสียภาษีที่ได้รับความเสียหายทางวัตถุอันเกิดจากภัยธรรมชาติซึ่งส่งผลกระทบโดยตรงต่อการผลิตและการดำเนินธุรกิจ หัวหน้าหน่วยงานภาษีที่รับผิดชอบโดยตรงจะต้องพิจารณาจากเอกสารขยายเวลาการชำระภาษีเพื่อกำหนดจำนวนภาษีที่จะขยายเวลาและระยะเวลาขยายเวลาการชำระภาษี ผู้เสียภาษีจะต้องจัดทำและยื่นเอกสารขยายเวลาการชำระภาษีให้กับหน่วยงานบริหารจัดการภาษีโดยตรง เอกสารขอขยายเวลาการชำระภาษีประกอบด้วย: คำร้องขอขยายเวลาการชำระภาษีเป็นลายลักษณ์อักษร โดยระบุเหตุผล จำนวนเงินภาษี และกำหนดเวลาชำระอย่างชัดเจน เอกสารพิสูจน์เหตุผลการขอขยายเวลาการชำระภาษี หน่วยงานกรมสรรพากรรับคำขอขยายเวลาการชำระภาษีจากผู้เสียภาษีในรูปแบบต่างๆ ต่อไปนี้ รับตรงที่หน่วยงานกรมสรรพากร รับทางไปรษณีย์; รับบันทึกทางอิเล็กทรอนิกส์ผ่านทางพอร์ทัลธุรกรรมทางอิเล็กทรอนิกส์ของกรมสรรพากร กรณีที่เอกสารถูกต้องตามกฎหมาย ครบถ้วน และเป็นไปตามแบบที่กำหนด กรมสรรพากรจะแจ้งให้ผู้เสียภาษีทราบเป็นลายลักษณ์อักษรเกี่ยวกับการขยายเวลาการชำระภาษีภายใน 10 วันทำการ นับจากวันที่ได้รับเอกสารครบถ้วน กรณีสำนวนไม่ครบถ้วนตามที่กำหนด ให้แจ้งเป็นหนังสือให้ผู้เสียภาษีทราบภายใน 3 วันทำการ นับจากวันที่ได้รับ สำนวน |

ที่มา: https://vietnamnet.vn/dn-muon-mien-giam-gia-han-thue-sau-bao-lu-viec-gi-can-lam-ngay-2322876.html

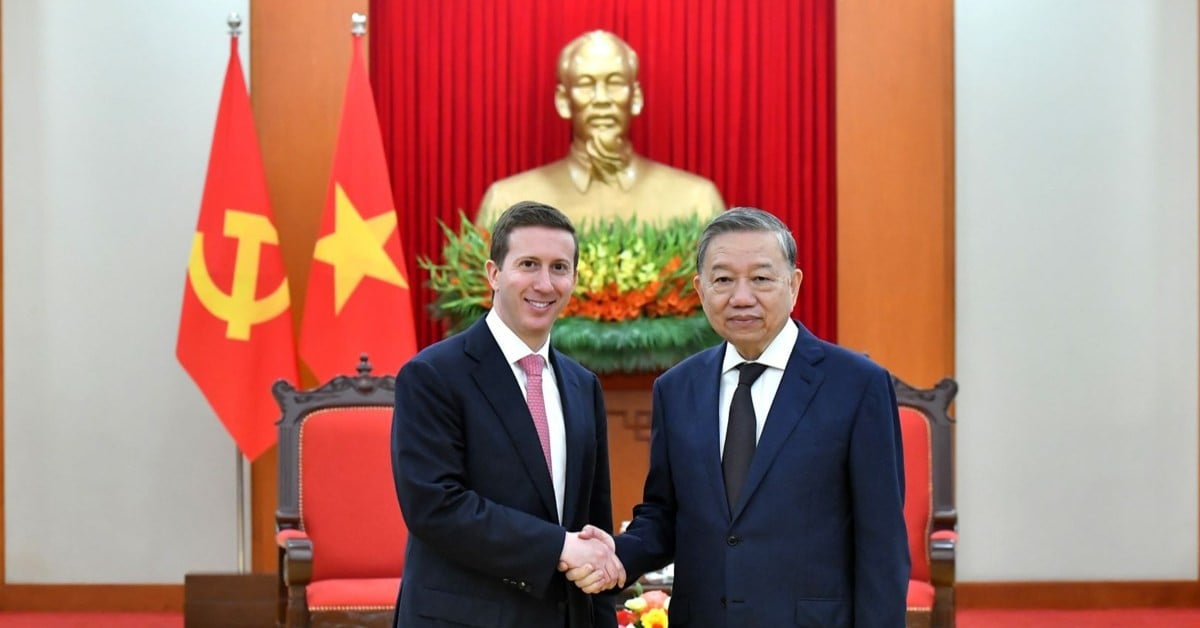

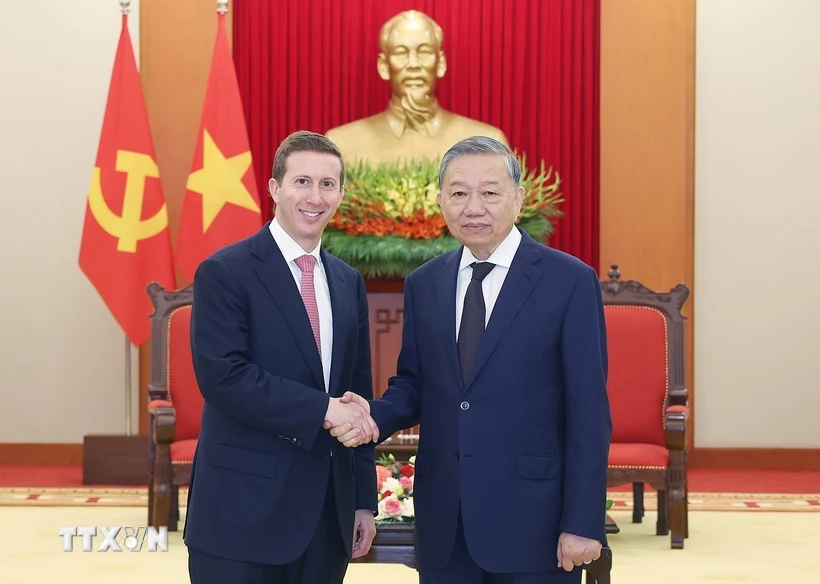

![[ภาพ] นายกรัฐมนตรี Pham Minh Chinh ให้การต้อนรับนาย Jefferey Perlman ซีอีโอของ Warburg Pincus Group (สหรัฐอเมริกา)](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/18/c37781eeb50342f09d8fe6841db2426c)

![[UPDATE] ซ้อมขบวนพาเหรด 30 เม.ย. บนถนนเลดวน หน้าทำเนียบเอกราช](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/18/8f2604c6bc5648d4b918bd6867d08396)

การแสดงความคิดเห็น (0)