ANTD.VN - Прибыль до налогообложения всей банковской отрасли может остаться на прежнем уровне в 2023 году, увеличившись примерно на 10% в 2024 году. , некоторые банки будут иметь отрицательный рост прибыли. Ожидается, что процентные ставки продолжат снижаться примерно на 1–1,5% в 2024 году.

Такая оценка была сделана в отчете о банковской отрасли, недавно опубликованном Vietcombank Securities Company (VCBS).

По прогнозу аналитиков VCBS, в 2024 году темпы роста кредитования сохранятся на уровне 12%. Рост кредитования по-прежнему находится под давлением медленного восстановления экономики и рынка недвижимости, однако процентные ставки снизились до низких уровней, что создает импульс для спроса на кредиты, особенно розничного кредитования и кредитования малых и средних предприятий (МСП).

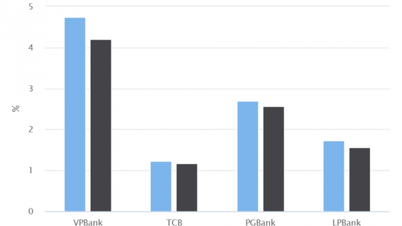

Ожидается, что портфели корпоративных облигаций банков останутся стабильными. Ожидается, что чистая процентная маржа (NIM) останется на прежнем уровне или немного увеличится в 2024 году по мере снижения стоимости фондирования, однако ставки кредитования продолжают испытывать давление в сторону понижения, поскольку банки конкурируют за привлечение качественных клиентов.

Потенциал расширения NIM принадлежит группе частных клиентов, имеющих сильные позиции в розничной торговле и CASA.

|

| У некоторых банков может быть отрицательный рост прибыли |

Уровень безнадежной задолженности на балансе и уровень резервирования в 2023 году останутся под контролем благодаря поддерживающим циркулярам и политике.

VCBS прогнозирует, что прибыль всей банковской отрасли замедлится и останется на прежнем уровне в 2023 году, при этом перспективы прибыли среди банковских групп в 2024 году будут дифференцированными с темпами роста около 10%, в то время как некоторые небольшие банки продолжат замедляться и даже испытают отрицательный рост.

К концу ноября 2023 года общесистемный кредитный рынок зафиксировал темпы роста в 9,15%, а в 2023 году он может увеличиться на 12%. По оценкам VCBS, спрос на кредиты в целом остается слабым из-за медленного восстановления экономики и рынка недвижимости.

Процентные ставки по депозитам быстро снизились, а фактические процентные ставки по кредитам снизились примерно на 2–2,5% по вновь выданным кредитам. Однако процентные ставки по существующим кредитам по-прежнему высоки и составляют около 10% годовых из-за отставания в 3–6 месяцев по сравнению со ставками по депозитам, а уровень снижения различается между отраслями.

Ожидается, что процентные ставки продолжат снижаться примерно на 1–1,5% в 2024 году.

Частные коммерческие банки зафиксировали более резкое снижение процентных ставок по кредитам, чем государственные банки, из-за быстрого роста кредитов с отсрочкой выплаты процентов и снижения процентных ставок по выходным кредитам для привлечения клиентов. Ожидается, что процентные ставки по кредитам этой группы банков могут улучшиться в ближайшем будущем, когда клиенты вернутся, чтобы погасить свои долги.

Ожидается, что чистая процентная маржа банка восстановится с минимума в третьем квартале 2023 года, когда дорогостоящий мобилизованный капитал будет полностью поглощен, в то же время дешевый капитал CASA снова увеличится. Однако между банками будет существовать дифференциация.

Частные банковские группы с большой базой постоянных индивидуальных клиентов отметили быстрый рост чистой процентной маржи благодаря восстановлению коэффициента CASA и розничного кредитования по мере постепенного снижения процентных ставок.

Чистая процентная маржа (NIM) группы из 4 государственных коммерческих банков осталась на прежнем уровне или немного выросла. Уровень улучшения показателя NIM группы средних и мелких банков зависит от давления, направленного на снижение процентных ставок, конкуренции за рост кредитования и скорости восстановления платежеспособности клиентов.

Что касается проблемной задолженности, то к концу третьего квартала 2023 года коэффициент проблемной задолженности на балансе банковской системы увеличился до 2,2% с 1,6% на конец 2022 года, а коэффициент задолженности группы 2 также увеличился до 2,3% с 1,8% на конец 2022 года, но снизился поквартально, что является позитивным признаком того, что проблемная задолженность достигла пика.

По оценкам Госбанка, к августу 2023 года соотношение безнадежной задолженности на балансе и потенциальной задолженности всей системы (включая SCB, Dong A, CB, Oceanbank, GPbank) составит 5,12% и 8%.

Ожидается, что коэффициент безнадежной задолженности на балансе и уровень резервирования не увеличатся существенно в 2023 году благодаря Указу 08/2023/ND-CP, поддерживающему продление корпоративных облигаций, и Циркуляру 02/2023/TT-NHNN, разрешающему реструктуризацию кредитов.

Деятельность по урегулированию проблемной задолженности по-прежнему сталкивается с трудностями из-за вялого рынка недвижимости. Срок действия Постановления № 42 истекает 31 декабря 2023 года, а пересмотренный Закон о кредитных организациях еще не принят, что создает правовой пробел в сфере урегулирования проблемной задолженности.

Ссылка на источник

![[Фото] Премьер-министр Фам Минь Чинь осматривает ход строительства Национального выставочно-ярмарочного центра](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/5/19/35189ac8807140d897ad2b7d2583fbae)

![[ВИДЕО] - Повышение ценности продукции Quang Nam OCOP за счет торговых связей](https://vphoto.vietnam.vn/thumb/402x226/vietnam/resource/IMAGE/2025/5/17/5be5b5fff1f14914986fad159097a677)

Комментарий (0)