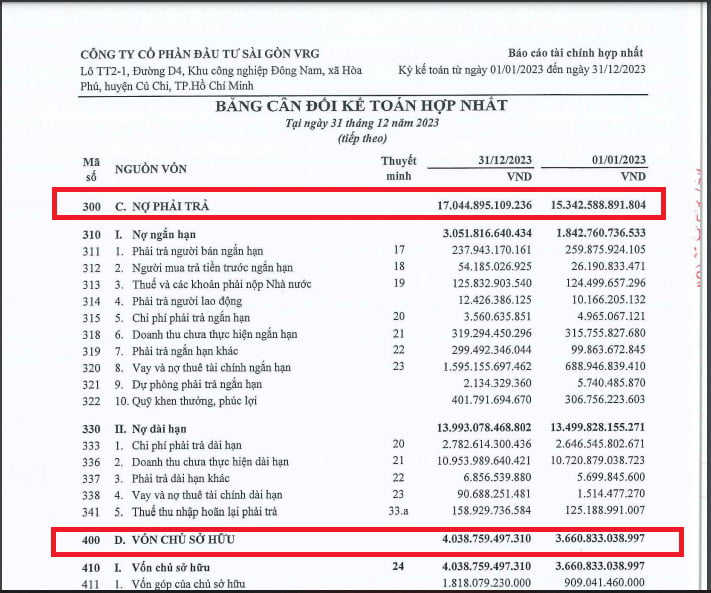

Nợ phải trả của CTCP Đầu tư Sài Gòn VRG (Mã CK: SIP) tại ngày 31.12.2023 ghi nhận 17.044 tỉ đồng, tăng 11% so với đầu năm. Trong khi đó, vốn chủ sở hữu (VCSH) của doanh nghiệp chỉ đạt 4.038 tỉ đồng. Nợ phải trả của SIP thời điểm cuối năm 2023 cao gấp 4 lần vốn chủ sở hữu.

Tương tự, nợ phải trả tại Công ty Cổ phần Tổng Công ty Tín Nghĩa (Mã CK: TID) cũng cao gấp 2,8 lần VCSH, ghi nhận mức 11.486 tỉ đồng thời điểm cuối năm 2023, tăng 8% so với cùng kỳ năm trước. Trong khi đó, VCSH của TID chỉ đạt 4.076 tỉ đồng.

Cuối năm 2023, nợ phải trả tại Công ty Cổ phần Đầu tư Văn Phú - INVEST (Mã CK: VPI) đạt 8.553 tỉ đồng, tăng 16% so với cùng kỳ năm trước, trong khi VCSH tại doanh nghiệp này chỉ ở mức 3.919 tỉ đồng.

Những doanh nghiệp này đều có số nợ phải trả cao gấp 2 - 4 lần vốn chủ sở hữu.

Tỉ lệ bao nhiêu là an toàn?

Theo TS. Nguyễn Trí Hiếu, chuyên gia tài chính - ngân hàng, hệ số nợ phải trả/vốn chủ sở hữu theo tỉ lệ đòn bẩy tài chính thì 1/1 được tính là bình thường, nghĩa là 1 đồng nợ phải trả, thì VCSH cũng là 1 đồng. Thậm chí tỉ lệ 2/1 cũng không phải quá rủi ro, tình trạng báo động là tỉ lệ lên đến 3/1.

Tuy nhiên, vị chuyên gia này cũng cho rằng, để đánh giá doanh nghiệp có khả năng thanh toán hay không cần phải xem xét đến cả dòng tiền của doanh nghiệp. Nếu chỉ nói VCSH và tổng nợ thì chỉ là bức tranh mang tính thời điểm. Chẳng hạn như tại thời điểm này, tỉ lệ đòn bẩy là 1/1 hoặc 2/1, nhưng không nói lên được trong tương lai dòng tiền có về hay không.

Dòng tiền của doanh nghiệp là tiền vào từ lợi nhuận, từ nhà đầu tư đóng góp, hoặc đi vay chỗ khác, bán tài sản, bán hàng tồn kho… và con số này phải lớn hơn nợ phải trả thì an toàn.

Vị chuyên gia cũng cho biết, cần phải xét đến ngành nghề, vì mỗi ngành nghề có một tỉ lệ đòn bẩy khác nhau. Chẳng hạn như ngành ngân hàng, hệ số K rơi vào khoảng 8%, chia theo tỉ lệ đòn bẩy là khoảng 11/1; hoặc đối với nhóm ngành xây dựng, tỉ lệ có thể chấp nhận được là 2/1; hay nhóm ngành bán buôn, vốn chủ sở hữu thường rất mỏng và nợ rất nhiều, trong trường hợp này, tỉ lệ của các doanh nghiệp bán buôn có thể lên đến 5/1 hoặc 6/1; còn đối với nhóm ngành dịch vụ thì tỉ lệ có thể chấp nhận được là ở mức 2/1…

TS. Nguyễn Trí Hiếu phân tích, có 2 kịch bản có thể xảy ra khi các doanh nghiệp có nợ phải trả/VCSH lên đến tỉ lệ 3/1, tức ở mức báo động. Theo đó, VCSH của doanh nghiệp có thể giảm rất sâu do tài sản của doanh nghiệp bị thất thoát, chẳng hạn như khách hàng không trả nợ, hàng tồn kho hư hỏng, tài sản cố định hư hao… sẽ làm giảm đi VCSH của doanh nghiệp.

Khi VCSH giảm đi, thì tỉ lệ này sẽ không còn là 3/1 nữa, mà sẽ tăng lên đến 4/1, 5/1… Lúc đó doanh nghiệp dễ dàng đi vào tình trạng phá sản do VCSH của họ quá thấp để có thể chịu được một gánh nợ lớn.

Ngoài ra, với VCSH mỏng thì các doanh nghiệp thường phải đi vay, trong trường hợp doanh nghiệp kinh doanh không tốt, phải đi vay nhiều để chịu gánh nợ tài chính hoặc để phát triển thì tỉ lệ đòn bẩy sẽ lên rất cao, có thể đưa doanh nghiệp vào tình trạng phá sản.

Nguồn

![[Ảnh] Hội nghị Ban Chấp hành Đảng bộ các cơ quan Đảng Trung ương lần thứ 2](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/3/31/8f85b88962b34701ac511682b09b1e0d)

![[Ảnh] Tăng tốc thi công Vành đai 3 và cao tốc Biên Hòa-Vũng Tàu](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/3/31/f1431fbe7d604caba041f84a718ccef7)

![[Ảnh] Tổng Bí thư Tô Lâm tiếp Đại sứ Hoa Kỳ tại Việt Nam Marc E. Knapper](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/3/31/5ee45ded5fd548a685618a0b67c42970)

![[Ảnh] Thủ tướng Phạm Minh Chính tiếp đoàn lãnh đạo các Trường Đại học của Hoa Kỳ](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/3/31/8be7f6be90624512b385fd1690124eaa)

![[REVIEW OCOP] An lành hương bài Yên Cát](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/3/27/c25032328e9a47be9991d5be7c0cad8c)

Bình luận (0)